株式投信が総じてパフォーマンス好調

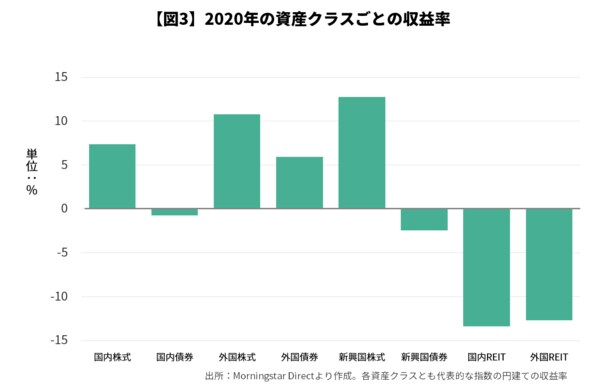

では、2020年の投信のパフォーマンスはどうであったのか。資産クラスごとに代表的な指数からパフォーマンスの傾向を確認しよう。冒頭でも触れたとおり2020年は内外問わず、また先進国(外国)、新興国問わず株式投信が好調であったことが分かる【図3】。中国、韓国、台湾といったアジア株式が好調であったこともあり、指数では新興国株式の上昇が特に大きかった。なお、国内株式については日経平均株価が1年間で3788円(16%)上昇したが、TOPIXといった国内株式市場全体の動きを表す時価総額加重指数でみると、配当込みで上昇率は7%であった。

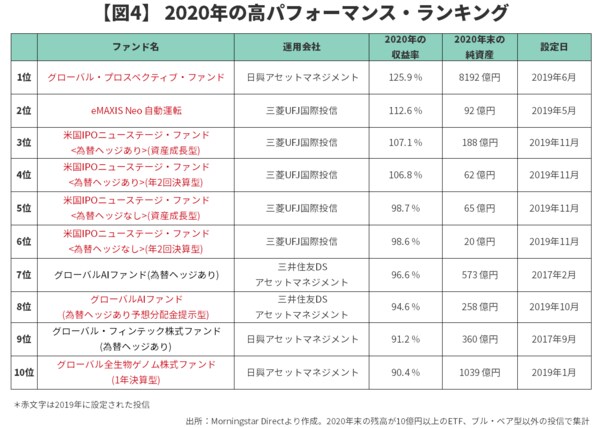

個別に2020年に高パフォーマンスであった投信をみると、一部の外国株式投信、それもいわゆるテーマ型の外国株式投信の1年間の収益率が90%を超えており、特に好調であった【図4】。2020年はコロナ禍でもさらなる成長が期待できるようなハイテク企業など一部の銘柄に投資家の注目が集中し、株価が大きく上昇する銘柄が存在した。そのような市場環境にうまく乗れるような銘柄を組み込むテーマ設定がされていた株式投信があったことが分かる。例えば2020年はEV(電気自動車)銘柄として米国のテスラ社が注目され、株価が大きく上昇した。高パフォーマンスだった上位2ファンドはいずれもテスラ社の株式を組み入れており、テスラ社の株価上昇の恩恵を受けられたことも高パフォーマンスの要因となった。

また、高パフォーマンスのテーマ型外国株式投信10本のうち8本(図4 赤太字)が2019年に設定された比較的、新しい投信であった。2020年単年で評価するべきではないかもしれないが、とりあえず銘柄ごとに大きく差が出た2020年の市場環境にマッチした商品が企画、提供されていたといえよう。

その一方で、REIT投信については指数が内外問わず10%以上下落したことから分かるように、2020年は厳しい状況であった。株式と同様にREITも3月に急落して以降は値を戻す展開となったが、株式と比べてその戻りは鈍く、2020年を通しても下落となった。やはり新型コロナウイルスの感染拡大に伴いホテル需要、オフィス需要、商業施設需要の減少が懸念されたことなどが重しとなった。国内株式は指数で見ると10%前後上昇したが、例えば国内株式でも不動産業に限ると国内REITと同程度の10%以上下落した。実は資産クラスごと、もしくは同一の資産クラス内でも個別で好不調の差が激しい1年であった。

債券投信については、指数が外国債券は上昇する一方で国内債券と新興国債券は下落した。先進国中心の外国債券は2020年に円高ドル安が進行したものの、世界的に景気下支えのため金融政策が拡充される中、米国などで長期金利が低下(債券価格が上昇)したことや円安ユーロ高が進行したことが追い風になった。その一方で国内債券は長期金利がやや上昇し、わずかながらマイナスとなった。新興国債券は組み入れられている主要な新興国通貨が対円で大きく下落したためマイナスのパフォーマンスとなった。