控除とは「差し引くこと」。差し引く対象はさまざま

講師

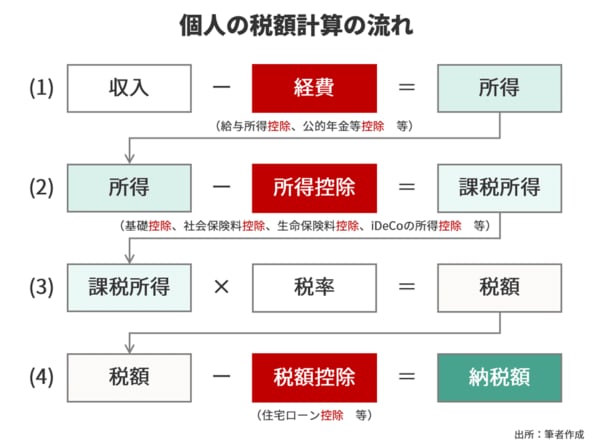

確かにどちらも「控除」ですね。せっかくですから個人の税額計算の流れをご説明しましょうか。その疑問に、より深く理解いただけるお答えができると思いますので。

まず、簡単な4つの式をご紹介します。

講師

ご覧いただいている流れは、所得税も住民税もほぼ同じです。

まずは(1)の式、収入から経費を差し引いて所得を求めます。この「差し引くこと」を、税金の世界では「控除」と呼んでいます。

「控除」と名はついていますが、「給与所得控除」とは会社から給料をもらっている人の、「公的年金等控除」は国から公的年金をもらっている人の“経費”に当たる差引額のことを指しているんです。

参加者

セミナーでも、iDeCoを年金で受け取るときの税制メリットとして公的年金等控除の説明がありましたが、掛金の所得控除とは別の「控除」なんですね。

講師

はい。差し引く対象が違うってことですね。この図で言えば、(1)の段階で差し引くのか、(2)、(3)、あるいは(4)なのか……という具合です。

iDeCoの掛金は(2)の式、「所得」から差し引かれる所得控除の1つです。この所得控除は14種類あって、代表的なものが基礎控除や社会保険料控除です。先ほどご質問にもあった生命保険料控除もこの仲間ですね。そして、所得から所得控除を差し引くと、課税所得が求められるのです。

参加者

(3)の式でようやく、課税所得に税率をかけて税額を求められるわけですか。でも、(4)の式を見ると、さらに税額控除を差し引くとありますが……。

講師

ご質問にあった、住宅ローン控除が税額控除の1つです。

住宅ローン控除は正式には「住宅借入金等特別控除」と言いますが、文字通り、特別な控除です。税額計算の大きな流れとして、(3)の式までが原則、(4)の式の税額控除は特例として考えれば分かりやすいと思います。

参加者

なるほど~。「控除」とひと口に言ってもいろいろな「控除」があるんですね。差し引く対象が違うことも理解できました。