相談者のプロフィールとお金データ

【寄せられたお悩み】 「複数の銀行担当者から勧められた投資信託を購入しており、現在6本、時価評価額にして約4000万円所有しています。 担当者が変わるたびに商品を追加で購入しており、管理するのも大変です。資産が増えているものもあれば、鳴かず飛ばずのものも。ピーク時と比べると新型コロナウイルスの影響で一時期30%近く資産が減ってしまいましたが、最近ようやく元に戻りつつあります。こんな大幅な乱高下を見て、この先持ち続けるにはリスクが大きすぎるのではないか? と心配になりました。 この先、65歳まで働けたとして、その先年金をベースに金融資産を取り崩していなかければならず、どうすればよいのか迷っています」

【今回の相談ポイント】 ①勧められるがまま保有し始めた、計6本の投資信託をこのまま持っていてよいのか。 ②本格的な老後を迎えるにあたって、取り崩しなどどのようにしたらいいかアドバイスがほしい。

資産状況や月々の収支内訳

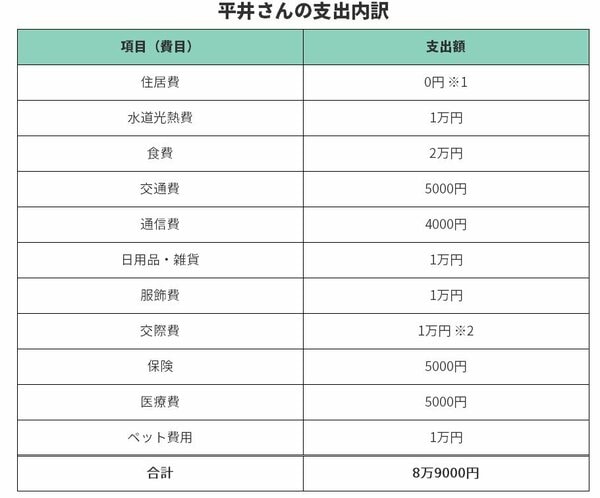

【収支】 <収入> ・毎月の手取り金額:12万円(手取り年収は180万円) <支出> ・毎月の出費:約9万円(詳細以下)

※ここにある支出のほかに、3か月に1回程度、国内旅行(費用は3万円程度)に出かけている。

支出について、平井さんからのコメント

※1……「築20年の持ち家、昨年メンテナンス済です」

※2……「週末に友人とお茶をするのが楽しみです」

***

このたびはご相談をいただきありがとうございます。今回は、現在保有している6本の投資信託の今後の取り扱いについてのご相談ですね。お子さんも無事に独立されて、お友達との旅行も定期的に楽しんでいらっしゃるとのこと。そんな平井さんの暮らしにあった金融資産の運用と取り崩しについて一緒に考えていきましょう。

老後にかかる一時的な費用から、老後資金の取り崩しを計算

現在、預貯金1000万円、投資信託約4000万円、合計約5000万円のご資産をお持ちです。このご資産をこれからどんな配分で使用していくか、まずはざっくりと見通しを立てましょう。実際は運用して増やしながら、取り崩していくことになりますが、とりあえず運用部分を考えずに単純計算で見立てをしていきましょう。

まずは老後の一時的な費用から考えていきましょう。病気の療養費とお葬式代への備えとして500万円、介護施設への入居費用として1000万円を取り分けておくこととします。ご自宅もお持ちなので、もしも介護費用が不足した時には、自宅を売却した費用なども充てることができます。

続いて、老後の生活費です。令和元年の厚生労働省「簡易生命表」によると、60歳女性の平均余命は29.17年。平均で89歳まで生きることになります。平均以上長生きすることを想定して95歳までの生活費を想定すると、60歳から95歳まで35年間の生活費が必要です。

5000万円のご資産のうち、1500万円を一時的な費用として取り分けたので、残りは3500万円。これを35年間で使うとすると、1年当たり100万円が使えることになります。

毎年の年金額と1年当たり100万円の資産の取り崩しで、生活が成り立つようであれば、あまり積極的な運用をしなくても老後資金は足りると考えられます。