日銀は9月、政策金利の維持とETF売却方針を決定

一方の日本銀行ですが、18~19日に開催した金融政策決定会合(MPM)で、予想どおり政策金利の維持を決定しました。あわせて、保有する上場投資信託(ETF)と国内の不動産投資信託(J-REIT)を市場で売却する方針も発表しています(図表2)。

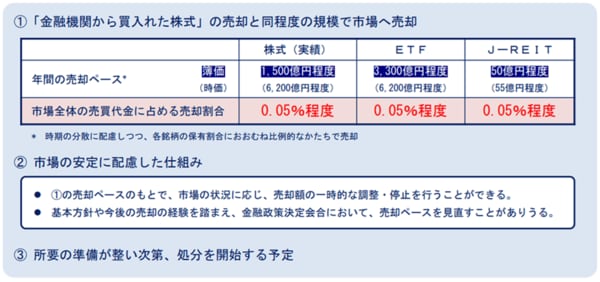

<図表2 日本銀行が決定したETFなどの処分方針>

ETFの売却については年間3,300億円程度のペースとしており、日銀保有ETFが簿価で37兆円なので、全て売却するまでに112年かかることになります。日銀は、「所要の準備が整い次第、処分を開始する予定」としています。

なお、ETF売却の発表がサプライズだったこともあり、株式市場は発表直後に大幅下落で反応しました。それはそれで過剰反応としても、日銀は市場に大きな影響を及ぼさないよう、「市場の状況に応じ、売却額の一時的な調整・停止を行う」という留保条件もつけています。

さて、今回の決定でサプライズだったのは、ETFおよびJ-REITの売却方針の決定だけではありません。9人いる政策委員のうち、高田創審議委員と田村直樹審議委員の2名が利上げの議案を提出したことも、筆者だけでなく多くの日銀ウオッチャーにとってサプライズでした。

高田委員は、「物価が上がらないノルムが転換し、『物価安定の目標』の実現がおおむね達成された」こと、そして田村委員は、「物価上振れリスクが膨らんでいる中、中立金利にもう少し近づける」ことを、それぞれ利上げ提案の理由としています。

田村委員と高田委員の利上げ提案の意味と次回利上げのタイミング

この二人の行動は、今後の利上げを読む上で重要な意味を持ちます。それはなぜか。以下で簡単に整理しましょう。

結論を先取りすると、筆者は今年の前半から一貫して日銀の次回利上げは来年1月と言ってきましたが、今は9月の米雇用統計(10月3日公表)や金融市場に波乱がなければ、10月29~30日に開催されるMPMで利上げを実施する可能性が高いとみています。

筆者がこれまで日銀の次回利上げは来年1月と言ってきたのには、それなりの理由があります。先週のレポートでも書きましたが、改めて整理すると以下の4点です。

▼先週のレポート

FRB、9月0.5%利下げでサプライズも~日銀利上げで長期金利はどこまで上がる~(愛宕伸康)

(1)トランプ関税の影響を見定めるのにはまだ時間が必要なこと。

(2)FRBが9月に利下げを再開すると、為替の変動リスクが大きくなること。

(3)秋の臨時国会(10月)で、トランプ関税の影響に備えた経済対策が打たれること。

(4)12月は次年度予算の閣議決定が控えていること。

9月2日に行われた氷見野良三副総裁の講演で、トランプ関税の日本経済に及ぼす影響について、「思ったより小さくなる可能性も、大きくなる可能性も、両方考えられる」「当面は大きくなる可能性の方により注意が必要」と述べたことや、石破茂首相辞任に伴う自民党総裁選の実施(10月4日)も、上の見方をサポートしていました。

しかしながら、上の(1)に関して言うと、例えば米アトランタ連邦準備銀行が国内総生産(GDP)の基礎統計を基に算出しているGDPナウが、2025年7-9月期の米実質GDPを前期比年率3.3%と予測するなど(9月17日現在)、米景気がトランプ関税にもかかわらず大きく下振れない可能性が高まっています。

(2)についても、市場がFRBの利下げ再開を織り込んでも、為替は1ドル=140円台後半の円安水準を維持しており、日銀が追加利上げに動いたとしても大きく円高に振れるリスクが低下しているようにみえます。

仮に、多少為替が円高に振れたとしても、インフレ抑制の観点からはむしろ好都合であり、(3)の経済対策との関係においても、物価対策という意味で平仄がとれているとの見方が可能です。内外政府関係者の間でも、利上げを容認する声が増えています。

加えて、これは筆者の推測ですが、10月4日に実施される自民党総裁選で小泉進次郎氏が当選する確率が高まり、新政権とのコミュニケーションがスムーズに行えそうだとの目算が、日銀執行部内で強まっている可能性もあります。

そうした中で、(4)の要因により、そもそも12月が利上げし難いタイミングであることを踏まえると、年内に利上げしようと思えば10月しかないということになります。そうであれば、利上げと同時に発表すると市場への影響が懸念されるETFなどの売却を、9月のうちに発表したことも合点がいきます。

もう一つ、蛇足として述べるなら、今回のMPMで高田委員と田村委員が利上げを提案しましたが、そもそもなぜ今回なのでしょうか。市場は9月利上げを全くと言っていいほど織り込んでいませんでしたし、もし10月のMPMで現状維持が決定されるなら、高田委員と田村委員はまた利上げ提案をしなければなりません。

しかし、日銀執行部が10月利上げを考えているとすればどうでしょう。9月の米雇用統計や市場に大きな波乱がなければ、利上げが議長案として提出され、そのまま可決されることになります。万が一、情勢が悪化して利上げを見送ることになったとしても、その背景がそのまま高田委員と田村委員にとっても利上げ提案を見送る理由になります。