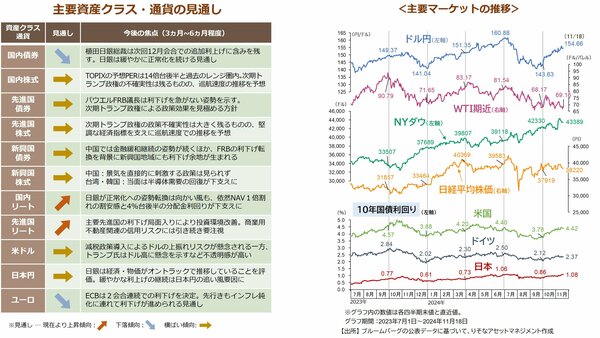

主要マーケットの見通し:債券市場

FRBは利下げ局面へ 財政運営巡り金利上振れも

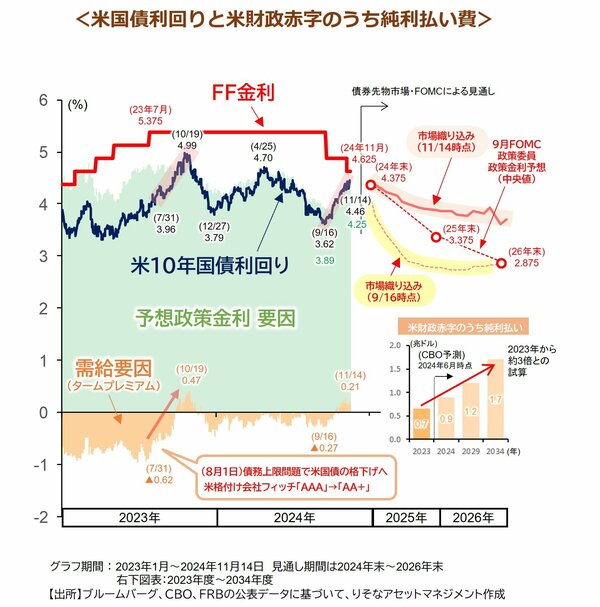

米国では9月にFRBが0.5%ptの利下げを実施し、利下げ局面に移行しました。9月FOMCの見通し通りに利下げが進めば、長期金利は政策金利の引き下げに沿って緩やかな低下基調を辿ると見込まれます。

ただ、第二次トランプ政権では拡張的な財政政策が採られるとみられ、債券市場では“財政悪化”への懸念が高まりつつあります。米議会予算局(CBO)は2034年時点で純利払い費は2023年時点の約3倍(1兆7000億ドル)になると試算するなど財政悪化に警鐘を鳴らしています。仮に第二次トランプ政権の公約がすべて実現した場合、責任ある連邦予算委員会(CFRB)が試算するように、向こう10年間で約7兆5000億ドルの赤字が拡大する見通しです。

トランプ次期大統領は、閣僚人事を固め、公約実現に向けて着々と準備を進めています。関税や減税などインフレ再燃に繋がりやすい政策が意識されやすく、利下げ期待が一段と後退(利下げペース鈍化や早期終了の見通し)する可能性があります。また、財政プレミアムの高まりを通じて、金利上昇リスク(債券価格下落)も意識されやすく、債券利回りが魅力的としても投資が手控えられ、長期金利が下げ渋る可能性が残ります。

米議会運営も不確実性要因です。来年1月1日には米債務上限の適用停止期限(債務上限問題)が迫っています。2023年には債務上限問題を巡る混乱から米国債が格下げされ、金利上昇に繋がりました。2023年8月にも歳出削減策を巡る交渉難航から金利は急上昇しており、今回の局面でも同様の展開となる可能性に注意が必要です。

■関連リンク https://www.resona-am.co.jp/oshirase/2024/pdf/241121_m.pdf

当レポート使用に際しての注意事項

■当レポートは投資環境等に関する情報提供のためにりそなアセットマネジメントが作成したレポートであり、金融商品取引法に基づく開示資料ではありません。販売会社が投資勧誘に使用することを想定して作成したものではありません。また、市場全般の推奨や証券市場等の動向の上昇または下落を示唆するものではありません 。

■記載されている内容、数値、図表、意見等は作成時点のものであり、将来予告なく変更されることがあります。また、将来の市場環境の変動や運用成果を示唆・保証するものではありません。

■当レポートは信頼できると判断した情報等をもとに作成しておりますが、その正確性、完全性を保証するものではありません。

■取引時期などの最終決定は、お客さま自身の判断でなされるようお願いいたします。

■元本保証のない投資商品は相場環境の変動などにより投資元本を割込むことがあります。投資商品は預金ではなく預金保険対象外です。商品ごとの手数料・リスクなどの詳細は「契約締結前交付書面」や「説明書」等をご確認ください。

■当レポートに示す意見等は、特に断りのない限り 、当レポート作成日現在のりそなアセットマネジメントの見解です。また、りそなアセットマネジメントが設定・運用する各ファンドにおける投資判断がこれらの見解に基づくものとは限りません。