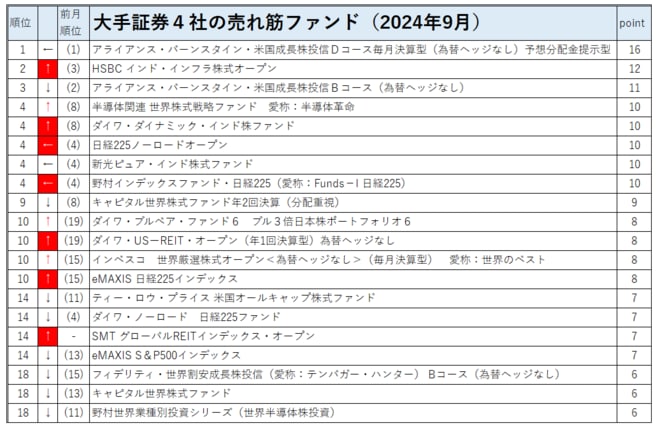

大手証券の投信売れ筋ランキング(2024年9月)のトップは、前月と同様に「アライアンス・バーンスタイン・米国成長株投信 Dコース毎月決算型(為替ヘッジなし)予想分配金提示型」だった。前月第3位の「HSBCインド・インフラ株式オープン」が第2位に浮上し、「アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし)」が前月の第2位から第3位に後退した。

前月と比較すると、「ティー・ロウ・プライス米国オールキャップ株式ファンド」や「キャピタル世界株式ファンド」、「野村世界業種別投資シリーズ(世界半導体株投資)」などが順位を下げ、前月は順位を下げていた「HSBCインド・インフラ株式オープン」、「ダイワ・ダイナミック・インド株ファンド」などインド株ファンドが順位を回復した。その中で、新しい動きとして「ダイワ・US-REIT・オープン(年1回決算型)為替ヘッジなし」、「SMT グローバルREITインデックス・オープン」といった海外REITファンドが順位を上げている。

ランキングは、大手証券(野村、大和、SMBC日興、みずほ)の代表的な売れ筋ランキングについて、トップに10点、以下、順位が下がるごとに1点減点して10位を1点としてポイントを付与し、そのポイントを合算してポイント上位から並べたもの。各社の公開情報に基づくもので、大和とSMBC日興はオンライン(総合)。また、大和の売れ筋は8月最終日-9月第1週の1週間分のみのランキングを使っている。

◆市場最高値を記録! インド株式ファンドの復調は信用できる?

9月のインド株式市場は、MSCIインド・インデックスが9月上旬こそ米国の景気後退懸念等を背景に軟調な展開だったものの、月半ばからは米国の利下げ期待などから上昇に転じ、月後半に史上最高値を更新した。また、9月に発表されたインド経済指標は、8月の製造業PMI(購買担当者景気指数)は57.5、サービス業PMIは60.9といずれも好不況の境目である50を大きく上回って好調を持続。また、懸念されるインフレ(物価上昇)についても8月のCPI(消費者物価指数)上昇率は前年同月比+3.65%とインド準備銀行(RBI)が目標とする水準に抑制されている。引き続きインド経済が好調に推移していることが8月実績で示され、9月のインド株式市場の底堅い動きにつながったといえよう。

一方、10月に入ると、中国株式市場の急伸、また、中東情勢の緊迫化などもマイナス材料となってインド株式市場は下落した。MSCIインド・インデックスベースでPERが25倍程度と過去の平均と比較すると高い水準にあるため、悪材料に敏感に反応する傾向がある。このため、インデックスは史上最高値を更新しながらも、時々、短期間に急落することがある。10月7日までに9月高値から約5.5%下落した。このような一進一退を繰り返しながら、コツコツと史上最高値を更新し続けている様子は、米国株式市場に似ている。

米国株式市場はAI(人工知能)など革新的なテクノロジーをリードする市場として大きな成長期待が株価を押し上げる原動力になっているが、インド株式市場にとっては中間層の台頭と、若い人口構成という人口ボーナスが成長を押し上げる期待が強い。株価の上下動を敏感に反映して、インド株式ファンドへの資金流出入がみられるが、既にインド株式ファンドの純資産総額は、「HSBC インド・インフラ株式オープン」が約3930億円、「ダイワ・ダイナミック・インド株ファンド」が約3100億円と大型化している。市場の不調時には資金流出するものの、好調時には流入することを繰り返して成長してきた成果だ。中長期の成長が期待できる資産クラスとしてインド株式に寄せられる期待は大きい。