② 円高リスク

米ドル債券投資において円高は避けられないリスクです。

投資したときから10%米ドル安・円高になれば投資元本の円評価はそのままマイナス10%となり、仮にそのまま残存期間が終わるとマイナス10%の為替の損失が確定します。

2022年から米ドル高・円安傾向なので特に円高リスクを気にしている方は多いでしょう。

円高は利回りで相殺するしかないと考えています。私はこの円高リスクを利回りで和らげることを「利回りの円高クッション効果」と呼んでいます。

米ドル債券の利回りは残存期間が終わるまで持ち続ければ確定利回りになります。投資している期間が長ければ長いほどこの確実に得られる利益が大きくなっていくので、その分円高になったとしてもトータルではマイナスにならない可能性が高いと考えられます。

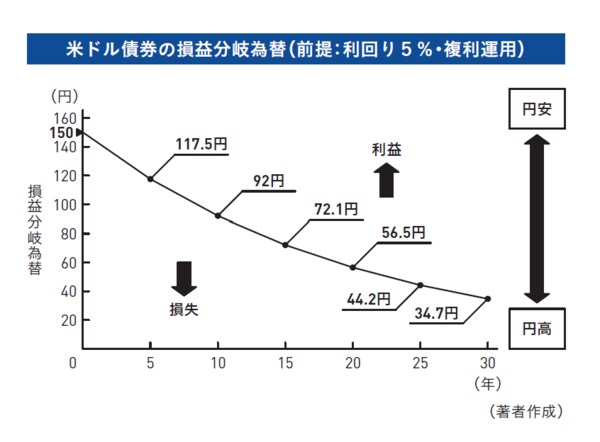

上図は米ドル債券の損益分岐為替を表しています。損益分岐為替の水準を下回って円高になっていなければ利回りの利益などを含めたトータルでプラスになっているということです。

図のように1米ドル150円で、利回り5%、期間10年の米ドル債券に投資して、複利運用したとすると、なんと10年後は米ドル円が92円より円高にならなければトータルで利益が出ているということになります。

また期間20年だと56.5円、30年だと34.7円と米ドル債券を保有する期間が長くなればなるほど損益分岐為替は円高の水準になっていきます。米ドル円が56円や34円になるほどの円高は現実的に考えづらいと思うので、長期で運用すればするほど利回りの円高クッション効果が大きくなり、円高リスクが低くなっていることがわかります。

2024年4月時点での金利水準なら5%の利回りは現実的です。さながら現在の利回りは円高リスクを高精度に和らげる高級クッションということができるでしょう。

ここまでずっと円高になる前提で話していますが、為替がどうなるかはもちろん誰にもわかりません。今と水準が変わらないかもしれないし、大幅に円安になっている可能性もあります。

円高をただ恐れていても意味がありません。それより仮に円高になったとしても利回りでカバーできる質の良いクッションを作ることを考えることが大切です。