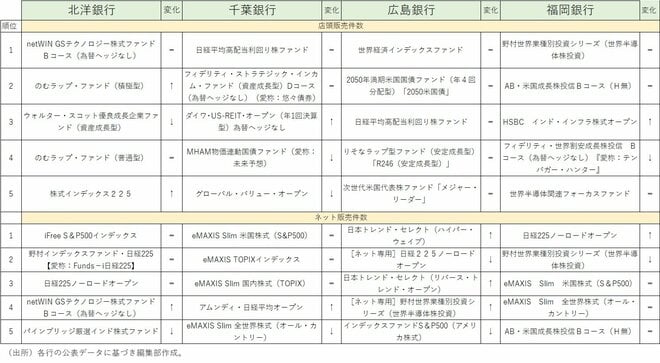

地方銀行の7月の売れ筋は6月から大きな変化はなかった。北洋銀行、千葉銀行、広島銀行、福岡銀行の4行では売れ筋トップの銘柄は6月と同じだった。目立った動きとしては、北洋銀行で「のむラップ・ファンド(積極型)」が第2位に浮上。千葉銀行で第3位に「ダイワ・US・REITオープン(年1回決算型)為替ヘッジなし」がトップ5圏外から入り、福岡銀行で前月の第4位から第3位に「HSBCインド・インフラ株式オープン」が順位を上げた。広島銀行では売れ筋トップ5が前月と同じだった。

一方、ネット販売では各行で株式インデックスファンドが引き続き売れ筋の中心になっているが、福岡銀行で「日経225ノーロードオープン」がトップに立ち、千葉銀行で「アムンディ・日経平均オープン」が第4位にランクインするなど、日経平均株価に連動するインデックスファンドが順位を上げた。また、広島銀行では国内株式市場の値動きの2倍で動くブル型の「日本トレンド・セレクト(ハイパー・ウェイブ)」がトップになり、国内株価と反対方向に動くベア型の「日本トレンド・セレクト(リバース・トレンド・オープン)」が第3位に入った。

◆ラップファンドでリスク回避、割安放置の米国REITも浮上

北洋銀行の売れ筋である「のむラップ・ファンド」は、投資家のリスク許容度に合わせて「保守型」「やや保守型」「普通型」「やや積極型」「積極型」の5段階でリスク水準を調整したコースがある。具体的には、「国内株式」「外国株式」「世界REIT(不動産投信)」というリスク性資産の配分割合について、「保守型」は50%以内、「やや保守型」は60%以内、「普通型」は75%以内、「やや積極型」は85%以内、「積極型」は無制限という範囲で組み入れる。ただ、最終的な組み入れ比率は、その時々の経済環境等を考えて投資助言会社である野村證券が独自に開発したモデルを使って分析した結果の投資判断に従う。7月末時点では、「積極型」でもリスク性資産への投資割合は80%程度であり、「国内株式」と「外国株式」が割高な水準にあるという判断で、組み入れ比率を通常よりも低くしている。結果的に、8月に日米の株価が急落するという事態を経験したため、この投資判断は効果的だったといえる。

千葉銀行で新たに売れ筋第3位にランクインした「ダイワ・US・REIT・オープン(年1回決算型)為替ヘッジなし」は、割高感があると指摘される米国株式に対して割安に放置されているといわれる米国REITを投資対象にしたファンドだ。ファンドを運用する大和アセットマネジメントが7月31日に発行したファンドレターで、米国REITと米国株式のバリュエーション格差を見ると、2005年1月末以来で現在は米国REITが株式に対して最も割安な水準になっている。また、過去の推移から米国の金利低下局面ではREITのパフォーマンスが改善する傾向が強いことが分かっており、9月にも米国が利下げに転じるという見通しもあり、「今の投資環境は、米国REITにとって好機」とレポートしている。