東京証券取引所

東京証券取引所

池田 直隆 氏

――国内外で日本市場への注目度が高まっている要因として、東証の市場改革に言及されることが増えました。

市場開設者として推し進めてきたさまざまな「仕掛け」が、実を結び始めたと受け止めています。代表的な施策を挙げると、2015年に金融庁と共同でとりまとめた上場会社における企業統治指針「コーポレートガバナンス・コード」をきっかけに、独立社外取締役の選任や指名委員会・報酬委員会の設置、女性取締役の登用などを進展させることができました。

また2022年の市場区分再編やその後も継続的に開催している「市場区分の見直しに関するフォローアップ会議」により、企業価値を向上していく企業が1社でも増えていくような施策を検討・推進しています。

さらに2023年には、プライム市場とスタンダード市場の全上場企業を対象に「資本コストや株価を意識した経営」をお願いしました。「PBR1倍割れ改善要請」といった若干の脚色はありつつもメディア等で大きく取り上げていただいた結果、一連の市場改革への取り組みが期待感を持って国内、特に海外の投資家へ伝わったように思います。

実際、この1年で約300の機関投資家とミーティングを重ねてきた中で、海外投資家を中心に「日本市場・企業が本格的に変わるのではないか」という期待感が高まってきたと実感しました。

――最近も、「資本コストや株価を意識した経営」の要請を受けて「プライム上場企業の7割が持ち合い株を削減する方針」との報道がありました。国際的に見て低いとされる日本企業の資本効率も、改善に向けた動きが進んでいますね。

誤解されたくはないのですが、東証は決してROEやPBRといった指標そのものの改善を求めているわけではありません。指標自体は経営方針や財務方針などによっていくらでも異なりますし、業種や業態によっても特性が違いますから。

要請の趣旨は、企業は株主および投資家の目線に立って、成長に向けた投資、経営資源の適切な配分を進めていただきたいということです。そして企業が目線を変えていくためには、これまで以上に株主や投資家とのコミュニケーションが必要だと考えています。実際、米国をはじめとした先進諸国では株主・投資家と企業の対話が盛んに行われており、その結果として資本効率が高くなっているのです。

東証は今後も市場開設者の立場として、株主・投資家と企業のコミュニケーションがうまく機能するような仕掛けを打ち出していきます。

――投資家と企業のコミュニケーションがうまく機能するような仕掛けとは、具体的にどのようなものでしょう。

一例として、「資本コストや株価を意識した経営」に対応し、情報開示している企業の一覧を今年1月に公開しました。その後も毎月15日に、前月末時点の集計データをアップデートしています。

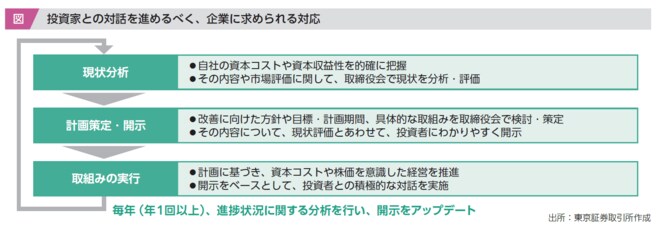

また2月には、国内外の約90の機関投資家からコメントを集め、投資家から「企業価値向上に向けた取り組み」として一定の評価を得られた事例集を公表しました。中長期的な企業価値向上の実現に向けた施策は、当然ながら各社の状況によって異なります。そこで各企業の経営陣・取締役会が主体となって自社の現状を十分に分析・評価できるよう、投資家目線で意識すべきポイントも取りまとめました(図)。国内外の株主・投資家から期待が高まりつつある今、企業変革を推進するためのツールとして企業に活用してもらえればと考えています。

さらに、英文でのディスクロージャーも促していきます。これまでも決算情報や適時開示など投資判断に重要な情報を中心に英文開示を求めており、プライム市場では3月末時点で98%の上場企業が何かしらの英文でのディスクロージャーを実施しています。企業規模の大小を問わず、基本的な英文ディスクロージャーが一定程度根づいてきたと言えるでしょう。

ただ課題として、決算情報や適時開示などの情報が日本語で発表されてから英文でのディスクロージャーが行われるまでに一定のタイムラグがあることが挙げられます。

そこで今後は、海外投資家に役立つ情報をよりタイムリーに提供できることにも軸足を移していきます。具体的には、2025年4月からプライム市場上場企業に対し、決算情報と適時開示情報の日本語・英語での同時公開を義務づけます。

英語が公用語ではない台湾や韓国でも英語での情報開示が当たり前のように行われているのに比べ、日本の英文ディスクロージャーは遅れているのが実情です。海外投資家とのコミュニケーションを促すためには、今や英文開示の推進は必須条件と言っていいでしょう。

――ほかに取り組んでいることはありますか。

今まさに検討を始めたテーマとして、①グロース市場の活性化と、②上場企業が最低限守るべき事項を明示した「企業行動規範」の見直しの2つが挙げられます。

前者の活性化については、ベンチャー企業らしい成長可能性をグロース市場上場後にも発揮してもらう仕掛けを模索しています。「資本コストや株価を意識した経営」をはじめとする前述の施策は、一定規模や成熟度のあるプライム市場やスタンダード市場に関するものでした。企業ステージが異なるグロース市場の企業に対しては、また違った施策が必要となるでしょう。こうした観点から、IPO自体の目的化を防ぐ仕掛けや、上場後も投資家向けに情報発信できる仕組み作りなどを進めています。

後者の企業行動規範は2007年に設けられたルールであり、これまでも継続的に見直しを行ってきましたが、市場環境の変化を経て新たにテコ入れすべきポイントが出てきています。具体的には、M&AやMBOによる株式非公開化などに関するルールが議論の俎上に載っています。

――最後に、投資家に向けてメッセージをお願いします。

昨年の要請以降、日本市場への注目が高まりつつある中、当初は海外投資家からの関心が多い印象でしたが、特に最近は国内投資家の皆さまにも日本企業の取り組みや可能性にこれまで以上に関心を持っていただいており、さまざまなディスカッションの機会が生まれました。ぜひこうした流れを継続していきたいですし、東証も市場開設者として、企業と投資家のコミュニケーションがうまく機能するような施策を今後も打ち出していければと思います。