野村AMの「配当貴族」インデックスファンド

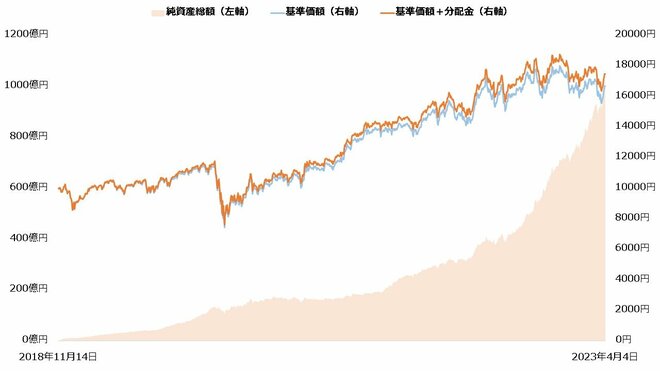

野村アセットマネジメントが運用するインデックスファンド、「米国株式配当貴族(年4回決算型)」に資金が集まっています。運用開始の年から純資産総額が毎年増加しており、2023年3月末に初めて1000億円に到達しました。

【米国株式配当貴族(年4回決算型)】

米国株式配当貴族(年4回決算型)は、どの点が投資家に評価されているのでしょうか。

25年以上連続の“増配”が投資家に響く

米国株式配当貴族(年4回決算型)は、「25年以上連続で増配している企業へ投資する」というコンセプトが投資家に支持され、資金を集めていると考えられます。

米国株式配当貴族(年4回決算型)は、「S&P500配当貴族指数」への連動を目指して運用されるインデックスファンドです。これは原則として25年以上(※)連続で「増配」しているアメリカ株式(最低40銘柄)で構成される指数で、増配とは企業が配当金を前期より多く支払うことを指します。

※25年以上連続で増配している銘柄が40銘柄に満たない場合など、連続増配年数が25年を下回る銘柄が組み入れられる可能性がある。

連続増配のインパクトは小さくありません。例えば米国株式配当貴族(年4回決算型)の配当利回りは、ポートフォリオ全体でおよそ2.5%です(2023年2月末時点)。現在の配当利回りが2.5%でも、連続で増配された場合、当初元本に対する25年目の配当利回りは増配率3%で約5.2%、増配率5%なら約8.5%にまで上昇します。

【参考)株価1万円、配当金250円の株式が連続増配した場合】

| 増配率1% | 増配率3% | 増配率5% | ||||

| 年次 | 配当金 | 配当 利回り |

配当金 | 配当 利回り |

配当金 |

配当 利回り |

| 5年目 | 263円 | 2.6% | 290円 | 2.9% | 319円 | 3.2% |

| 10年目 | 276円 | 2.8% | 336円 | 3.4% | 407円 | 4.1% |

| 15年目 | 290円 | 2.9% | 389円 | 3.9% | 520円 | 5.2% |

| 20年目 | 305円 | 3.1% | 452円 | 4.5% | 663円 | 6.6% |

| 25年目 | 321円 | 3.2% | 523円 | 5.2% | 847円 | 8.5% |

この連続増配を25年以上欠かさず行った企業に投資できることが投資家に評価され、米国株式配当貴族(年4回決算型)に資金が集まっていると考えられます。

本家「S&P500」より選好された地合いも人気を後押し

比較的良好な成績も、米国株式配当貴族(年4回決算型)に資金が流入した要因でしょう。

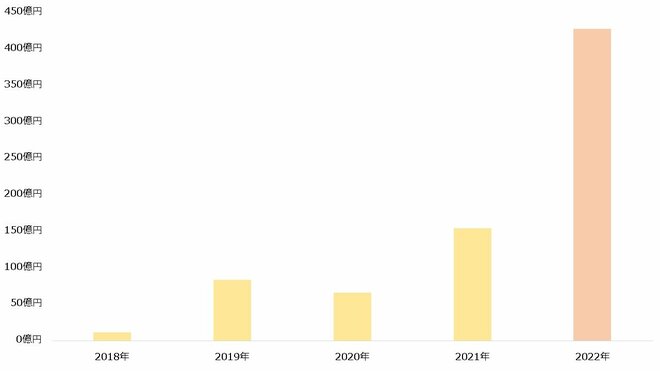

米国株式配当貴族(年4回決算型)の純資産総額は、特に2022年に大きく増加しました。この年、S&P500配当貴族指数はS&P500を上回るパフォーマンスを残しています。

【純資産総額の増減額】

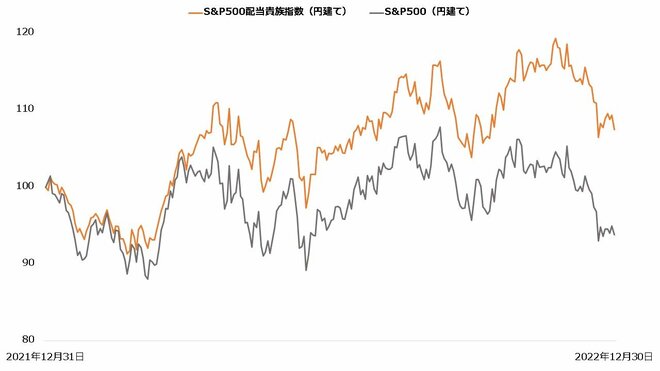

【2022年のトータルリターン比較(2021年末=100)】

2022年はロシアのウクライナ侵攻や強いインフレに伴う金利上昇など、経済の不透明感が強まった年でした。S&P配当貴族指数は一般に景気の変動を受けにくい「生活必需品」を手掛ける企業の割合が大きく、比較的良好なパフォーマンスにつながったとみられています。これが好感され、米国株式配当貴族(年4回決算型)に資金が流入した可能性があります。

【構成銘柄に占める「生活必需品」の割合(2023年3月末時点)】

・S&P500配当貴族指数:24.7%

・S&P500:7.2%

※業種はGICS(世界産業分類基準)による分類

出所:S&Pダウ・ジョーンズ・インデックス ファクトシート