不動産は、居住用、投資用、相続・節税用とさまざまな目的で取り引きされていますが、多額の借金(ローン)を伴うことがほとんどであること、頻繁に経験するものではないこと、情報の非対称性の問題が大きいことから、「こんなはずではなかった」というケースが後を絶ちません。

この連載では、不動産にまつわる数々の相談に乗ってきた不動産鑑定士の福田伸二さんが、皆さんの「不動産リテラシー向上」に役立つ情報を事例と共にお届けしていきます。

熟考したい不動産売買のタイミング

前編【「公務員カップルがタワマン購入で直面する現実…高年収世帯が陥る悲劇」】では、不動産は大きく借り入れをして購入する方が多いこと、不動産の価格にはサイクルがあることをご説明しました。

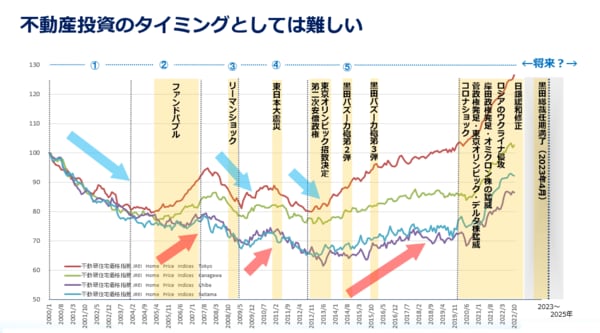

一方で、現状の過熱した不動産マーケットについてお話ししたいと思います。下記のグラフは1都3県の中古マンションの価格の動きをエリアごとに追ったものです。

折れ線グラフの一番上が東京で、緑が神奈川、青が埼玉、紫が千葉です。2000年の1月1日を価格指数100として、直近は昨年10月までの価格データが入っています。

不動産の価格を決めているのは残念ながら不動産業者ではなく銀行です。なぜかというとお金を貸すのは銀行なので、銀行がどんどんお金を貸してくれる間は不動産価格が上がり、逆に貸し渋るときは下がります。価格に過熱感が出ると過去に起こった不動産バブルを恐れ、日銀や金融庁が利上げなどで引き締めを行います。本来であれば、この上がったり下がったりのサイクルは7~8年程度のスパンです。

ところが、2012年以降は、不動産価格が落ちかけた時に異次元の金融緩和が行われました(上図④以降を参照)。金利を抑え込んで銀行がお金をジャブジャブ貸した結果、資産バブルが起きて、不動産価格は上がり続けているのです。

行き過ぎたマーケットは冷却されますから、4月の日銀総裁交代で金融政策に変化があれば、不動産マーケットも縮小する可能性があります。実際、住宅ローンの固定金利はすでに上がってきていますし、実需に先行する投資用不動産のローン金利も上がっています。これが、私が今、「不動産投資のタイミングとしては難しい」という理由の一つです。