デリバティブ内包型の金融商品

とある金融専門紙に先日、こんな「信用金庫業界で仕組み貸出が増加している」とする趣旨の記事が掲載された。記事の概要は、こんな具合だ。

●信用金庫で、証券会社向け融資が増加している

●「金融商品取引業・商品先物取引業」向けの融資残高は3月末で1.3兆円と、前年同月比24%増え、全254信金中、約100信金が残高を増やしている

●債券を担保に証券会社などが設立したSPC向けに融資するリパッケージローンなど仕組み貸出の増加が主因とみられる

●仕組み貸出は、実態は債券投資だが、融資扱いになる特性から「ローン仕立て」とも呼ばれる。信金には資金利益を確保したい思惑や、貸出を底上げする狙いがある

員外貸付規制がある信金

なかなかに興味深い記述であるが、若干の事実誤認と思われる部分があるので補足しておきたい。

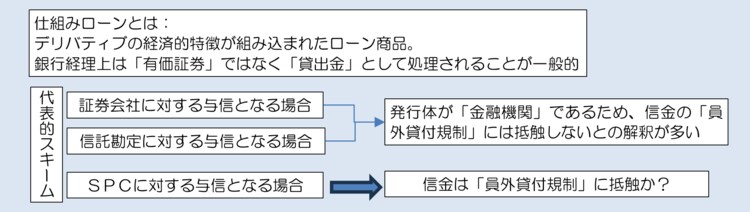

そもそも論として、「証券会社向けの貸付金」と「SPC向けの貸付金」は、信金にとって、法的には等しくない。信金は、俗にいう「員外貸付規制」の適用を受けるためだ。

この「員外貸付規制」とは、信金が会員以外に融資をすることの制限だ。信金法第53条第1項では、信金が行うことができる業務が列挙されており、同第2号において「会員に対する資金の貸付け」が規定されている。逆にいえば、会員以外に対する資金の貸付けは、法的に難しい、ということだ。

ただし、同第2項に、こんな規定が設けられている。

「信用金庫は、政令で定めるところにより、前項第二号及び第三号に掲げる業務の遂行を妨げない限度において、地方公共団体、金融機関その他会員以外の者に対して資金の貸付け(手形の割引を含む。以下この章において同じ。)をすることができる。」

ちなみに「政令で定めるところ」とは信金法施行令第8条第1項に列挙されている融資で、それぞれに同施行令で制限が設けられていて、たとえば同第3号に「会員以外の者で会員たる資格を有するもの」に対する融資等が規定されている(それ以外の詳細については本稿では割愛する)。

ここでいう「金融機関」に証券会社が含まれるかどうかについては定かではないが、著者自身が付き合いのある業界関係者の多くは、「金融機関」には証券会社が含まれると解釈しており、このような理解が正しければ、証券会社に対する貸付けは員外貸付規制の対象外だ(信託勘定を使ったローンの場合も同様の理由で員外貸付規制の対象外と見るケースが多いようだ)。

しかし、これに対してSPCの多くはそもそも信金の「会員たる資格」を満たさない。SPCの多くは外国籍であり、支店がないか、あっても東京都内にしかないことが多く、また、日本法人であっても本店は東京都内に登記されているケースが多いからだ。

仕組みローンの特徴

ちなみにこの「信金の会員たる資格」については信金法第10条第1項において、「その信金の地区内に居住する者や事業所を有する者」などが列挙されているが、これだと地方の信金は、員外規制のため、SPCには貸付けができないはずである。したがって、信金の仕組みローンは基本的に、証券会社や信託勘定を使った直接の融資くらいしか考えられない。

ここで、仕組みローンの代表的なスキームと員外貸付規制の関係をまとめておく(図表1)。

図表1 仕組みローンの代表的なスキーム

(出所)著者作成

逆にいえば、「員外貸付規制」は銀行には適用されないため、むしろ信金よりも銀行の方が、かかる仕組みローンについての選択の幅は広い、ということでもある。

会計上の要検討事項は「複合金融商品会計」

ただ、こうした技術的な点はともかく、信金など地域金融機関にとっては、仕組みローンに取り組む「会計上の特徴」についても考察しておくことは有益だ。

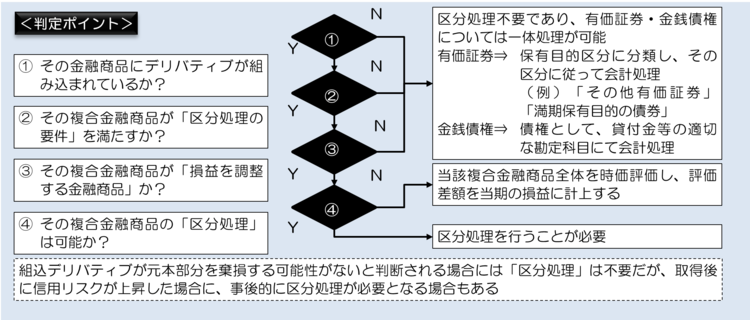

真っ先に検討しなければならないのは、いわゆる「複合金融商品会計」だ。

企業会計基準委員会(ASBJ)が公表している「その他の複合金融商品会計指針」(基準正式名称は『その他の複合金融商品(払込資本を増加させる可能性のある部分を含まない複合金融商品)に関する会計処理』)によると、デリバティブ取引の経済性を内包した金融商品であっても、その組込デリバティブが金融商品の元本に及ばないなどの要件を満たす場合には、組込デリバティブを組み込み対象である仕組みローン等と一体として処理すること(俗に「一体処理」)が認められており、組込デリバティブの時価評価差額を損益処理する必要はない。図示すると、こんな具合だ(図表2)。

図表2 複合金融商品会計の流れ

(出所)著者作成

つまり、リスクが元本に及ばないような仕組みであれば、基本的に一体処理が認められ、あとはその仕組み商品の特性に従って会計処理すれば良いことになる。

次に、なぜローン仕立てにするか、という論点が出てくる。

そもそも有価証券の場合だと、保有目的区分を決定し(多くの場合は「その他有価証券」、稀に「満期保有目的の債券」)、「その他有価証券」として保有する場合は毎期末の時価評価と「その他有価証券評価差額金」の計上が必要だが、貸出金の場合だと、そもそも時価評価は必要ではない(※ただし「時価開示」は必要だが、この点は本稿では割愛する)。

また、満期保有目的の債券の場合は、償還期限前に売却などをすると、ペナルティとして、その時点で保有しているすべての満期保有目的の債券の保有目的区分を変更したうえ、最低2事業年度において満期保有目的の債券の区分を使うことができなくなるが、貸出金の場合にはこのようなペナルティ規定が存在しない。

さらには冒頭にも示した通り、勘定科目は「有価証券」ではなく「貸出金」であるため、仕組みローンに取り組めば、(見た目は)融資の底上げに寄与することになる。このあたりが、仕組みローンが増えていることの正体ではないか。

会計制度の特性を踏まえるのは自然なこと

ただし、当たり前の話だが、多くの仕組みローンはデリバティブ取引を内容している以上、そのリスクを正確に把握することが必要だ。

とりわけ信用リスク・アセットの計算上、SPC/信託向けの場合は担保債部分とデリバティブのカウンターパーティーリスク部分、CVAリスク部分を分けて管理することが望ましいと考えられる(ただし、著者私見だが、証券会社向けの場合は一定の場合を除き、信用リスク・アセットを要素ごとに分けて計算する必要は無いと考えており、これについては機会があれば別稿にて解説してみたいと思う)。

さて、信金などの地域金融機関において、ローンと有価証券の会計処理の違いなどを主因に、仕組みローンが増えているという状況が事実だとして、これについて「会計処理の違いを突いたスキームだ」、などと批判する人もいるかもしれない。

しかし、著者自身はこうした見解には同意しない。投資家が投資対象を選ぶ際に、「有価証券は時価会計」、「貸出金は取得原価主義」という現行の金融商品会計の特性なども踏まえるのは自然なことではないかと思うが、いかがだろうか。