LTVでリスク・ウェイトが変わる!

バーゼルⅢ最終化と呼ばれる新しい金融規制が、2025年3月末以降、すべての国内基準金融機関に適用される。新規制まで残り9ヵ月あまりとなり、各金融機関ともに規制対応でおおわらわとなっているのではないだろうか。

こうしたなか、そのバーゼルⅢ最終化を目前に、著者自身の会社にも複数の顧客から多くの質問が寄せられているのだが、そのなかでもとくにややこしいのが、不動産に関する規定だ。

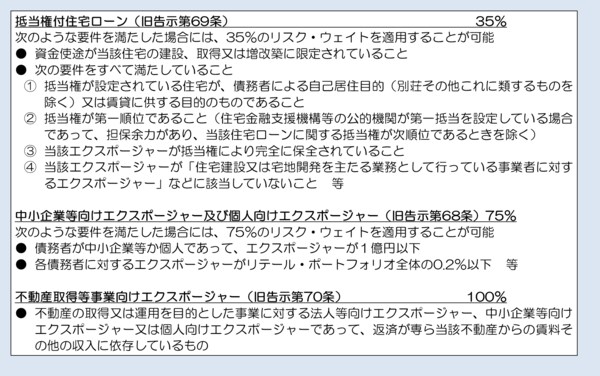

バーゼルⅡ規制下では、不動産といえば、特殊なもの(たとえばJ-REITや不動産証券化案件など)を除けば、標準的手法の元では大きく①抵当権付住宅ローン(フル保全などの要件を満たしているものは35%)、②抵当権付住宅ローンの要件を満たさなくても、中小企業や個人に対するエクスポージャーであれば75%、③不動産取得等事業向けエクスポージャー(リスク・ウェイトは100%)…など、リスク・ウェイトに関する考え方は比較的シンプルだった(図表1)。

図表1 バーゼルⅡにおける不動産関連エクスポージャー(標準的手法)の考え方

厳密にいえば、これら以外にも、たとえばJ-REITをどう取り扱うか、不動産証券化商品などはどう考えるか、といった論点もあるのだが(この点はバーゼルⅢにおいても同じ)、これらに関してはとりあえず、本稿では省略する。

ポイントは「5種類のエクスポージャー」とLTV比率

ところが、この考え方が、バーゼルⅢ最終化によって、大きく変わる。

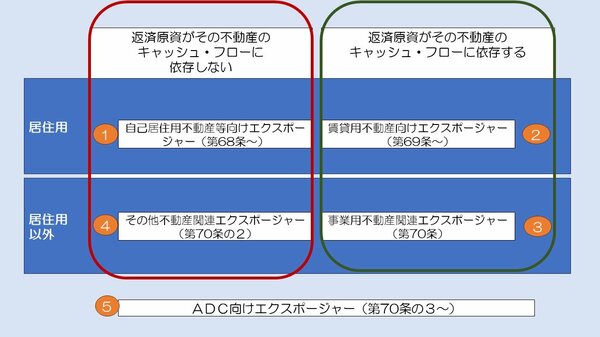

不動産に関しては大きく2つの判断軸がある。不動産の用途が居住用であるか、それ以外であるかという軸に加え、その返済原資が不動産からのキャッシュ・フローに依存するかどうかという軸だ。これに「不動産の取得、開発、建設(Land acquisition, development and construction)」を意味する「ADC向けエクスポージャー」を加えた5つのカテゴリーが新設された(図表2)。

図表2 バーゼルⅢにおける不動産関連エクスポージャー(標準的手法)の考え方

ここで、ポイントは2つある。

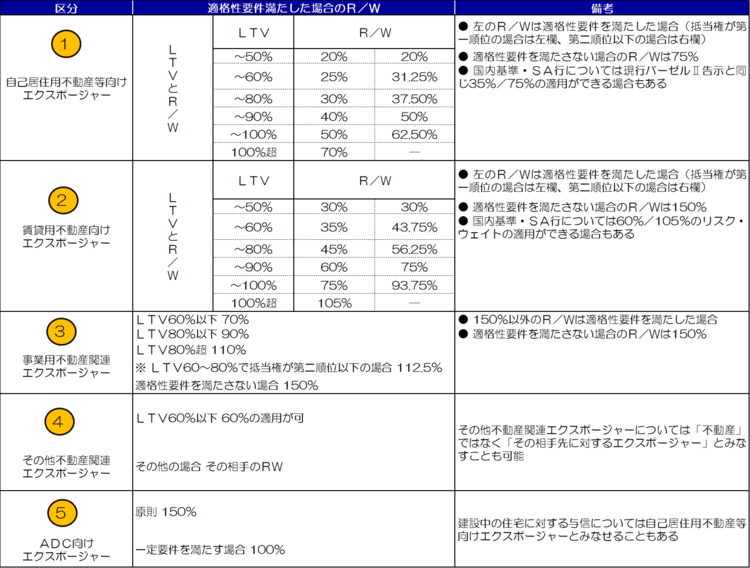

ひとつは、不動産エクスポージャーに関する規定が5つ(自己居住用、賃貸用、事業用、その他、ADC)にわかれたことと、もうひとつは(ADC以外は)LTV比率に応じて、複雑にリスク・ウェイトが変化することだ(図表3)。

図3バーゼルⅢにおける不動産関連の考え方

ということは、バーゼル規制に従いエクスポージャーに適切なリスク・ウェイトを割り当てるためには、そのエクスポージャーが「不動産」だったとして、それが①どの不動産に該当しているか、②それぞれにLTV比率を算出することはできるか(あるいはどうやって算出するか)、という、大きく2つの論点が悩みどころとなることを意味している。

LTV比率は実務的にどう算出するのか

とくに大きな課題が、LTV比率の算出だろう。

LTV比率は「貸出金の額÷物件の価値」で算出され(たとえば告示第68条第4項等)、貸出金額が同じであっても、物件価値が高ければ高いほど(つまりLTV比率が低ければ低いほど)低リスク・ウェイトを適用することができる、というメリットはある。ただ、リスク・ウェイトを算出するタイミングごとに、不動産関連エクスポージャーをすべて集め、LTV比率をエクスポージャーごとに計算するというのは非現実的だ。

とりわけ著者自身に寄せられる質問の代表格が、同一債務者に対するローンの対象となっている不動産の担保の考え方だ。

たとえばある債務者に対する貸付金について、その債務者にとっての自己居住用物件や賃貸用物件などを兼ねている場合にはどうするのか、といった課題が考えられる。もっとも、金融庁のQ&Aなどを読む限りにおいては、たとえば面積的に見て、自己居住の用途に供される部分が大きいなどの事情があれば、その全体を「自己居住用不動産等向けエクスポージャー」とみなすなどの扱いは認められると考えられる。

あるいは、他行と担保が入り混じっていて、とくに他行が先順位で担保権を持っているようなケースだと、LTV比率を正確に算出するためには、現時点の正確な債権額などの情報が必要となるが、そのような情報など手に入らない可能性もある。このような場合は他行が第一順位の根抵当権を設定している場合は、その時点における他行の債権額に変えて、極度額を他行のエクスポージャーとみなす、といった扱いも容認され得ると考えられる。

いずれにせよ、不動産エクスポージャーに関しては、早めの準備が必要であることは間違いないだろう。