今月から「フィナシープロ」に寄稿する機会を得た。筆者は、草創期から資産運用業務の幅広い分野で携わっている。この経験を活かして、われわれが今目にしている資産運用の現状に関し、鳥瞰的な視点を提供できれば、と願っている。お付き合いのほど、よろしくお願い申し上げる。

本稿は、個人投資家向け運用と機関投資家向け運用とを比較し、それを基に、個人投資家にとって、よりよい運用のあり方を探るための材料を提示することを狙っている。結論から言えば、昨今人気のインデックス投信の定額積立が驚くほど理に適っていることが明らかになった。以下、詳しく見ていく。

さて本題である。

資産運用に対する関心が盛り上がっている。ここまでの盛り上がりは、筆者の記憶する限り、1996年の橋本内閣(当時)の日本版ビッグバン構想以来だ。ただ当時は、老後2000万円問題という喫緊の課題がなかったためか、どちらかと言えば、個人向けではなく、機関投資家向け運用の規制改革に焦点が当たっていたような印象がある。

個人投資家向け運用と機関投資家向け運用との違い

そもそも、同じ資産運用で、個人投資家を対象にしたものと機関投資家を対象にしたものとでどういう違いがあるのだろうか?

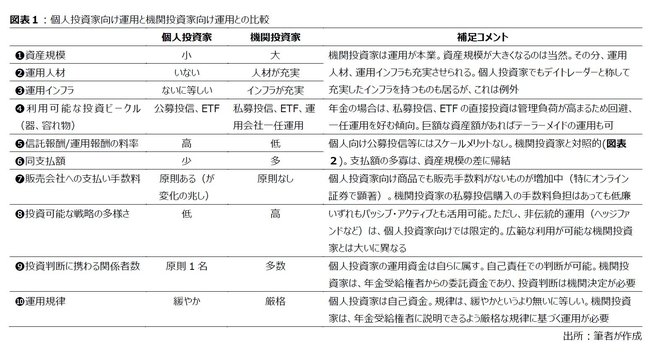

その違いを図表1で示してみた。なお、ここで個人投資家とは、野村総合研究所の分類でいうアッパーマス層とマス層を指す(金融資産額5000万円未満*)ものとし、機関投資家とは、公的年金・企業年金を指すものとする。

明らかに、単純比較では個人投資家は圧倒的に不利だ。しばしば、個人投資家は、機関投資家の運用を参考にすべきだ、とか、なぜ模倣しないのか、といったコメントを目にすることがあるが、これらに額面通り従うと、とんでもないことになりかねない。

課題は多々あるが、最大の問題は、報酬・手数料(❺~❼)と投資可能な戦略の多様性(➑)だ。

特に、報酬・手数料は致命的である。市場運用の世界の中で、唯一絶対確実なのがコストだからだ。ゆえに個人が機関投資家向け運用を意識するにしても、コスト、すなわち報酬と手数料がどうなっているかを確認することは不可欠だ(機関投資家向け運用と同クォリティのサービスを提供するという業者もいるが、その利用に当たってもコストの面はよくよく精査すべきだ)。

もう1つの違いである投資可能な戦略の多様性についても、個人投資家と機関投資家とで差は大きい。ただし、これがどういう意味を持つのか、他の項目とも併せて吟味する必要がある。

まずはコストとの関係だ。最も単純な例として株式のアクティブファンドを考えてみよう。

個人投資家が公募投信に投資する場合、ノーロードファンドでない限り、購入時に販売手数料を支払う必要がある。モノにも依るが、3%の販売手数料を求められるケースも少なくない。

この場合、100の資金を投入して投信を購入したとしても、瞬時に97に目減りしてしまうことになる。これを100に戻すというのはそう容易なことではない。株式投信で、基準価格の浮き沈みは当たり前だ。

幸い、市況に恵まれ、1年経つか経たないかのうちに100に戻したとしても、信託報酬の支払いが待っており、これがもう1つのハードルとなる。株式投信の場合、信託報酬1~2%はザラだ。折角取り戻した投信の元本がまたこれで目減りしていく訳だ。しかも、これは投信を保有する限りは継続的に支払いが求められることになる。

では、機関投資家の場合はどうか。彼らは、こうしたハンディキャップを負う可能性は低い。まず、機関投資家が、公募投信やETFに投資することは少ない。仮に投資するにしても、スケールメリットを活かした販売手数料のディスカウントが得られることが通常だ。加えて、彼らが専ら利用するのは運用会社委託の一任運用であるが、特にテーラーメイドの運用では、販売会社が存在せず、この種の手数料も発生しない。

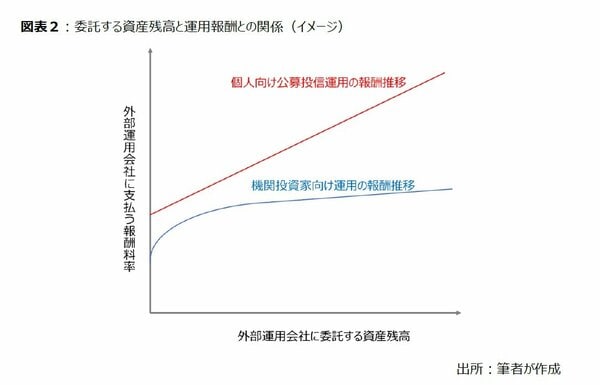

一方、運用報酬はどうか。これも個人投資家向け運用とは異なり、スケールメリットが得られる。委託額を増やせばそれだけ運用会社から求められる報酬率が逓減していく訳だ(図表2参照)。

こうした明らかな差がある中で、同じ運用内容のアクティブファンドを使ったとして、個人投資家が機関投資家と同じ成果を上げられよう筈もない。非伝統的運用に至っては、利用可能なファンドに乏しく、なおさら格差は広がる。