10月27日より11月14日にかけて、地方銀行・第二地方銀行99行が順次今年度上期(9月末時点)の決算短信を公表した。銀行持株会社傘下の一部の子銀行には、今月下旬以降の決算公告時まで詳細な内訳の情報開示を行っていない先があるものの、これらの公表に伴って、概ね決算状況の定量的な把握が可能となった。

このため、12月4日時点での主要係数に関する定量分析をごく簡単に実施し、ランキング形式でできるだけ分かりやすくお伝えすることとしたい。最終回となる第3回目は、活動の結果もたらされた利益に関係する数値に着目させていただくこととしたい。

経常利益・中間純利益共に減少

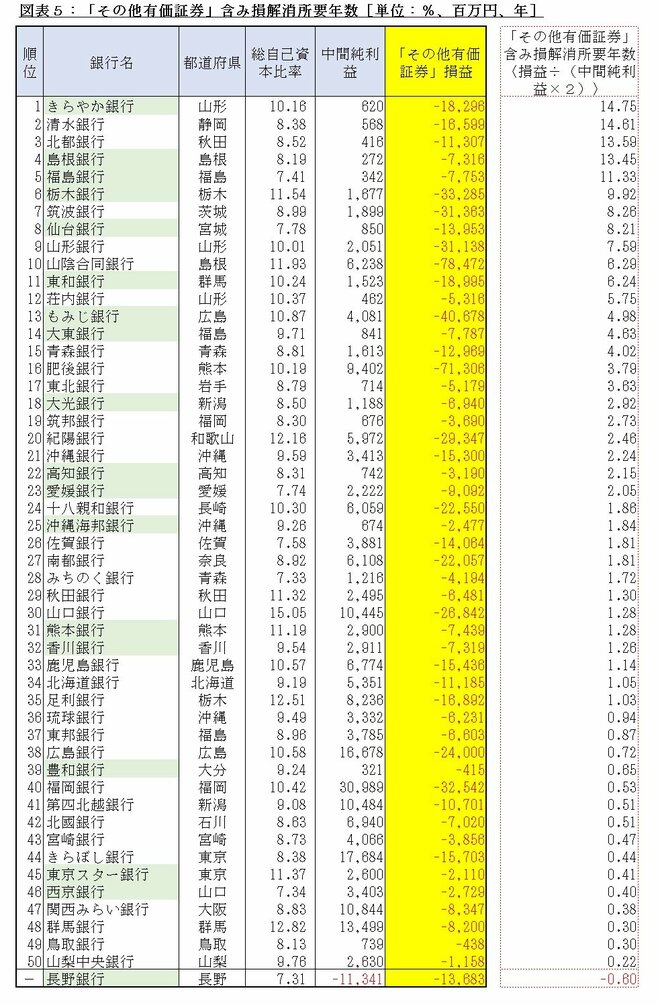

前回・前々回同様、最初に合計値から概況を掴むこととしたい[図表1]。

業務純益に与信関連費用(信用コスト)や有価証券売買損益など臨時的に発生した損益を加減した経常利益は、銀行の通常活動から生じた利益を表すと言われる。99行の経常利益の合計額は7,763億円となり、前年同期比で3.42%縮小した。

その経常利益に、固定資産祖分損益や有価証券減損損失など臨時的に発生した特別損益分を加減し、さらに法人税などの税金を控除した金額が当期純利益で、最終的な収支となる。年間の丁度半分に当たる9月末(第二四半期末)の当期純利益は、一般的に中間純利益と呼ばれる。

99行の中間純利益の合計額は5,466億円となり、前年同期比で5.65%縮小した。

利益上位に関東地方・増減率下位に東北地方の銀行が多数

経常利益を金額順に並べ替えたところ、富山銀行・長野行を除く97行が黒字となった。

上位および下位の各々10行を抽出したところ、上位は全て地方銀行が占め、うち4行を千葉・東京・神奈川・茨城の関東4県が占めた[図表2]。

対照的に、下位は8行を第二地方銀行が占め、スケールメリットが数値に現れる形となった。黒字額が最も多かった第1位の静岡銀行と、最も少なかった第97位の長崎銀行の差は277倍に及んだ。

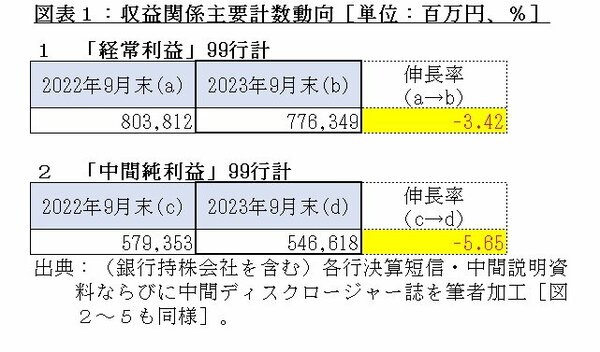

次に、中間純利益を金額順に並べ替えたところ、経常利益同様に富山銀行・長野銀行を除く97行が黒字となった[図表3]。

上位および下位の各々10行を抽出したところ、上位は、順位の入り繰りこそあるものの、経常利益と同一の顔触れとなった。下位も、9行が経常利益の顔触れと同一で、清水銀行と北都銀行だけが入れ替わった。黒字額が最も多かった第1位の千葉銀行と、最も少なかった第97位の長崎銀行の差は183倍となった。

さらに、増減率を数値順に並べ替えたところ、前年同期比で経常利益を増やしたのは上位40行と前年の赤字を黒字転換させたきらやか銀行・福邦銀行の2行を合わせた42行となり、57行が中間純利益を減らした。増減率の上位および下位の各々10行を抽出したところ、上位には5行、下位には3行の第二地方銀行が入る形となった[図表4]。

個別の顔触れでは、上位に、第1位の東京スター銀行、第5位の東日本銀行という東京の2行が入った。下位には、第88位の北都銀行、第89位のみちのく銀行、第91位の山形銀行、第95位の荘内銀行という東北3県の4行が入った。地域経済の格差が、銀行の決算に投影された可能性を見込む。

利益上位に関東地方・増減率下位に東北地方の銀行が多数

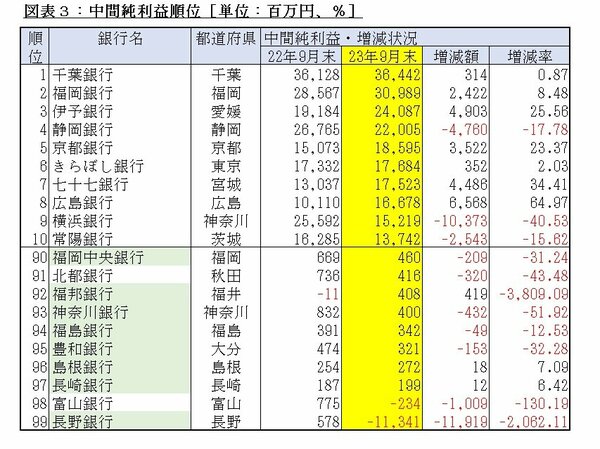

以上の背景を踏まえ、前回触れた「その他有価証券」の通算損益を中間純利益の倍額で割り、「抱えた含み損は稼ぐ力の何年分に当たるのか」を試算し、期間順に機械的に並べ替えた[図表5]。結果は全体の1割超に該当する状12先が解消に5年超を要する計算値となった。第1位から第5位までは、10年超に及んだ。

好調な株価等を背景に、その他有価証券の損益は対前年同期比でプラスとしたものの、これら51行ではなお含み損を残した形だ。債券価格を低下させる金利上昇の足音が聞こえる中、上位に位置付けられた銀行では、早期の含み損解消を強く意識されていることだろう。

既に青森・みちのく銀行や八十二・長野銀行が合併・経営統合の方向を公表しているものの、今後も銀行持株会社内の再編を含む事業の再構築が図られる可能性を見込む。