後編では、オススメのロボアドバイザー(以下、ロボアド)や、サービスの上手な活用法について解説をしていこう。また、なにかと批判されやすい自動運用型の手数料について、これまでの運用実績などを踏まえて、「ロボアドの手数料は高いのか、安いのか?」について見解を述べてみたい。

大手ロボアドバイザーの運用実績をチェック

現在、国内の自動運用型のロボアドは10に満たないが、その内、預かり資産が比較的大きく、継続して運用実績を公表しているサービスは4つある。「WealthNavi(ウェルスナビ)」、「THEO(テオ)」、「ON COMPASS(オン コンパス)」、「楽ラップ」だ。以下、サイト上に記載されている直近の運用実績と手数料を挙げてみる。

- ※運用実績は、各社の期待リターン及び想定リスクがもっとも高いポートフォリオの実績値。運用期間中の円建ての騰落率であり、信託報酬などのコストを控除したもの。また、運用期間の開始日は各社のサービス開始日と同じ。但し、THEOのみ運用実績は月次リターンから算出した推計値で、運用期間の開始日はサービス開始日の翌月。手数料は税抜き。

注意して欲しいのは、運用実績はあくまで目安だということ。運用期間はバラバラで、そもそも各サービスの開示方法は異なっているからだ。特に、運用期間は1日違っただけでも数パーセントの違いが出る。したがって、単純比較は難しい。ただし、共通している開示基準はあり、ここで挙げた実績値は、いずれも「円建て」で、サービスの手数料と信託報酬、取引コストといったユーザーが実質的に負担するコストを控除したものになっている。また、各サービスとも、もっとも積極的に運用される(=想定リスクおよび期待リターンが最も高い)コースの数字を採用している。

バランス型ファンドとのパフォーマンス比較

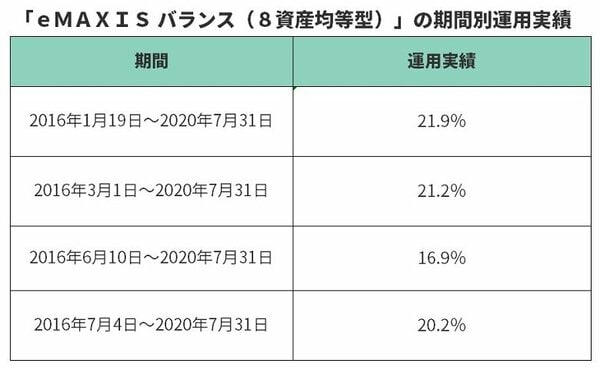

そうした前提を考慮しつつ、あらためてチェックしてみると、ウェルスナビと楽ラップの運用実績が高めに出ている。だが、これだけだと本当に好調かどうかの判断はできない。そこで、同じ期間のバランス型ファンドの運用実績をみてみよう。比較するのは、ポートフォリオの中身が近い「eMAXIS バランス(8資産均等型)」だ。

ここで注意してもらいたいことは、「eMAXIS バランス(8資産均等型)」の想定リスクは、ロボアドの各サービスのコースよりも低いため、当然、リターンも低くなる、ということ。したがって、この運用実績だけで「ロボアドの方が優秀である」と判断することはできないが、「eMAXIS バランス(8資産均等型)」の信託報酬である0.5%に対して、各ロボアドの手数料が運用実績の重荷になっているとは言い難い(「eMAXIS」の運用実績も信託報酬は控除されている)。少なくともこの期間に限っては、ロボアドの運用は順調だったといえるだろう。