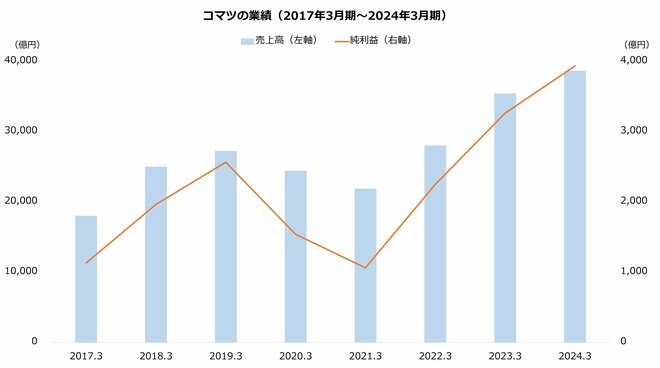

円安と販売増で回復続く 今期は為替の目線厳しく減益を予想

次に業績です。直近の推移を振り返ると、2021年3月期にかけて生じた2期連続の減収減益が目を引きます。苦戦の主因は販売の減少と円高です。販売の減少は新型コロナウイルスも影響しました。

その後は一転して増収増益が続いています。販売の数量や価格が改善したことに加え、円安が進んだことも業績を押し上げています。

今期(2025年3月期)は増収減益の予想です。減益は建設機械で需要の減少と円高を見込むことが主因です。販売価格の改善は進む想定ですが、マイナス影響が上回る格好です。地域別売上高は北米や欧州などで減少を見込む一方、鉱山機械が好調なオセアニアなどは増加を予想します。

期首時点では売上高も減少する予想でした。しかし上期が想定より円安に推移したことから、中間決算で売上高と利益を上方修正し、売上高は前期を上回る予想となっています。中間決算までの進捗率は売上高が49%、純利益が54%です。

なお、1ドル=140円とした為替見通しに変更はありません。足元では150円を上回っており、この状況が続けば上振れて着地する可能性もあるでしょう。

【コマツの業績予想(2025年3月期)】

・売上高:3兆9880億円(+3.2%)

・営業利益:5730億円(-5.6%)

・純利益:3760億円(-4.4%)

※()は前期比

※同第2四半期時点における同社の予想

出所:小松製作所 決算短信