「オルタナティブ投資 発展の歴史」と題し、全10回にわたって解説していきます(下図)。第6回はヘッジファンドの変遷について、前後編の2回に分けて取り上げます。

ヘッジファンドの定義は非常に曖昧となっています。

当初は、私募形式の超富裕層向けで、主に流動性資産を対象にレバレッジ(借入れ)を活用しながら絶対リターンを追求する戦略を指しました。運用の自由度を高めるために解約制限をかけ、流動性は低く、多くは運用者の自己資金も含めて運用されていました。

現在は、投資家の機関化や運用戦略の多様化を経て、「絶対リターンを追求し、独自の成功報酬体系を持っている戦略」といった程度の認識かと思います。

戦略の主要な類型としては、株式ヘッジ、イベントドリブン、マクロ、相対価値の4つに大別されます。そしてこの4つの中にも、枝分かれして多様なサブ戦略が存在し、また新たな戦略も構築され続けています。ヘッジファンドの構築は比較的容易であり、毎年数百から千単位のファンドが設定・解散しており、新陳代謝の高さが特徴となっています。

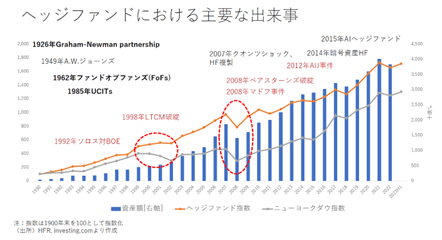

ヘッジファンドを巡る主要な出来事をまとめたのが下図です。棒グラフがヘッジファンドの資産額推移、グレーの線がニューヨークダウ平均株価、オレンジの線がヘッジファンド指数の累積パフォーマンスを示しています。

ヘッジファンドは株価指数を上回るパフォーマンスを重ね、資産額を着実に増やしてきました。特筆すべき点が赤丸で囲った株式下落のタイミングで、下落幅の低さや回復力の速さがヘッジファンドならではの特徴となっています。

ちなみにヘッジファンドの誕生は1926年と言われています(これにも所説あります)。続いて1962年にはファンドオブファンズが誕生し、1985年にはリキッドオルタナティブで多用されるUCITSファンドができました。

ヘッジファンドが広く知られるきっかけとなったのは、ジョージ・ソロスが英国中銀相手におこなったポンド売りです。その後、ヘッジファンド大手のロングタームキャピタルマネジメント(LTCM)の破綻やクオンツショック、マドフ事件、AIJ事件など幾度も課題に直面してきましたが、新たな規制の整備も進み、暗号資産やAIを用いた新たな戦略も生み出されてきています。

投資家がヘッジファンドへ期待するポイントは大きく3つで、絶対リターンの獲得、他資産との低相関、そして相対的なリスクの低さです。これは、市場リスクよりも、運用者のスキルであるアルファを収益の源泉としているからです。

ヘッジファンドの浸透に伴い、投資家も絶対収益を狙うアルファ部分と、インデックスに連動するベータ部分を分離するという考え方が定着し、パッシブ運用の低コスト化に拍車をかけました。

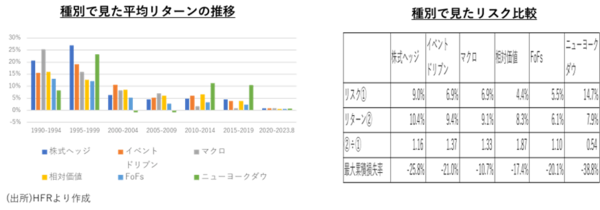

次に、ヘッジファンドの期間別パフォーマンスを見てみます。下図左の棒グラフは戦略別のパフォーマンス比較で、参考としてニューヨークダウも示しました。ニューヨークダウ下落時においても、ヘッジファンドがプラスのリターンを挙げていることがうかがえます。また1990年代のパフォーマンスは10%~25%ありましたが、2000年代以降は5%程度に落ち着いています。市場の効率化による影響もありますが、以前ほどハイリスクな戦略が求められなくなっていることも背景にあるではないでしょうか。

むしろリスク抑制という点が再評価されています。下図右の表は戦略別のリスクやリターン、リスク調整リターン、そして最大累積損失率を比較したものです。どの戦略も株式に対して低リスクであり、高いリスク調整後リターンを有していることが分かります。また最大累積損失率が小さく抑えられている点も目立ちます。以上のような特徴から、株式リスクの抑制や株式市場に混乱が予想されるような局面で、ヘッジファンドへの期待が高まる傾向にあります。

次に、投資家の機関化による影響を考えてみましょう。主な影響としては、透明性向上や信頼性向上、そして大型化が挙げられます。

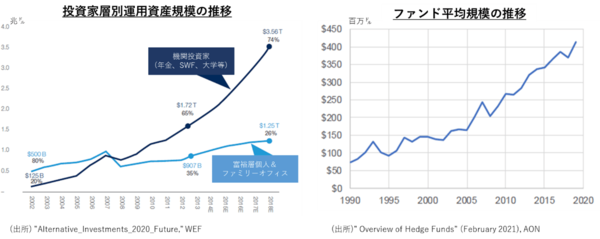

2002年以降の投資家別資産運用規模の推移を示したのが下図左です。当初は富裕層個人やファミリーオフィスが主要な投資家でしたが、機関投資家の運用規模は年々拡大し2008に逆転、その後も急速に伸び続けています。

相応の説明責任が求められる機関投資家の台頭は、かつてはクローズドだったヘッジファンドの世界に、透明性や信頼性の向上をもたらしました。

また機関投資家の大規模資金を受託することによって、ファンドの平均規模も大型化してきています。下図右はファンドの平均規模の推移で、機関投資家の急成長に伴い、ファンドの平均規模は膨らみ続けています。

ヘッジファンドのニーズが増える中、運用者側は新たな投資機会を創出し、戦略も多様化してきています。

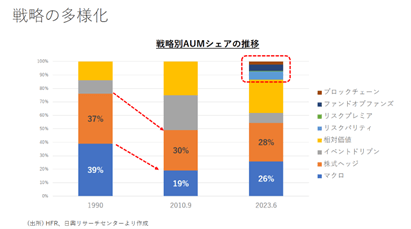

かつてヘッジファンドは特定の戦略に人気が偏っていました。例えば1990年代は、前出のソロスが手掛けたようなマクロヘッジファンドが流行しており、シェアの約39%に上っていました。次いで「ヘッジファンド業界の父」と称されるA.Wジョーンズが得意とした伝統的な株式ヘッジ戦略が37%を占めていました。

それが2010年になると、パフォーマンスの低迷したマクロ型が減少し、市場リスクを抑制できるアービトラージ型戦略、具体的にはイベントドリブンや相対価値戦略などが伸長しました。

そして2023年になると、さらなる新種の戦略として、ブリッジウォーターのようなリスクパリティ、AQRが仕掛けたリスクプレミア、さらにはブロックチェーンといった戦略へと拡張しています。

冒頭で述べた通り、ヘッジファンドの新陳代謝は高い傾向にあります。パフォーマンスが上がらなければ解散を迫られますが、新戦略が開発されれば比較的容易にファンドが設定されます。そのため、時代に合わなくなったファンドは速やかに姿を消し、代わって時代を先取りする戦略が登場してきます。

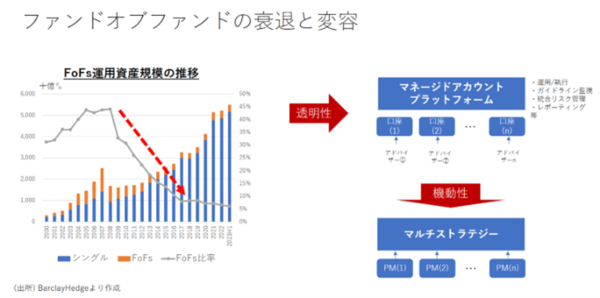

また、ファンドオブファンズの台頭も大きな変化と言えるでしょう。著名なシングルファンドは、投資家を限定してキャパシティを制約するケースも多くあります。そのためヘッジファンドへの注目の高まりに伴い、「個性豊かなファンドへの分散」「クローズしたヘッジファンドとのネットワーク」などを売り言葉に、ファンドオブファンズが人気を集めたことがありました。とりわけ国内では、円債代替投資としてファンドオブファンズを活用する動きもありました。

しかし2007年に始まった世界金融危機において、シングルファンド以上に流動性が確保できない、透明性が低いといった点が課題視され、急激に勢いをなくしました。日本においても円債の代替投資先とするのは無理があるとの指摘が出ました。

その結果、透明性と流動性を高めるために、マネージドアカウントプラットフォームが開発されました。さらに、戦略間の配分変更やダウンサイドの抑制といった機動性が重要視されるようになり、複数のマネジャーをひとつのファンドの中で運用するマルチストラテジー戦略も広がっていきました。