給与天引きで「貯める」

「日本の公園の父」と呼ばれる本多静六博士(※)をご存じでしょうか?日比谷公園や明治神宮の森などを設計した人ですが、著名な投資家でもあります。本多博士が資産形成の基本として推奨していたのが「四分の一天引き貯金」です。これは給与のうち四分の一を給与から天引きして積み立てていく貯金方法です。この「四分の一」と「天引き」がポイントです。

まず、給与の「四分の一」ですが、将来の住宅取得を考えた場合、頭金準備のための貯蓄額の目安となる一方で、住宅ローン返済を考える際の返済上限額の目安になります。例えば、分譲戸建住宅の購入資金の平均は、4,214万円(うち自己資金1,160万円、借入金3,054万円)です(国土交通省「令和4年度住宅市場動向調査報告書」)が、この前提だと、自己資金を貯めるには、毎月10万円貯めて約10年必要です。借入金3,000万円・30年ローンとした場合、元本だけを返済するとしても年間100万円の計算です(実際には金利があるので、毎年の返済額はそれ以上になります)。将来のことを考えると賞与を含めて給与の「四分の一」程度は貯める習慣があった方がいいと考えます。

「天引き」は、貯金を自動化して行うために有効な方法です。お金は「手取り給与の範囲で使う」が基本ですが、給与天引き後でも銀行口座への振込額を手取り給与と考える傾向があるからです。しかも給与天引きであれば煩わしい手続きが不要で「自動化」するので、生活のスタイルに馴染みやすくなります。

(※)本多静六博士について詳しく知りたい人は、「本多静六博士~日本の緑を育てた埼玉の偉人~」(埼玉県ウェブサイト)などを参照ください。

長期・積立・分散投資と複利効果で「ふやす」

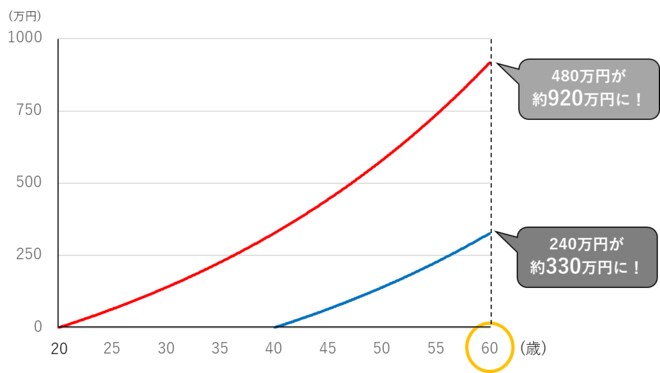

長期・積立・分散投資と複利(投資や預金等で得た収益を、当初の元本にプラスして運用することで得られる利益)の効果には時間が重要です(下図参照)。40代・50代で老後資金の準備をスタートすると貯蓄する金額も多く、複利効果も十分に活用できません。だから、20代から資産形成を考えます。20代にとって老後は遠い将来の話ですが、遠い将来の話だからこそ時間を味方にして、少ない金額でしっかり準備ができるのです。

毎月1万円ずつ積み立て、年利3%で運用した場合

また、長期であれば、マーケットの価格変動が平準化され、収益が安定化する傾向があります。 20代で老後資金準備は早すぎると思われるかもしれませんが、公的年金の見通しを考えると老後資金の自助努力は必須です。将来のために、給与の一定部分は「貯めて、長期・積立・分散投資でふやす」生活スタイルをできるだけ早く取り入れるべきだと考えます。

(執筆:村井幸博)

●次回の記事【なぜ、ライフイベントが重なる30代で「住宅問題」を考えるべきなのか? その最大の理由は…】では、資産形成に関わる重要な決定である住宅問題について解説します。

・当資料は、アセットマネジメントOne株式会社が作成したものです。

・当資料は情報提供を目的とするものであり、投資家に対する投資勧誘を目的とするものではありません。

・投資信託は、株式や債券等の値動きのある有価証券に投資をしますので、市場環境、組入有価証券の発行者に係る信用状況等の変化により基準価額は変動します。このため、投資者の皆さまの投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。ファンドの運用による損益は全て投資者の皆さまに帰属します。また、投資信託は預貯金とは異なります。

・当資料は、アセットマネジメントOne株式会社が信頼できると判断したデータにより作成しておりますが、その内容の完全性、正確性について、同社が保証するものではありません。また掲載データは過去の実績であり、将来の運用成果を保証するものではありません。

・投資信託は、1.預金等や保険契約ではありません。また、預金保険機構及び保険契約者保護機構の保護の対象ではありません。加えて、証券会社を通して購入していない場合には投資者保護基金の対象にもなりません。2.購入金額については元本保証及び利回り保証のいずれもありません。3.投資した資産の価値が減少して購入金額を下回る場合がありますが、これによる損失は購入者が負担することとなります。