前回の記事はこちら

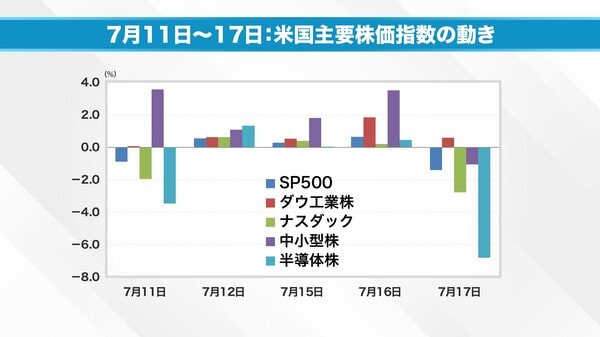

今週の市場環境について、タイトルをつけるとすれば「天国と地獄」で、どちらにも転びうる状況です。株式市場の状況について、7月11日からのアメリカの5つの主要な株式指数の動きを見てみましょう。

7月11日は、中小型株だけが大きく上昇し、半導体株、ナスダック、S&P500は下落しました。7月12日と15日は、ほぼ同じような動きでした。16日はやや異常な動きとなり、中小型株が大きく上昇しました。17日は半導体株が大きく下落し、ナスダックとS&P500も下落しました。

この異常な動きの背景には、11日に発表された消費者物価指数(CPI)があります。CPIは予想よりも良好で、3.1%程度と予想されていたのが3.0%だったため、金融引き締めの時代が終わり、緩和が始まるのではないかという期待が高まりました。しかし、通常なら株価が上昇するはずの状況で、逆に下落してしまいました。

特に半導体株やナスダック、S&P500などは金利低下の恩恵を最も受けやすいはずなのに、下落し、中小型株だけが独歩高となりました。これが今回お話しする「天国と地獄」ストーリーの始まりです。

中小型株の上昇は11日から16日まで続きました。16日には小売統計の発表もありましたが、よく見ると無店舗(オンライン)販売だけが好調で、アメリカ経済を支えるはずの自動車販売などは非常に悪かったのです。

17日には半導体をめぐる不安が一気に噴出し、ダウ平均株価だけがプラスとなり、他の指数は全て下落しました。通常、これらの主要5指数は同じような方向性を示すものですが、この5営業日でこれほど大きな乖離が出るのは極めて珍しいことです。

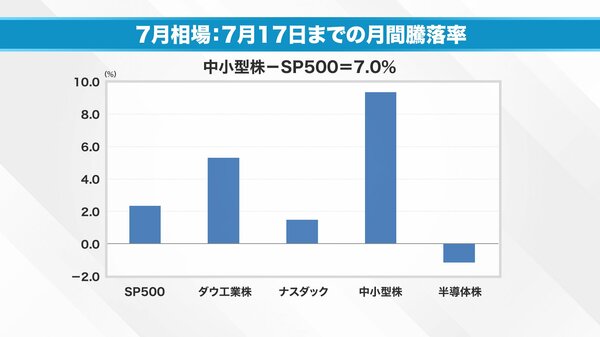

7月に入ってからの動きを見ると、S&P500は若干のプラスを維持し、ダウ平均の方がパフォーマンスが良く、ナスダックはS&P500よりも低迷しています。一方、中小型株は9%以上のリターンを上げ、半導体株はマイナスとなっています。

ここで注目すべきは、中小型株とS&P500の差です。中小型株がS&P500を7%もアウトパフォームしているという事態が、問題の核心なのです。これが天国になるか地獄になるのか、大きな岐路に立っています。

月間のパフォーマンスで中小型株がS&P500を大きくアウトパフォームした事例を上位6つ選びました。今回の2024年7月は第7位にランクされていますが、これはまだ17日までのデータです。7%ものアウトパフォームが問題となっています。

過去の事例を見ると、18%、8%、7.9%などのアウトパフォームがありましたが、特に注目すべきは上位2つです。2000年2月と12月のケースで、これはITバブル崩壊の時期です。ITバブルが崩壊していく時も、このように中小型株に大量の資金が流入しました。

ITバブルは突然崩壊したわけではなく、その前に賢明な投資家たちが資金を移動させていました。同様に、1997年8月のアジア通貨危機、2023年12月の利上げピークアウト、2016年11月の利上げ途中、2020年11月のコロナワクチン開発など、それぞれに意味深い出来事がありました。

しかし、バブル崩壊した2000年がトップ2に並んでいることが、潜在的な「地獄」のシナリオを示唆しています。今後、中小型株が圧倒的にアウトパフォームし続け、大型株を圧倒するような状況になれば、市場関係者はバブルの始まりを懸念し始めるでしょう。