人気の国内リート型インデックスファンド

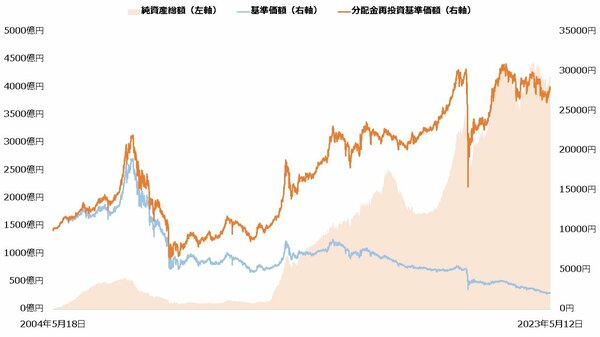

「ダイワJ-REITオープン(毎月分配型)」(以下:ダイワJ-REIT(毎月))は、東証REIT指数(※1)への連動を目指すインデックスファンドです。Jリート(※2)型ではトップクラスの人気があり、毎月分配金で資金を払い出す銘柄ながら、純資産総額は4000億円を超えています。

※1 東証REIT指数:東証に上場するリート全銘柄を対象とした時価総額加重型の株価指数

※2 Jリート:国内に上場するリートの総称

【ダイワJ-REITオープン(毎月分配型)】

なぜダイワJ-REIT(毎月)は大きな資金を集めているのでしょうか。理由を探ってみましょう。

高い分配金利回りがニーズを掴む

ダイワJ-REIT(毎月)は、高い分配金利回りが投資家を引き寄せていると考えられます。

分配金利回りとは、基準価額に対する年間の分配金の割合を示す数値です。ダイワJ-REIT(毎月)は2004年9月から分配金を毎月欠かさず支払っており、分配金利回りはおおむね右肩上がりに上昇してきました。2020年ごろからは20%台が常態化しており、これはダイワJ-REIT(毎月)を買えば年20%もの分配金を受け取れることを表しています。

【分配金と分配金利回りの推移】

分配金に対する投資家のニーズは高く、その受け皿として注目された結果、ダイワJ-REIT(毎月)は大きな資金を集めていると考えられます。

なお、ダイワJ-REIT(毎月)は2023年5月に分配金を50円から30円へ引き下げました。同月16日時点の基準価額2123円で計算すると、分配金利回りはおよそ17%となります。

Jリートそのものの分配金利回りは平均して4.1%(2023年4月末時点)と、ダイワJ-REIT(毎月)の分配金利回りを大きく下回ります。このため投資するJリートが値上がりしなければ、分配金の影響から基準価額の下落は避け難いでしょう。事実、ダイワJ-REIT(毎月)の基準価額は長らく下落基調にありました。

今回の分配金引き下げは、この緩和を狙ったものだと考えられます。Jリート市場の動向によっては、さらなる分配金引き下げも起こり得るでしょう。

なお、分配金は投資家が受け取っているのであり、分配金による基準価額の下落は投資家に損を与えるものではありません。

活発な自己投資口取得も投資家の期待を集める

Jリートの自己投資口取得が増えてきていることも、ダイワJ-REIT(毎月)が資金を集める理由の1つでしょう。

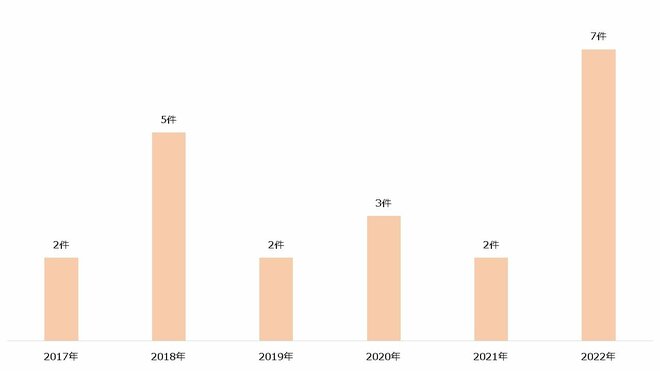

自己投資口取得とは、リートが自身の投資口を買い集めることで、法改正で2013年に解禁されました。その後2017年に初めて行われ、2022年までに21件実施されています。2022年は過去最高となる7件の自己投資口取得が行われました。

【Jリートの自己投資口取得件数(消却日ベース)】

リートの自己投資口取得は上場企業の自社株買いに相当し、1口あたりの利益や分配金の向上に期待できます。また取得した自己投資口は処分や消却が行われることから、需給が引き締まり価格が上昇しやすくなる効果にも期待できるでしょう。これが活発に行われるようになったことが投資家の関心を集め、ダイワJ-REIT(毎月)にも資金が流入していると考えられます。