「マーケット・ニュートラル戦略」とは

「シュローダー・ツーシグマ・ダイバーシファイド・ファンド」は2つの投資戦略で運用されます。アメリカ株式を対象とした「米国株式マーケット・ニュートラル戦略」と、世界各国の資産を参照する先物などを用いて値上がり・値下がりの双方で収益を目指す「グローバル・マクロ戦略」です。

【「シュローダー・ツーシグマ・ダイバーシファイド・ファンド」の運用戦略】

・米国株式マーケット・ニュートラル戦略

・グローバル・マクロ戦略

どちらも高度な運用戦略ですが、マーケット・ニュートラル戦略は同様の運用を行う東証ETFもあり、比較的なじみもあるかもしれません。

マーケット・ニュートラルとは一般に、市場の影響をゼロにし、個別銘柄のリターンを抽出する戦略です。株式投資で期待されるリターンは大まかに「個別銘柄のリターン+市場全体のリターン」で構成されますが、マーケット・ニュートラル戦略ではこのうち「市場全体のリターン」をゼロにすることを目指します。

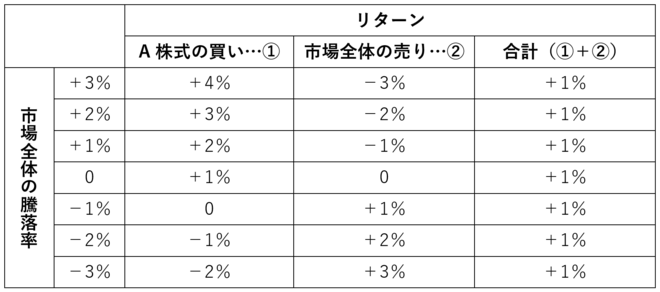

マーケット・ニュートラル戦略について、もう少し詳しく見てみましょう。例えば、幸運にもリターンが常に市場全体を1%上回るAという株式を見つけ、投資するケースを想像してください。一見、A株式を買えば確実に1%の利益を得られそうですが、市場全体が1%を超えて下落した場合、A株式への投資成果もマイナスに陥り、利益を得ることができません。

そこで、A株式への投資と同時に、市場全体に売りを仕掛けます。つまり「A株式の買い+市場全体の売り」というポジションを持ちます。

売りで得られるリターンは、実際の値動きの反対です。これとA株式のリターンの合計が、マーケット・ニュートラル戦略で得られる利益です。以下のように整理すると、市場全体の騰落にかかわらず、A株式が持つ1%の超過リターンを取り出せることが分かります。

これがマーケット・ニュートラル戦略の大まかな狙いです。実際には銘柄の選別や取引のコストといったさまざまなハードルがあるため、理論通りにいかないことも多いでしょう。

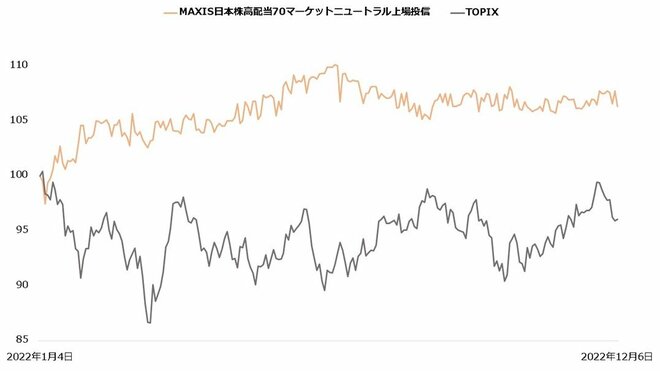

ちなみに東証に上場する「MAXIS日本株高配当70マーケットニュートラル上場投信」は、実質的に「高配当株指数の買い+TOPIX先物の売り」というポジションとなります。手軽にマーケット・ニュートラル戦略を試したいなら、こちらの銘柄を買ってみてはいかがでしょうか。

【MAXIS日本株高配当70マーケットニュートラル上場投信の値動き(年初=100)】