DCガバナンスの視点から受託者責任を果たす目的で、投資信託のモニタリングや入れ替えを検討・実施する企業も少しずつ増えています。そこで、投資信託のモニタリングに役立つDC商品マーケットの最新状況を、投資信託評価会社である三菱アセット・ブレインズのシニアファンドアナリスト・標 陽平氏に解説していただきます。

※この記事は、2022年7月21日(木)に実施したWEBセミナー「 最新DC 投信マーケット解説 2022年7月号」を記事化したものです。

——早速今月のDCマーケット状況について伺いたいと思います。まずはアセットクラスごとのパフォーマンスをお聞かせください。

こちらは過去2年間のファンド分類別の累積パフォーマンスを示したものです(図1)。多くの分類でおおむね堅調なパフォーマンスとなりました。しかし、堅調であったのはコロナショック後の反発局面である前半の1年(2020年6月~2021年6月)だけで、後半の1年(2021年6月~2022年6月)は多くの資産が横ばいか下落傾向で推移しました。

図1 分類別累積パフォーマンス

最も堅調なパフォーマンスとなったのは、外国REITのカテゴリーです。外国REITは低金利環境を背景に好調に推移しました。グラフのとおり、過去2年間で50%以上上昇したことになりますが、足許では世界的に金利が上昇傾向となっていることもあり、パフォーマンスは軟調に推移しています。

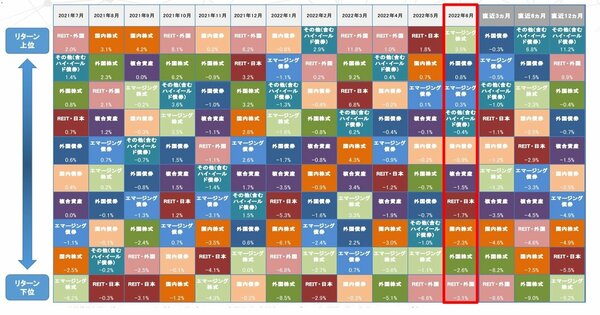

2番目に堅調なパフォーマンスとなったのは、外国株式のカテゴリーです。新型コロナウイルスの感染拡大を受けた各国の金融緩和政策などにより、世界的に株式市場は上昇基調で推移しました。しかし、外国REITと同様、足許では金利の上昇を受け2022年1月には単月で-8.5%下落するなど、パフォーマンスが悪化しています。次に分類別の月間パフォーマンスランキング(図2)を確認します。ここでは当月6月のパフォーマンスに注目しましょう。

図2 分類別パフォーマンス

2022年6月に最もパフォーマンスが良かったのは、エマージング株式のカテゴリーです。主に中国株式の上昇が寄与しました。中国では、上海のロックダウン解除や中国政府による景気刺激策などにより、景気減速に対する懸念が和らぎ、株価が反発しました。

次いで、外国債券、エマージング債券がプラスとなりました。債券資産は金利上昇を受け債券価格自体は下落しましたが、国内外の金利差拡大により円安が進行したおかげでプラスのリターンを円ベースで確保しています。これは、日本では金融緩和政策の維持を表明していますが、海外では過熱するインフレの抑制策として政策金利の引き上げなど金融引締めに転じる国が多くなっていることが要因です。この国内外の金融政策の違いはしばらく続きそうですから、今後も円安傾向が継続するのではないかとの見方も出ているようです。

下位をみると、外国REIT、外国株式と並んでいます。影響を与えたのはやはり金利の上昇です。FRB、米連邦準備制度理事会が約27年ぶりとなる0.75%幅の大幅利上げに踏み切ると米長期金利は上昇しました。また、欧州株もECBによる金融引き締めやロシア産天然ガスの供給減少を受けて景気減速懸念が強まり、株価は軟調に推移しました。