アクティブファンドのモニタリング指標の代表例、シャープレシオとは?

前回のコラム「ファンドモニタリングは、どの指標を参照すればいいか(1)」では、インデックスファンドのモニタリング指標として、トラッキングエラーを紹介しました。

今回は、アクティブファンドのモニタリング指標についてです。

アクティブファンドのモニタリングの基本となるのは、リターン(収益率)とリスク(標準偏差)となるでしょう。さらに、リターンとリスクを基に算出される「シャープレシオ」を重視する人が多いようです。そこで、アクティブファンドのモニタリング指標の代表例ともいえる、シャープレシオについて考えてみたいと思います。

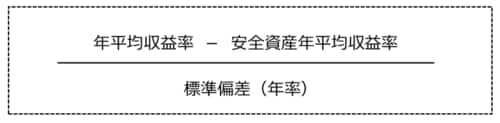

シャープレシオは、運用効率を表す指標とされ、リスク調整後リターンとも呼ばれます。

計算式

計算式からも明らかなように、リスクあたりのリターンを求めたものがシャープレシオであり、数値が大きいほど、運用の効率が良いとされます。(リスクあたりのリターンが高い)

例えば、下のイメージ図のような値動きをしたファンドがあったとします。

チャートの右端の時点では、両ファンドのリターンは同水準ですが、それまでの基準価額のブレ幅は、Bファンドの方が小さく抑えられています。シャープレシオは、Aファンド<Bファンドとなり、Bファンドの運用効率が高かったことになります。

しかし、あくまでシャープレシオについて説明するために作成したチャートですので、現実には上記イメージ図のような関係になるファンドは、めったにないことに注意が必要です。

実際のシャープレシオを見る

実際のファンドのシャープレシオを比較してみましょう。

サンプルは、国内株式・グロース型に分類*されるファンドのうち、2025年8月末時点で10年以上の運用実績がある85ファンドです。 *分類はNTTデータ・エービック Fund Monitor分類

2025年8月末と2020年8月末のシャープレシオ(5年)の上位5ファンドを抽出しました。

その上で、2025年8月末の上位ファンドの2020年8月末時点のシャープレシオ(5年)の順位を合わせて記載しています。

2025年8月末 シャープレシオ(5年)上位5ファンド

出所:NTTデータ・エービック Fund Monitor

2020年8月末 シャープレシオ(5年)上位5ファンド

出所:NTTデータ・エービック Fund Monitor

シャープレシオを参考にした取扱いファンドやお勧めファンドの見直しには注意が必要

2025年8月末のシャープレシオ(5年)の上位ファンド中、4ファンドは2020年8月末の時点では、下位に甘んじています。

2020年8月末の上位ファンドは、2025年8月末には、大きく順位を下げたファンドが目立っています。

2020年8月末時点で、シャープレシオに基づき、ファンドを見直して、シャープレシオ上位ファンドを中心にお客様にファンドを勧めていたとすると、その後5年間、お客様は、相対的に効率の良い運用ができていなかったことになります。また、2020年8月末時点で、お客様に投資効率の良いファンドを選別してお勧めするには、あえて相対的にシャープレシオの小さいファンドを選ぶ必要があったわけで、現実的ではありません。

上記の比較は、2025年8月末と2020年8月末の定点観測なので、精度を高めるため、シャープレシオ(5年)の数値を時系列で見てみました。

観測期間によってシャープレシオは大きく変動する

下記のチャートから確認できることは、シャープレシオは観測時期によって水準が大きく異なるということです。これは、投資環境の変化が影響しているものと思われます。

2025年8月末 上位5ファンド

出所:NTTデータ・エービック Fund Monito

2020年8月末 上位5ファンド

出所:NTTデータ・エービック Fund Monito

2020年8月から約3年間は、ファンドごとに水準は異なるものの、推移の方向性は類似したものとなっています。その後、2023年の後半からは、横ばいのファンドと上昇傾向のファンドに分かれています。

2023年3月の東京証券取引所によるPBR1倍割れ改善要請の影響が出た可能性がありそうです。

定点観測ではなく、時系列で推移を比較することで、各ファンドと投資環境との関係性を確認することができます。

シャープレシオは “1” ではなく、平均値と比較する

一般的には、シャープレシオは1を超えるものが良いとされています。しかし、モニタリングにおいてシャープレシオの値が1を上回るかまたは下回るかを、目安にできないことは、過去のシャープレシオの推移からも明らかです。

それでは、シャープレシオは、役に立たないのか?というとそうではありません。

同じ分類の平均値とファンドのシャープレシオの推移を比較することで、相対的に効率的な運用をしているファンドを選別することが可能になります。

同一分類の平均値とファンドのシャープレシオの推移を比較した場合、大きく3つのパターンが考えられます。

- 投資環境により、平均値を上回る時期もあれば下回る時期もあるファンド→このパターンが最も多い

- 投資環境に関わらず、期間を通して平均値を上回っているファンド→相対的に効率的な運用を継続しているファンド

- 投資環境に関わらず、期間を通して平均値を下回っているファンド→見直し検討ファンド

2025年8月末と2020年8月末のシャープレシオ(5年)の上位5ファンド(合計10ファンド)では、「情報エレクトロニクスF」と「大和住銀・日本グロース株ファンド」が、期間を通して平均値を上回っています。

国内株式・グロース型ファンドの平均値との比較

出所:NTTデータ・エービック Fund Monitor

アクティブファンドのモニタリング指標として、注目されることの多いシャープレシオについて考えてみました。

アクティブファンドのモニタリング指標は、シャープレシオだけではありません。従って、シャープレシオのみで判断するのではなく、他の指標と合わせて総合的に判断することが重要です。