我が国における金融商品会計基準は、基本的に、企業会計基準委員会(ASBJ)が公表する『金融商品に関する会計基準』(以下「基準」)や『金融商品会計に関する実務指針』(以下「実務指針」)、および各種Q&Aや時価算定に関する会計基準・適用指針、さらには各種実務対応報告などから構成される複雑な体系だ(※ちなみに実務指針に関しては、従来は日本公認会計士協会が策定していたが、2024年7月1日にASBJに移管されている)。

これらのうち、大元の基準自体は1999年に当時の企業会計審議会が公表したものがベースとなり続けており、規定の細かい改廃はあったにせよ、ベーシックな骨格の部分は変わらない。その間、2008年のリーマン・ブラザーズの経営破綻経営破綻に端を発する世界的な金融危機で国際財務報告基準(IFRS)などの規定は大きく変わったが、我が国の金融商品会計基準に関していえば、基本的にはそのまま引き継がれている。

この会計基準自体、当初はいわゆる「会計ビッグバン」の一環として公表され、取得原価主義会計を基礎とする『企業会計原則』になじんでいた我が国の会計基準に「革命的な」変化をもたらすといった見解に加え、「我が国に時価会計は馴染まない」などの批判的意見も見られたが、ふたを開けてみたら、我々はこの会計基準をすでに四半世紀も使い続けている。そして金融商品会計は長く使われ続けているだけあって、さまざまな改正がなされている。

こうしたなか、そのもっとも新しい改正が、ASBJが今月11日に公表した実務指針の改正だ。これは、非上場株式を組み入れたファンド(組合出資)において、これらの非上場株式が時価評価されている場合、これらの時価評価差額をそのまま取り込むことを容認するというものであり、改正内容としては非常にシンプルだが、金融商品会計基準を長く使い続けるうえでは必要なものだといえる。

現行の会計基準の体系

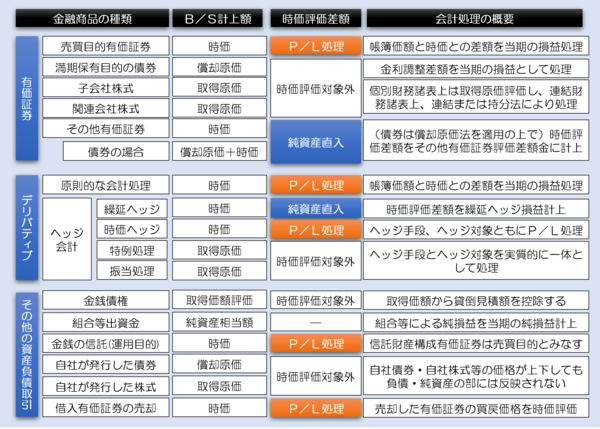

今回の改正、内容としては非常にシンプルだが、その前段階として、まず、現行金融商品会計における時価会計の考え方を確認しておきたい(図表1)。

図表1 時価評価の考え方

簡単にいえば、その金融商品が有価証券の場合は保有目的区分ごとに時価評価する場合と時価評価しない場合に分けられる。また、デリバティブについては基本的には時価会計の対象とされ、ヘッジ会計の適用が認められる場合でもこれは変わらない(ただし、特例・振当処理が認められる場合などを除く)。その一方、有価証券やデリバティブと異なり、金銭債権債務は原則として、時価会計の適用対象からは除外されている。

市場価格のない株式は原則として取得原価により評価される

さて、図表1でも見た通り、有価証券については一部の保有目的区分を除き、時価会計の対象とされているのだが、ここで、いくつかの留意点がある。

そのひとつが有価証券に関する「市場価格のない株式の取扱い」だ。

ASBJが2019年7月に『時価の算定に関する会計基準』を公表したことなどにより、時価そのものの定義や適用方法などに関する規定は基準や実務指針から現在は削除されているが、「市場価格のない株式」に関しては、現在でも規定として残されている。基準第19項には、こんな規定が設けられている。

市場価格のない株式は、取得原価をもって貸借対照表価額とする。市場価格のない株式とは、市場において取引されていない株式とする。また、出資金など株式と同様に持分の請求権を生じさせるものは、同様の取扱いとする。これらを合わせて「市場価格のない株式等」という。

すなわち、この基準第19項の規定が存在するがために、非上場株式などに関しては時価会計の対象外とされ、たとえば保有目的区分が売買目的有価証券やその他有価証券などであったとしても、基本的には時価評価差額は生じず、原則として取得原価により評価される。

組合出資の会計処理

一方で、もうひとつなじみが薄いのが、組合出資の会計処理だ。

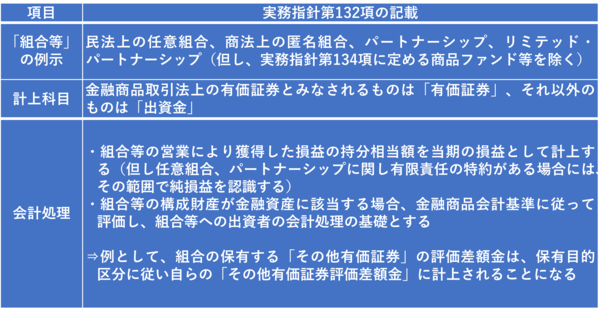

民法組合や商法の匿名組合(TK)、投資事業有限責任組合(LPS)、有限責任事業組合(LLP)、およびこれらに類する外国の契約については「組合出資」と定義される。実務指針第132項によると、組合等の財産の持分相当額を出資金または有価証券として計上し、組合等の営業により獲得した純損益の持分相当額を当期の純損益として計上することが求められる(図表2)。

図表2 組合の会計処理に関する実務指針132項の記述

また、会計処理の方法としては純額法や総額法など3つの方法があるが(実務指針第308項、図表3)、税額控除などの都合上、原則的方法である「純額法」は忌避される傾向にあるようだ(著者私見)。

図表3 組合の会計処理

いずれにせよポイントは、組合出資は株式等と異なり、組合そのものの営業の成果を出資者が自身の決算に取り込む、という会計処理である。これについては組合が多くの場合、「法人」ではなく、したがって法人に対する出資である株式と異なり、組合に対する出資については、出資者があたかも直接、組合の営業に関与しているかの会計処理を採用するものだと考えればわかりやすいかもしれない(著者私見)。

組合で株式を保有していたとしたら?

以上より、仮に組合が株式を保有していた場合は、その株式が上場株式であれば、投資家側も出資持分に応じて、組合が保有する株式を、組合側の保有目的区分(売買、その他など)に応じて評価・処理すれば良いことになる。

ただ、ここで問題となるのが、ベンチャーキャピタルファンドやプライベートエクイティファンド等の場合、組合が保有する株式の多くは非上場である、という点だ。上述の通り金融商品会計上、非上場株式は時価評価対象外であるが(基準第19項)、現実にはいくつかの組合において、非上場株式の時価評価が行われているし、日本の会計基準が適用されない海外のファンドだと、その傾向はいっそう顕著だ。そうなると、出資者の側は、組合側で行われた非上場株式の時価評価を取り消す必要がある。あくまでも非上場株式に関しては、時価会計の対象外だからだ。

なぜそんな不整合が発生しているのかといえば、そのひとつが組合会計基準にある。

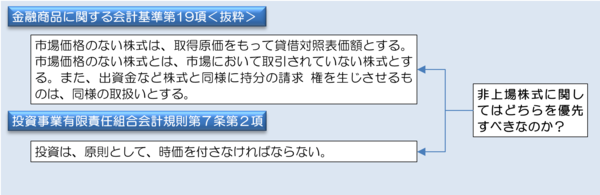

たとえば『投資事業有限責任組合契約に関する法律』第8条第1項に基づき経産省が2023年12月5日に公表した『投資事業有限責任組合会計規則』では、「投資は、原則として、時価を付さなければならない」、とする規定が設けられている(第7条第2項)。これが会計の不整合だ(図表4)

図表4 会計の不整合

改正内容のインパクトは限定的

冒頭でも触れた実務指針の改正は、こうした不整合を回避するためのものと考えられる。

具体的には、組合の会計処理について定めた第132項の次に、枝番付きの「第132-2項」以下いくつかの項を設ける、というものだ。

すなわち、非上場株式が組合側で時価評価された場合、一定要件を満たす場合にはその評価差額を出資者側において時価のある株式として取り扱い、評価差額の持分相当額を純資産の部に計上することが容認される(第132-2項)。

その際、減損ルールについても時価のない株式に関する規定(第92項)ではなく、時価のある株式に関する規定(第91項)に準拠することを求める(第132-4項)などのものであり、また、このような選択は組合毎に行うこととし、この非上場株式の時価評価という取り扱いを適用することとした場合には出資後に取りやめることはできない(第132-3項)、などとしている。

正直なところ、今般の改正による企業会計へのインパクトは限定的だろう。ベンチャーキャピタルやプライベートエクイティ出資がわが国の金融機関のポートフォリオにとって非常に大きな比重を占めているとは言い難いからだ。

ただ、ファンド側で非上場株式の時価評価を行っている場合、それをわざわざ取り消す処理を出資者側にて行う必要性がなくなったことは評価に値するといえるだろうし、こうした細かい改定も、会計基準を常にアップデートするうえで必要なものといえるだろう。