アクティブファンド、不動の1位についに変化が⁉

同率首位はあの2ファンド

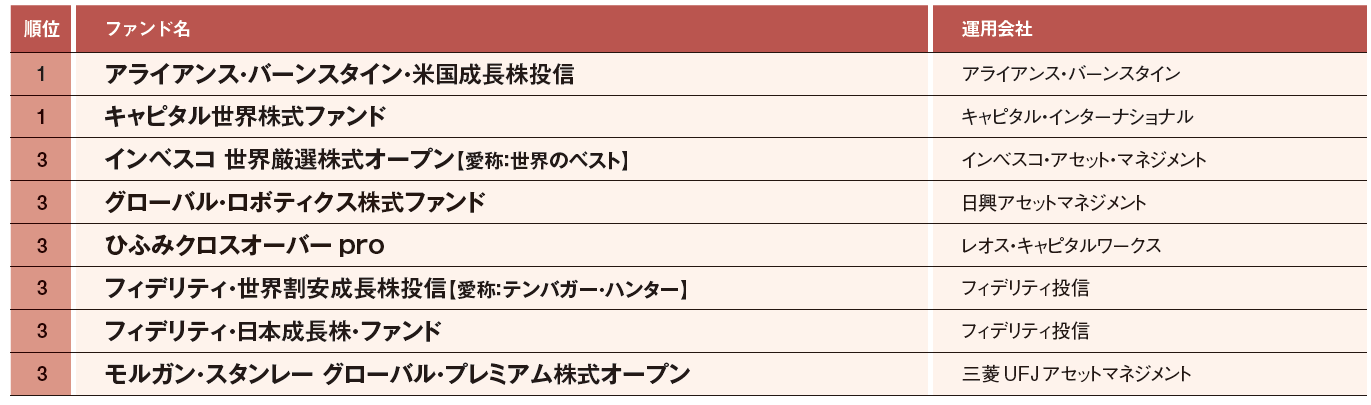

『Ma-Do』モニターが選んだ「自分が買いたいアクティブファンド」

本シリーズの「アクティブファンド」部門で長らく首位を維持してきた「アライアンス・バーンスタイン・米国成長株投信」。今回もそれは変わらないが、同率1位についたのが「キャピタル世界株式ファンド」だ。それぞれの選定理由としては、次のような内容があげられていた。

【アライアンス・バーンスタイン・米国成長株投信】

「パフォーマンスが良く、運用歴も長く、銘柄選びがうまいから」(近畿地方/地銀)、「圧倒的な銘柄選定能力と20 年超の運用実績。長期で見て、S&P500を大きく上回っている点も魅力」(中国地方/第二地銀)、「米国を中心とした成長株を幅広く組入れており、割高なものを省いているためパフォーマンスが安定している」(関東地方/証券会社)。長期間好調の運用実績からくる絶対的な信頼感が、常に票を集める理由になっているようだ。

【キャピタル世界株式ファンド】

「老舗運用会社で、投資方針に哲学がある」(北海道・東北地方/第二地銀)、「安定して運用成績が良い」(関東地方/IFA)、「米国のみの投資先では、今後の情勢が分からないから」(関東地方/IFA)。老舗ならではの安心感と共感できる投資方針、そして世界株式への投資手法などが選択の理由になっていた。

首位獲得の2社については、どちらも「長期投資に向いている」という理由に共通点がある。短期的な結果ではなく、長く付き合えるファンドということが選定の重点ポイントとなっていることがうかがえた。

3位には6商品が並ぶ結果に。

【インベスコ 世界厳選株式オープン】

「純資産の増加、運用実績、投資方針を踏まえ、今後も成長が期待できる」(北陸信越地方/地銀)、「株式投資の王道である成長、配当、割安を投資対象としているから」(東海地方/地銀)。

【グローバル・ロボティクス株式ファンド】

「さまざまな相場環境に対応でき、銘柄の入れ替えなど運用実感がある」(東海地方/第二地銀)、「ロボット技術はこれからも必要とされる技術なので、マーケットから飽きられることがないと思う」(関東地方/証券会社)。

【ひふみクロスオーバーpro】

「未上場・上場の境界を越えての投資はアクティブファンドの極み。そこに魅力を感じる」(近畿地方/その他)、「アクティブファンドの実績があるレオス・キャピタルワークスのファンドで、未上場株式にも投資する、これからの運用が楽しみなファンドだから」(近畿地方/地銀)。

【フィデリティ・世界割安成長株投信】

「世界の割安株に投資するという着眼点や投資選別手法が優れている。投資銘柄が多く分散投資によるリスク分散もできている」(近畿地方/地銀)、「これからの成長性が期待できる割安な銘柄を中心とした銘柄選定に期待しているから」(関東地方/地銀)。

【フィデリティ・日本成長株・ファンド】

「組み入れ銘柄のトップ10 に値上がり有望な銘柄が多く入っている」(北海道・東北地方/地銀)、「フォロー体制も優れており、伝統的に信頼のおける運用を行っているため」(関東地方/第二地銀)。

【モルガン・スタンレー グローバル・プレミアム株式オープン】

「下値抵抗力が高く、リスク対比でのリターンが非常に魅力であるため」(近畿地方/IFA)、「長期保有でもリターンが期待でき、NISAでも利用可能」(四国地方/地銀)。

今回は、1位に2ファンド、3位に6ファンドが並ぶという、過去に例を見ないほどの混戦となった。多様な選択肢の中ではプロの意見も分散する、という結果になったと言えそうだ。