はじめに

日本では2023年にアクティブETFが解禁され、現在11銘柄が東京証券取引所に上場 している。ETFはこれまで指数に連動するパッシブ型が主流であり、「ETFはインデ ックス・ファンドが上場したもの」と捉えている投資家が多いであろう。アクティブETF は、ETFの機能性を有しつつアクティブ運用を行うものであり、日本の投資家の間には、このコンセプトはまだ浸透していないであろう。米国や欧州ではアクティブETFは近年、投資家からの支持を集め存在感を増しつつある。本レポートで は、モーニングスターの米国ならびに欧州のアクティブETFに関するレポートの内容を抄訳しつつ、米国および欧州の発展事例に基づき、日本のアクティブETF市場 への示唆を与えるものである。

主なポイント

▶米国、欧州ともに2020年代にアクティブETFの市場規模が拡大。特に米国は2019年のSECのETFルール制定以降、純資産総額は5倍以上に拡大。

▶アクティブETFの市場規模は拡大しているものの、ETF全体に占める割合は大きくなく、米国ではETF市場全体の純資産総額の約9%、欧州では約2%のシェア。

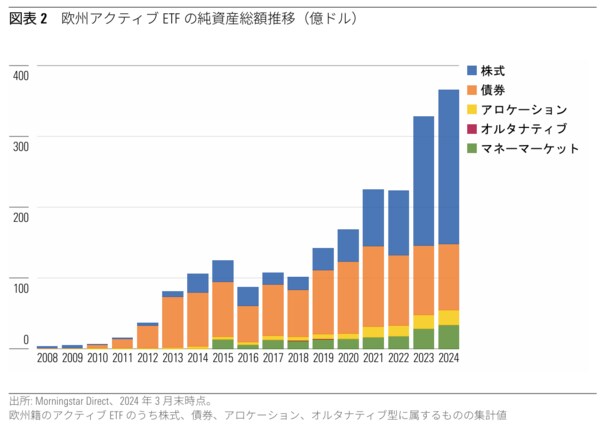

▶アクティブETFは当初、債券型が中心となり発展してきてたが、2019年以降は株式型が急拡大している。アクティブのミューチュアル・ファンドは資金フローの面で苦戦しているが、アクティブETFへの資金フローは安定している。

▶税効率、低コスト、透明性、取引の自由度がアクティブETFの特徴であり、特に米国では税効率の良さが市場規模の拡大の主な要因となっている。日本ではETFと一般のファンドに税金面で差異は無いため、税効率の良さを背景とした米国のような市場拡大は期待しづらい。

▶アクティブETFは万能ではなく、運用キャパシティの問題や取引時のビッド・アスク・スプレッドには留意が必要。

▶設定の際のパターンとしては、新規運用戦略の立ち上げ、同一運用戦略のETFへの転用、ETFへの転換、ETFシェアクラスの設定などがある。日本においては、ファミリーファンド方式を活用したETFの設定が可能であり、これは米国におけるETFシェアクラスの設定と同等のメリットをもたらすであろう。

▶非透明型ETFは運用の「秘伝のタレ」を公開しないというメリットが運用会社にはあり、米国で認められているものの、ETFのメリットである透明性を損なうため、投資家から大きな支持を集めてはいない。

▶米国、欧州ともに幅広く分散投資を行いアクティブ・リスクを大きくとらないETFが投資家からの人気を集めている。日本でも配当利回りに着目したり、ストラテジ ック・ベータと同等の投資成果をもたらすようなアクティブETFの設定が当面の主流となるであろう。

アクティブETFの市場規模

アクティブETFは存在感を増しつつある。米国では2019年の米国でのETFに関する 規制変更後のアクティブETFの伸びは凄まじいものであり、米国アクティブETFの純 資産総額は2019年末の約1,100億ドルから、2024年3月末には5倍以上増え6,000億ドルに到達した。近年の伸び率は目を見張るものであるが、市場規模としてはまだ 小さい。モーニングスターの米国の調査レポートによると、2024年3月末時点で ETF全体の純資産総額に対してアクティブETFの割合は約9%である。

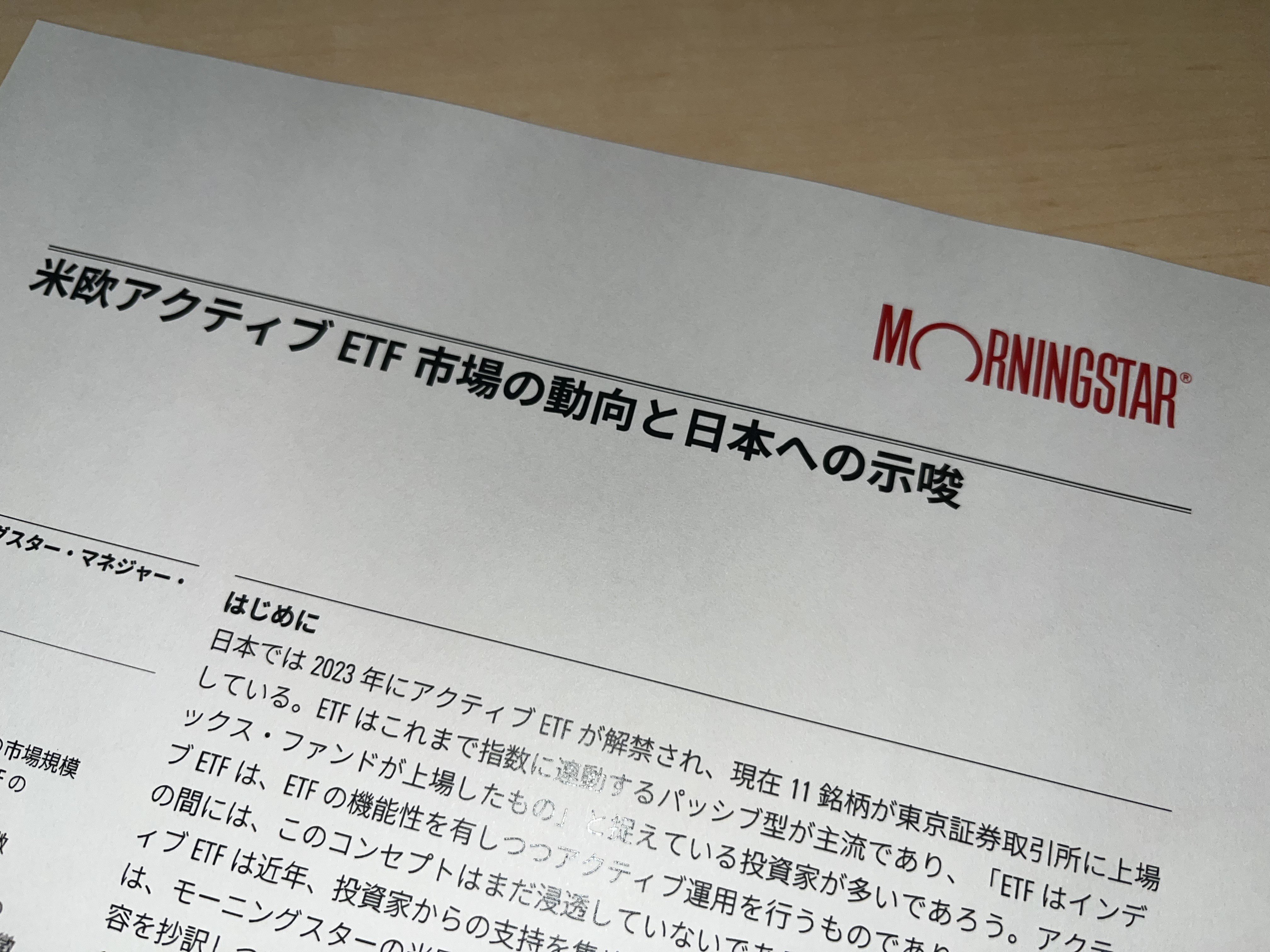

欧州でも同様に2020年代に入ってから伸びは加速しており、2024年3月末の純資産 総額は365億ドルとなっているが、米国と比べると大きく差が開いている。欧州の レポートによると欧州ETF市場全体の純資産総額に対し、アクティブETFの割合は 約2%であり、米国と比べるとその割合は相当低い。純資産総額の推移をみると、2010年代前半までは現在のように米国と欧州で大きな差は開いてはいなかった。近年の米国におけるアクティブETFの急成長の理由としては、米国特有の事情があると考えることができる。

日本では、2023年6月に日本取引所グループ(JPX)が東京証券取引所(東証)におけるアクティブ運用型ETF(アクティブETF)の上場制度を解禁、同年9月に国内初のアクティブETFが6銘柄、新規上場した。2024年3月末時点では11銘柄が上場しており、純資産総額は456億円である。銘柄数、純資産総額ともに非常に少なく、今後の発展が期待されている。

以下、米国を中心にアクティブETFの成長の推移や背景、またアクティブETFの特徴 を整理し、日本市場にもそれらが当てはまるかを述べていく。

米欧アクティブETFの発展と背景

アクティブETFは当初、債券型のファンドを中心に発展してきた。米国で最初のア クティブETFと言われている「Bear Sterns Current Yield Fund」が生まれたのは 2008 年であり、その後アクティブETFの発展を先導してきたのはPIMCOである。同社は「Pimco Enhanced Short Maturity Active ETF」を 2009 年に、「Pimco Active Bond ETF」を2012 年に設定し以降2010年代半ばまで、アクティブETF市場のトップランナーであった。2019 年のSECのETFルール(6c-11)による規制変更をきっかけとし、近年では株式型のアクティブETFが急成長している。この規制変更は、ETF設定時にSECから 1940年投資会社法の適用除外を得る必要があった承認プロセスが簡素化され、ETFを市場に投入することが容易になったこと、また(現物株等の)カスタム・バスケットによるETFの設定、解約を認めたことにより税効率が良くなったこと、などアクティブETFにとって大きなメリットをもたらした。また、投資家からの低コスト・ファンドへのニーズの高まり、アクティブ・マネジャーがポートフォリオの透明性を受け入れるようになったことなどもあり、アクティブETFのファンド数は3倍以上に増加した。また、アクティブのミューチュアル・ファンドが近年資金流出に見舞われる中で、アクティブETFへの資金フローも安定しており、投資家からの支持を集めている。

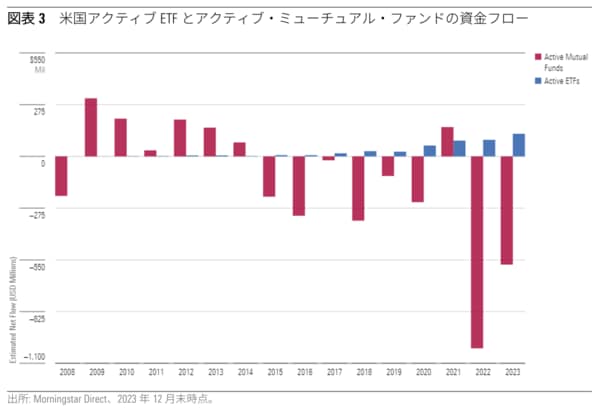

欧州でも同様の推移が見られ、アクティブETF市場は2010年代は債券型が中心であ ったが、2020年代には株式型が主流となっており、株式型のアクティブETFの資金 フローは安定して推移している。米国の2019年のETFルールのような規制関連のき っかけは無いものの、米国での発展を受ける形で欧州でもアクティブETFが成長し ており、近年ではRobeco、Blackrock(iShares)、Eurizon Capital、ARK Invest などの運用会社が欧州のアクティブETF市場に参入(または参入を計画)している。