ヘッジコストが6%近傍となる中、為替ヘッジ後でインカム収益を確保するためには、実物資産のエクイティやCATボンドを別とすれば、相応のクレジットリスクを取ることが必要になると考えられる。

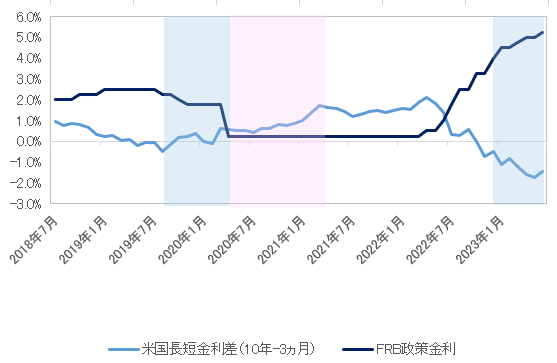

足元では米国経済の先行きに楽観的な見方が主流との印象を受けるが、将来的な景気後退を示唆するとされる米国長短金利差(10年-3カ月)はマイナス化して久しい。

図1は、米国の長短金利差(10年-3カ月)のマイナスが3カ月連続で続いた時点の翌月から利下げが完了した月までの期間を景気警戒局面(青色)、利下げ完了月の翌月から12カ月間を回復期待局面(赤色)として示した。直近では、2022年12月末以降、「青色」が点灯している。

図1 米国金利と景気警戒局面、回復期待局面

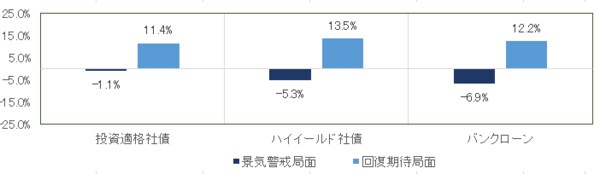

図2では、代表的な米国クレジットファンド(投資適格社債、ハイイールド社債、バンクローン)のパフォーマンスを局面別に示した。前回の景気警戒局面は2020年3月のコロナショックと重なり、クレジットファンドは大きく調整した。

図2 景気局面別パフォーマンス

しかし、その後の回復期待局面ではFRBの社債買入プログラムの追い風を受けた投資適格社債やハイイールド社債はもとより、バンクローンファンドも下落幅を上回る回復を見せている。米国の大規模な金融財政政策に後押しされた面はあるが、優れた運用者を選定すれば景気後退局面の下方リスクを上回る回復を中期的に期待できることを示唆している。

このように景気サイクル局面によるダウンサイドとアップサイドを可視化することにより、中長期的に収益を追求することが可能となるだろう。この点は、プライベート・デットファンドも同様と考える。コロナショックが発生した2020年3月に一部のプライベートデット・デットファンドでは監査法人から市場変動要因を織り込んだ評価方法の構築を求められ、ドローダウンが発生した。ファンドレベルのレバレッジがマイナス要因となったが、保有銘柄のファンダメンタルズが比較的良好であったため、その後は緩やかに回復した。

景気サイクルの終盤でのクレジットファンド選定に際して特に重要な点は、①ポートフォリオの財務健全性やファンドレベルのレバレッジの水準を考慮し、リスクに見合う収益性が中長期的に期待できること、②十分に分散されたポートフォリオにより信用収縮局面に十分耐えられること、③優れた運用力と説明力を有する運用会社を採用することの3点と筆者は考える。