特例処理とは?

金利上昇への備えは、全国の金融機関にとっては重要な、そして喫緊の課題のひとつだろう。

著者自身が経営する会社には最近、「金利リスクをヘッジするニーズが高まっているのだが、手っ取り早くヘッジ会計を適用するためにお勧めの方法はないか」、とするお問い合わせを多くいただくようになった。とりわけ多いのが、「金融機関は特例処理を適用できるのか」、というものだ。

結論からいえば、(必ずしもその使い勝手は良いとはいえないにせよ)金融機関であっても特例処理を適用することはできる。

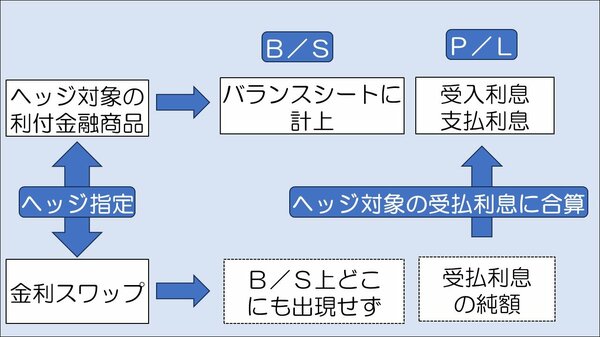

「特例処理」とは、わかりやすくいえば、一定の条件を満たした金利スワップをヘッジ取引に利用している場合、金利スワップ自体を時価評価の対象とせず、金利スワップの利息の受払の純額を、ヘッジ対象である利付金融商品の受払利息に混ぜて会計処理する方法のことだ。金融商品会計基準上、本来、デリバティブ取引は時価評価するのが原則であるが、特例処理を使えばその時価評価自体が不要になるため、この特例処理を使えば、少なくともバランスシート上はデリバティブ取引の姿がまったく見えなくなる。つまり、完全にオフバランス処理となってしまう(図表1)。

図表1:特例処理のイメージ

特例処理を使えばスワップが財務諸表から「消える」

これは、ヘッジ会計の通常の方法である「繰延ヘッジ処理」とは大きく異なる会計処理だ。

繰延ヘッジ処理の場合だと、ヘッジ対象(たとえば固定利付債券)とヘッジ手段(たとえば固定金利支払・変動金利受取型の金利スワップ)は別々に会計処理する必要があり、とりわけヘッジ手段であるデリバティブ取引等については時価評価のうえ、「繰延ヘッジ損益」として純資産の部に繰り延べる、といった会計処理が必要となる。

ちなみに全銀協が公表している全国銀行財務諸表分析をもとに著者が調査したところ、2023年3月末時点において「繰延ヘッジ損益」という項目に金額が計上されている金融機関は、意外と多い。都銀5行(みずほ、三菱UFJ、三井住友、りそな、埼玉りそな)や三井住友信託銀行、野村信託銀行、メガ系の信託2社(三菱UFJ信託、みずほ信託)、SBI新生銀行やあおぞら銀行といった大手どころに加えて、地銀だと62行中46行に達している(ただし、第二地銀に関していえば、繰延ヘッジ損益という項目が計上されているのは37行のうち8行だった)。これらの金融機関が繰延ヘッジの手法によるヘッジ会計を適用していることは間違いない。

しかし、特例処理については、細かい注記を別とすれば、貸借対照表や損益計算書を見ても、こうした分析を実施することはできない。なぜなら特例処理を適用したデリバティブ取引は、銀行経理の勘定科目でいうところの「金融派生商品資産」「金融派生商品負債」にも計上されないし、その評価損益や受払利息も「金利スワップ受払利息」「金融派生商品損益」などに計上されなくなるからだ。いわば、スワップは財務諸表の本表からは、から完全に姿を消すからである(※ただし、注記を丹念に読めば、その金融機関が特例処理を適用しているとわかることもある)。

なお、余談だが、「特例処理を適用した場合、デリバティブ取引が財務諸表から完全に姿を消す」という表現は、あくまでも会計上の話に限定される。著者私見だが、自己資本比率規制上の派生商品取引のカウンターパーティ・リスク算出義務が免れるものではない点については注意が必要であろう。

特例処理の6要件など

さて、その便利な特例処理、適用できるのはいかなる場合か。

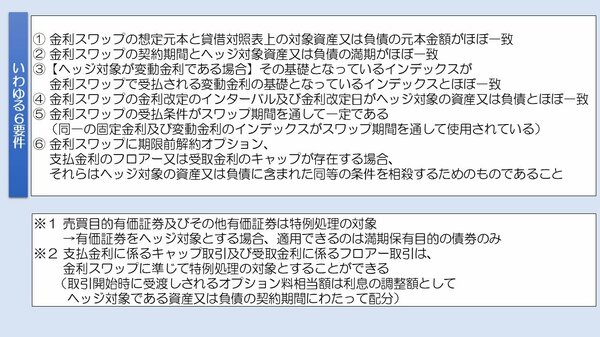

日本公認会計士協会『金融商品会計に関する実務指針』(以下実務指針)第178項や同Q&Aによると、これが適用できる事例は想定元本額や契約期間がヘッジ対象の利付金融商品(多くの場合は金融資産か)とほぼ合致しているなど、厳格な要件を満たすことが求められる(図表2)。

図表2:特例処理の適用条件(実務指針第178項、第179項)

ちなみに特例処理を使う場合は、実務指針第178項に定める、いわゆる「6要件」などを満たすことが必要だが、実務指針上は元本額がおおむね5%以内の差異であれば、ほぼ同一であるとみなせるとの記述がある。また、実務指針Q&A58などによると、「②契約期間及び満期のほぼ一致」に関しては、期間の差異の日数がスワップの契約期間とヘッジ対象の満期のいずれか5%以内(たとえば10年スワップであれば6ヵ月以内)であれば認められる、との指針も示されている。

ただ、本稿で想定するような、金融機関がALM上の金利リスク管理を目的として金利スワップによるヘッジ取引に取り組んだ場合、そうしたヘッジ取引はあくまでも個別ヘッジによると考えられ、期間だの、元本だのが5%もズレるというケースは、なにかよっぽど特殊な事情でもない限りは考え辛いところである。

特例処理は便利ではないが…まずは「使ってみる」のも有効

ではこの特例処理、どう使うべきか。

非常に残念ながら、金融機関にとってニーズが強いであろう、運用ポートフォリオに対する簡便的なヘッジ手法としての使用は難しい。そもそも「その他有価証券」の区分で保有する有価証券に対しては特例処理が認められないからだ。そもそも論として、保有する有価証券に対する特例処理の適用は満期保有目的の債券に限定されてしまうため、機関投資家にとって、特例処理の使い勝手は良いとはいえないのである。

あるいは、銀行業に取って最近、ニーズが強まっているであろう小口の金銭債権債務に対するローンプールに対するヘッジ取引においても、特例処理の適用は難しい。なぜなら、小口金銭債権債務の残高はたいていの場合、銀行等金融機関にとっては常々動いていくからだ。

このように考えていくと、特例処理が適合する使い方としては、①大口で②満期まで保有することが確定している、などの条件を満たすなど、特殊な事例に限定される(たとえば大口の地方公共団体向けのローンや債券、大口取引先等に対する私募社債、政策的な目的で満期まで保有する予定の債券など)。その意味で、使い勝手は決して良くない。

ただ、9月の『「まずはヘッジ会計をやってみる」ためには?』でも指摘したとおり、特例処理はヘッジ会計適用までのハードルがほかの手法(その他有価証券などに対する繰延ヘッジ、銀行業独特の包括ヘッジなど)と比べて低い。このため、金利リスクヘッジ手段として、金融商品の特性に関するカンを養い、それを金融機関全体で共有するなどの目的も兼ねて、この特例処理はまずはデリバティブ取引を開始するにはちょうど良い手法であろう。