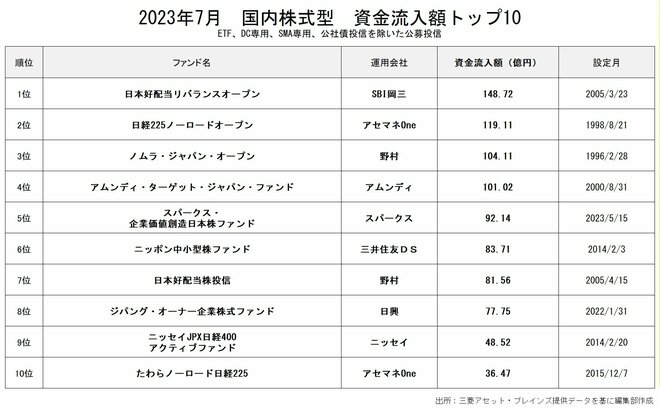

国内株式型では高配当株ファンドに資金が集まる

国内株式型では「日本好配当リバランスオープン」が7月の資金流入額1位(約149億円)だった。同ファンドは、日本の金融商品取引所に上場されている株式を主要投資対象とするアクティブファンドである。そして、日経500種平均株価採用銘柄のうち、予想配当利回り順に上位70銘柄程度に投資する。各銘柄にほぼ同額を投資し、原則として毎月、組入銘柄の見直しと組入比率の調整を行う。7月の月間収益率は+4.92%で、国内株式型ファンドの中で6番目のリターンだった。好調なパフォーマンスを背景に、8月以降も高水準の資金流入が続く可能性は高いだろう。

また、日本経済新聞社は配当に注目した2つの新指数を公表した。主要国の金融政策が読みづらく、世界市場の先行きに不透明感が強かったここ1~2年、配当は株主還元の柱として投資家の注目度を高めている。そこで、新しい配当関連の指数を開発したのである。

1つは「日経連続増配株指数」で、10年以上連続で配当を増やしている企業のうち、連続増配の年数が上位の70社で構成される。もう1つは「日経累進高配当株指数」で、減配せずに増配か配当維持を10年以上続けている企業で、予想配当利回りが高い上位30銘柄で構成される。

現在のところ、両指数に連動する投資信託やETFは存在しないため、実際の運用は不可能だが、今後も高配当株ファンドに注目が集まる可能性はあるだろう。

■日本好配当リバランスオープン

基準価額 1万2380円

信託報酬 0.913%(年率・税込)

純資産残高 786.8億円

<騰落率>

1カ月 2.27%

3カ月 10.68%

6カ月 19.77%

1年 29.82%

※8月7日時点

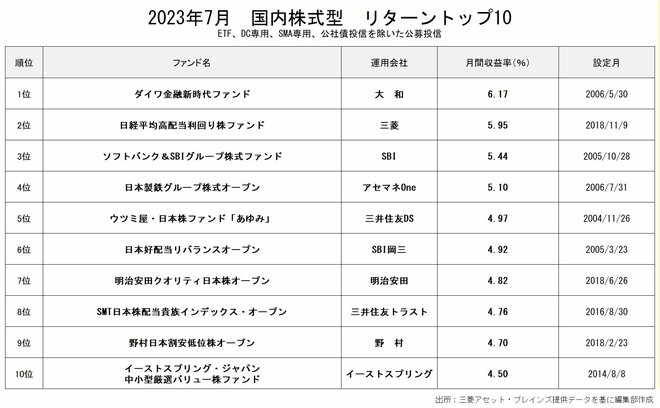

国内株式型のリターン1位は「ダイワ金融新時代ファンド」

国内株式型のリターン1位は、「ダイワ金融新時代ファンド」だった。同ファンドは、金融ビジネスの拡大で成長が期待できる企業に投資するアクティブファンドである。7月末時点における組入上位銘柄は、以下の通り。

1.三菱UFJフィナンシャル・グループ 20.6%

2.三井住友フィナンシャルグループ 14.2%

3.みずほフィナンシャルグループ 9.2%

4.東京海上ホールディングス 8.9%

5.オリックス 5.4%

7月は銀行業や保険業が上昇したことから、同ファンドは高いリターンとなった。

■ダイワ金融新時代ファンド

基準価額 7395円

信託報酬 1.672%(年率・税込)

純資産残高 138億円

<騰落率>

1カ月 6.2%

3カ月 20.0%

6カ月 17.1%

1年 35.5%

※7月末時点

国内株式型の純資産残高1位は「ひふみプラス」

国内株式型の純資産残高1位は「ひふみプラス」だった。同ファンドは、「日本を根っこから元気にする」をコンセプトに、主に日本の成長企業に投資するアクティブファンドである。7月は+1.83%のプラスリターンで、1年騰落率は+17.63%となっている。8月以降も好調なパフォーマンスをキープできるかどうかに注目している。

■ひふみプラス

基準価額 5万2496円

信託報酬 1.0780%(年率・税込)

純資産残高 5308.28億円

<騰落率>

1カ月 1.83%

3カ月 11.75%

6カ月 15.50%

1年 17.63%

※7月末時点