――はじめに、2022年のマーケットの動きを振り返っていただけますか。

昨年は3月に米FRBによる利上げが始まり、想定以上の物価上昇もあって利上げ幅やターミナルレートは市場の予想を遥かに上回りました。つまり、金利市場の根幹である米金利市場の見方が激変したわけです。欧州も似たような状況でしたが、日本はそこまで想定を超えるインフレは起きておらず、米欧に比べればその影響はかなり軽微でした。

円債市場を振り返ると、国内の債券投資家は、「物価上昇は一時的なものであり政策対応はしない」という日銀の説明を、そのまま受け入れていました。逆に海外投資家は、「金融政策はある程度ファンダメンタルズに沿って動く」という前提で、物価が上昇傾向にあるならどこかで政策が修正されると考えました。その結果、従来円金利市場にあまり関わってこなかったヘッジファンドなどがショートポジションを持ち始めています。これはある意味、エポックと言える出来事です。

――世界経済の先行きについては、どのようなシナリオを描いていますか。

昨年から欧米をはじめ多くの国で急激な利上げが始まったことを考えれば、その効果は半年から1年後、あるいはもう少し時間をかけて現れ始め、実体経済を押し下げていくでしょう。経済の先行指標とされる米国製造業景気指数は2021年後半にはピークアウトしているので、今年はその延長線上にあると考えられます。

一方、それだけの期間景気サイクルが下降している中で、ボトムアウトを示唆する指標もいくつか出てきています。今年後半には上昇と下降それぞれのベクトルが交差すると予想され、結論としてはその間のどこかに着地するというのがメインシナリオです。

リスクシナリオは、3月に発生した金融セクター発のイベントが、経済にどの程度の影響を与えるかです。ただ、これまでのデータを見る限り世界金融危機のような事態は起きていません。また、今回のイベントは1980年代のS&L危機に近いと言われますが、当時は現在よりもインフレが深刻で、ポール・ボルカーFRB議長の任期中に短期金利が20%近くまで上昇するという、今とは比較にならない状況でした。

今回のイベントは米国経済の見通しに若干影を落とすかもしれませんが、これを引き金に世界経済が大きくリセッションに向かうことはないと考えています。

――国内に目を向けると、4月には植田新総裁を迎えて日銀の新体制がスタートしましたが、黒田前総裁時代を振り返って、どのような感想をお持ちですか。

黒田前総裁は前任の白川総裁時代よりも金融緩和の強度を高め、継続したことは事実なので、それが日本の実体経済やインフレに対して何らかのポジティブな影響を与えたことは否定すべくもありません。

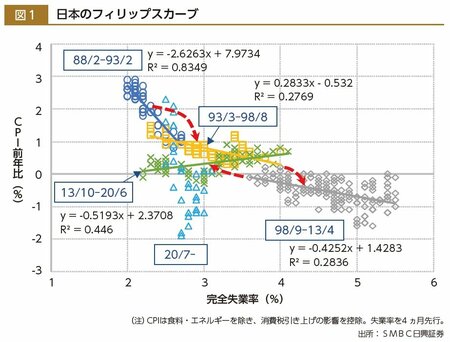

しかし当初の目論見としては、金融緩和の強度を上げて長く続ければ経済にプラスになるという想定にとどまらず、大規模な金融緩和で市場や経済主体全体の「期待」に働きかける政策でした。金融緩和で需給ギャップが縮小しても、経済学で言うフィリップスカーブが低い位置に留まれば、その延長線にあるインフレ率が2%に届かないことは明らかです。そのため、カーブ自体を上方にシフトさせることを目指したのです(図1)。

もっとも、結果的にこの目論見は実現しませんでした。また、カーブのシフトに失敗したと判断した時点で金融政策を正常化させる選択肢もあったはずですが、2015 ~ 16年のチャイナショックや原油価格の暴落などが重なって世界経済が調整局面に入ったことで政策を動かせなくなり、逆にマイナス金利政策を始めてしまいました。

異次元金融緩和の継続は景気に対してはマイナスではありませんが、プラスの効果が次第に薄らいでいくのはメカニズムとして明らかで、その過程でいろいろな副作用が累積してきたのが現状です。

後編は6月26日(月)に更新します。