※5月31日付「フィナシープロ」の掲載記事を転載します

前回まで、新NISAに対する筆者の秘策(全世界株式インデックスファンド、米国ハイイールド社債ETF、米国超長期国債ETF(ETFはいずれも通貨ヘッジ付)への等金額投資、月次積立)が「機関投資家向け運用と比較した個人投資家向け運用の『理想像』」(以下「個人投資の理想像」)と整合的か検証してきた。ところで、一般には、「シニア=債券中心」とのテーゼがある。よい機会なので、筆者の秘策を離れて、今回は、この点を検討していく。

6.債券運用を考慮しなくともよいのか(1.(2)ニ))(補足)

前回からの延長で、「シニアになるにつれ債券比率を増やすべき」というテーゼの妥当性につき、ここで筆者なりに考えていることを述べてみたい。

結論から言えば、「シニアになるにつれ債券比率を増やすべき」というテーゼには一定の合理性が認められる。ただし、債券を適切に選ぶこと、債券投資に適した時期か否かを見極めることが条件となる。これを検討してみよう。

まずは債券とはいったい何を指すのか考えるために、債券の「棚卸し」を行ってみた(図表4)。

債券に内在するリスクに関しては、信用リスクと為替リスクに限定して、その有無を〇△×で示した。視認性を重んじ、リスクがないものを〇、あるものを×、その中間でリスクはあるが低めのものを△でそれぞれ示した(ここでは、あえて金利リスクを除外した。その理由は後述する)。

(図表4)投資可能な債券の「棚卸し」

いかがだろうか?一口に債券といっても数え上げるとこれだけあり、それぞれの特性も同一ではない。

モノ入りになるから、シニアになるにつれ債券比率を増やすべき、との主張の背後にあるのは、債券は株式に比べて、元本毀損のリスクも価格変動のリスクも低い、したがって急な換金のニーズが生じて売却することになっても売買損発生の懸念は少ない、ということであろう。

であれば、図表4の中で、リスクのないもの=〇のついたものから選ぶのが筋だ。まずは、❶、❸がベストであろう。➑も許容されるかもしれない。

しかし実は、いずれであっても売買損発生が避けられるとまでは言い切れない。債券投資によるリターンは利息=インカムであり、それは債券に内在する金利リスクの対価だ。

ところが、投資家に果実をもたらすはずの金利リスクが時として投資家に逆風となることがある。

まずは、❸、➑について、足元までの市場環境と投資家の経験を踏まえて述べてみよう。

コロナ禍終息以降、想定を上回るインフレ上昇により、欧米の中央銀行は急激な金融引き締めを余儀なくされた。その結果、欧米の短期金利は跳ね上がり、長期債券利回りも上昇し、債券価格は下落した(ご案内の方も多いと思うが、債券の利回りと価格は反比例する)。

日本の投資家の中には、通貨リスクを排除したいと考え、通貨ヘッジを掛けていた人たちが居たが、彼らは、通貨ヘッジに要するコストが急騰(通貨ヘッジのコストは内外の短期金利差にほぼ等しい)し、債券価格の下落とのダブルパンチでかつて経験したことのない痛手を被った。個人投資家の中には、これに懲りて、通貨ヘッジ付の海外債券投資から撤退した人も少なくないはずだ。

しかし、今や状況は変わりつつある。欧米ともに金融当局は利上げ局面の終焉にあることを認めているばかりか、金利引き下げもほのめかし始めている。したがって、今後投資を始める方には好機である可能性がある(が、この後詳しく検討する)。債券保有の目的である金利収入の獲得が、時として思わぬマイナスをもたらすことがある、ということを頭の片隅に留めていただければ今は十分だ。

では、今足元の時点が債券投資に適した時期か否かを、❶、❸、➑それぞれで見てみよう。

まず❶日本国債は、先般、日銀が金融政策の変更を発表した状況を考えれば、投資は先送りしたいと思われる方がほとんどではないか。投資は金利が上がった後でよい。

一方、❸海外国債(通貨ヘッジあり)は、先に述べた債券固有の金利リスクが逆風となる時期は過ぎた可能性が高い。その結果、欧米債券の金利水準は日本よりも高まっており、魅力が増したと言えるが、あくまで現地通貨ベースの話であり、通貨のリスクをヘッジした場合にはもう一段の検討が必要だ。

既に述べた通り、通貨ヘッジにはコストが掛かり、それは内外の短期金利差にほぼ等しい。現状、内外の短期金利差は、米国で5%超、欧州でも4%弱と決して小さくない。仮に米国10年国債(年率4%前後)に投資したとしても、ヘッジを掛けると利回りはマイナスに転じてしまう。

市場参加者の多くは、2024年度中に欧米の中央銀行が利下げに転じると見ているが、中央銀行がこれを約束した訳でもない。であればヘッジコスト改善の時期は誰にもわからない。そうした不確実性を承知で、足元マイナスの利回りのものに資金を投じたくない、と考えたくなるのは人情としてやむを得ないことだ。

この点、➑海外の投資適格社債(通貨ヘッジあり)の場合、社債の上乗せ金利が1%程度あるので、魅力度は高まる。これであれば投資しても構わない、と判断される方もおられるであろう。反面、社債の発行体である海外の企業には詳しくないということを理由に、二の足を踏む方もおられるのではないか。誰しも知らないものに忌避感を覚えるのは避けられない。

こう考えてくると、仮に、適切な債券を選んだとしても、足元はそれに適した時期とまでは言えない。ここは手元に余裕資金を持って、国内金利の上昇を待つか、通貨ヘッジコストの改善を待つのが得策と考えるがいかがだろうか?

これに対して、日本国債はともかく、海外国債に通貨ヘッジを掛けるというのが間違っている。円安傾向が続いており、日本の経済力が足元減退しているのでこの傾向は変わらない。したがって、通貨ヘッジを付けずに投資するのが正しい、と主張する方もいるだろう。

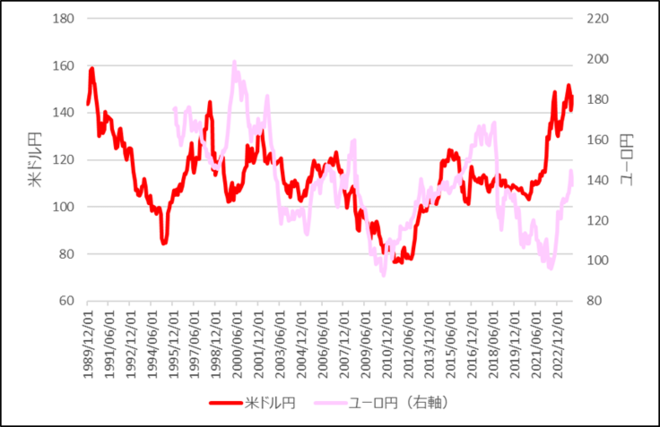

そうした考えがあることは承知している。ただ、筆者は、繰り返し述べてきたように、市場は好不調の波があると信じている。通貨市場も例外ではない。特に円相場はかつて何度となく、思わぬタイミングで、円高ドル安に見舞われ、海外資産を持っている投資家に少なからぬダメージを与えてきた(図表5)。

(図表5)米ドル円とユーロ円の長期時系列推移

その記憶が抜け切れない筆者としては、特にシニアの方々に、コストが掛からないから、円安傾向は当面変わらないから、ということだけで、明確な根拠や裏付けもなく、安易に通貨ヘッジを外しましょうとオススメする気にはどうしてもなれない。

ましてや、日銀が金利引き上げの方向に、欧米の中央銀行が金利引き下げの方向に、それぞれ向かっていることを考えればなおさらだ。

ただ、シニアの方々で債券投資をお考えの向きには、通貨ヘッジを掛けてもメリットが得られるタイミングを辛抱強く待ちましょうとお願いするのみだ。