日本銀行が9月18日に公表した2025年4-6月期の「資金循環統計」で、6月末時点の家計金融資産の残高が2238兆7250億円と前四半期比1.8%増加し、過去最高を更新しました。今年1-3月は株式相場が下落して家計金融資産残高も減少に転じていましたが、4月中旬以降は相場も大きく反発し、昨年12月末に記録した2232兆9820億円を上回っています。なお、「アセマネインサイト」は月次の連載で今回が24回目となりますので、ちょうど2年が経過したことになります。過去の連載(第2回、第12回)でも取り上げた資金循環統計ですが、投資信託以外の金融商品の動向も定点観測するため、改めて最新データから家計部門(個人マネー)の動向を探っていきたいと思います。

株式、投信に加えて国債の残高が大きく増加

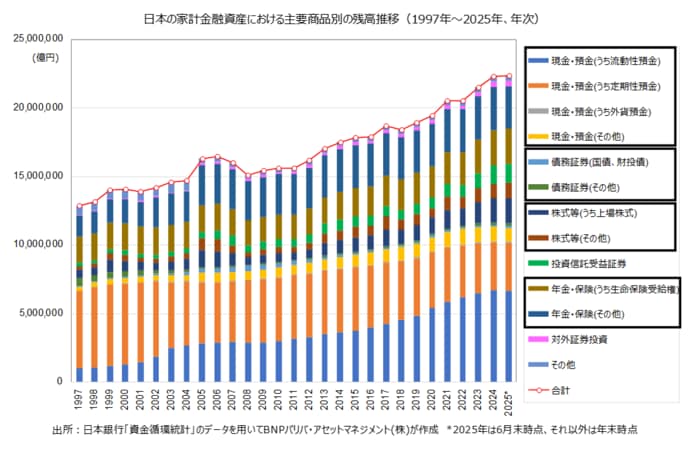

まず、拡大を続ける家計金融資産(6月末時点で2239兆円)の内訳から見ていきましょう。以下のグラフは、主要な金融商品の内訳を示したものですが、現金・預金が過半を占めているものの、直近の比率は50.3%とグラフの期間で最も低く、いよいよ50%割れが迫っています。グラフを見ても、現金・預金の残高としては足元の3年ほど横ばいとなっており、個人マネー全体が増加トレンドにある中で、その比率は徐々に低下している状況です。

一方、残高の増加が目立つのが、投資信託受益証券(以下、投資信託)や上場株式といったリスク資産です。投資信託は2022年末時点では87兆円と100兆円に届いていませんでしたが、2023年末に107兆円、2024年末に136兆円と拡大し、今年6月末で140兆円に達しています。上場株式も2022年末から順に124兆円、158兆円、177兆円、182兆円と増加が続いており、これらのリスク資産が家計金融資産残高の拡大をけん引してきたことが分かります。ただし、2025年の6カ月間での増加率を見ると、債務証券(国債、財投債)の増加率が12.6%とグラフに掲載した項目の中で最も大きな伸びとなっています。国債利回りが大きく上昇する中で、個人向け国債などに魅力を感じる個人投資家が増えていることがうかがえます。

投信、国債に資金流入、金利上昇で定期預金も回復の兆し

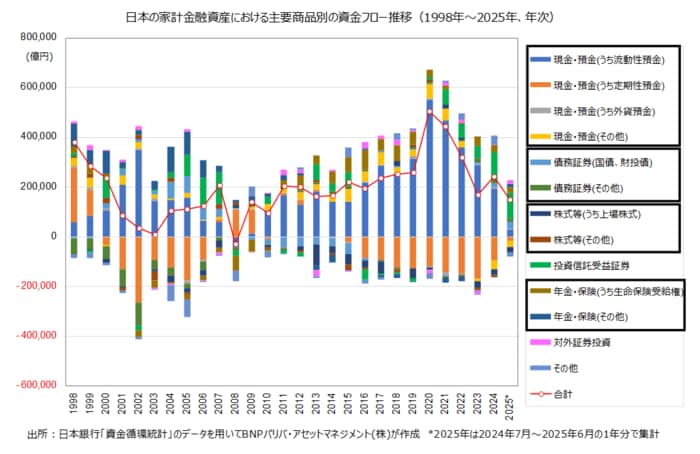

続いて、主要な金融商品の資金フローの動向も見ていきましょう。以下のグラフを見ると、2020年-2022年にかけて新型コロナウイルス関連の給付が行われた影響などから家計金融資産全体への資金フローは年間で40-50兆円まで膨らんでいる場面はあるものの、その前後はおおよそ年20兆円程度の資金流入で落ち着いています。なお、家計の資金フローには賞与などによる季節性があるため、足元の2025年データは2024年7月~2025年6月までの1年間としています。

金額の大きさという点で目立っているのは、投資信託、次いで国債・財投債となっています。一方で、上場株式は3年連続で資金流出となっており、個人マネーの上場株式に対する逆張りの動きが確認できます。また、足元における大きなトレンドの変化として、金利上昇による国債への需要が挙げられますが、流動性預金と定期性預金の関係にも変化が見られます。流動性預金は、足元の1年間で投資信託、国債に次ぐ資金流入を記録していますが、2024年までの圧倒的な資金流入先ではなくなっているようです。逆に、定期性預金はこれまで年10兆円を超える規模の資金流出がありましたが、2024年に10兆円を下回り、足元ではフラットに近づいています。これも国債への需要と同様に、魅力的な水準の定期預金金利が資金流出を抑制したものと考えられます。

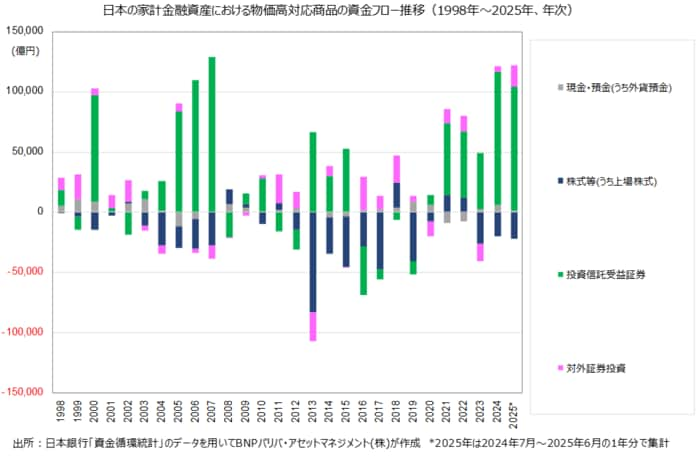

さらに細かく資金フローを見てみると、第2回目の連載「物価高で動き始めた個人マネー」でも取り上げた物価高(インフレ)対応商品と考えられる外貨預金、上場株式、投資信託、対外証券投資においても、上場株式を除く金融商品には資金流入が続いています。投資信託に年10兆円程度と資金流入が集中しているものの、対外証券投資は2年連続、外貨預金は3年連続の資金流入となっており、インフレ・円安への備えとしても保有ニーズが高まっているものと思われます。

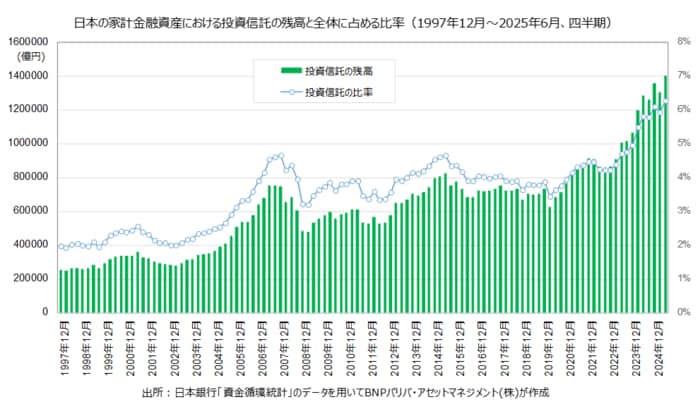

個人マネーにおける投信比率は過去最高の6.3%

最後に、家計金融資産における投資信託の残高と全体に占める投資信託の比率を四半期ごとで確認しておきましょう。最新の6月末時点の投信比率は6.3%と、2024年12月末の6.1%を超えて過去最高を更新しています。2025年に入って、新NISA元年となった2024年の年11兆円の資金流入ペースからは減速していると見られますが、それでも高水準の資金流入は継続しており、資産形成に加えて、物価高対策としての投資信託の役割は拡大しているものと見られます。過去の投信ブームと比較しても、2005-2007年も2012-2014年も投資信託比率5%には届いておらず、投資信託が個人マネーにおける存在感をますます高めていると言えそうです。