著者

Tarek Abou Zeid

マンAHL パートナー、クライアント・ポートフォリオ・マネジメント・グローバル・ヘッド

Yash Panjabi

マンAHL クライアント・ポートフォリオ・マネジャー

Harry Moore

マンAHL プリンシパル

Peter Weidner

マンAHL トータル・リターン・ストラテジー・ヘッド

将来を見通すことが難しい中、分散投資、市場のボラティリティに着目したエクスポージャーの調整、定量的なリスク管理を組み合わせることが、長期的に有効な投資戦略となります。

主要点

・市場ボラティリティに着目したエクスポージャーの調整(ボラティリティ・スケーリング)などを含むポートフォリオのアクティブなリスク管理は、特に4月2日の「解放の日」以降の市場回復からの収益獲得機会を逃したことなどから年初来苦戦を強いられています。

・しかしながら、アクティブなリスク管理は極めて大幅な下落を回避するように設計されているため、これまで発生したコスト(損失)は長期的には報われるものと思われます。

・市場の大幅下落を回避することは、投資家資金の安定的な長期成長のために重要であるほか、市場環境が正常化した際により多くのエクスポージャーを取ることが可能となります。

2025年初来のマーケット: 分散した状態から同時下落へ

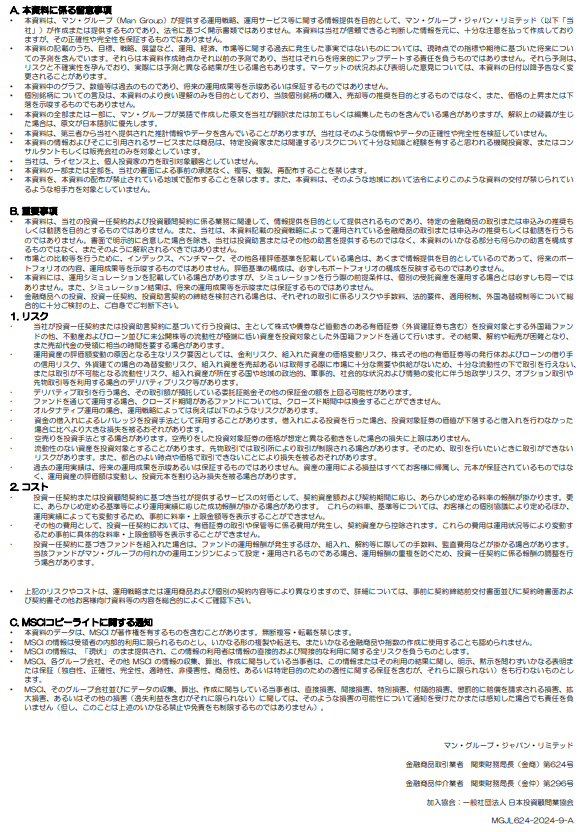

足元のグローバル経済は、かつてないほどの不確実性に直面しています。政治情勢の変化が従来の市場環境を一変させ、その結果としてグローバル・マーケットにおいて資産価格のボラティリティ上昇を引き起こしています。

このようなボラティリティ急騰の主な要因は、「解放の日」である4月2日に米国政権が発表した関税政策であり、発表後の数日間マーケットは激しい反応を示しました。この数日間のマーケットの動きによって、1-3月期に確認されていた資産クラスや地域間の分散は過去のものとなってしまいました。

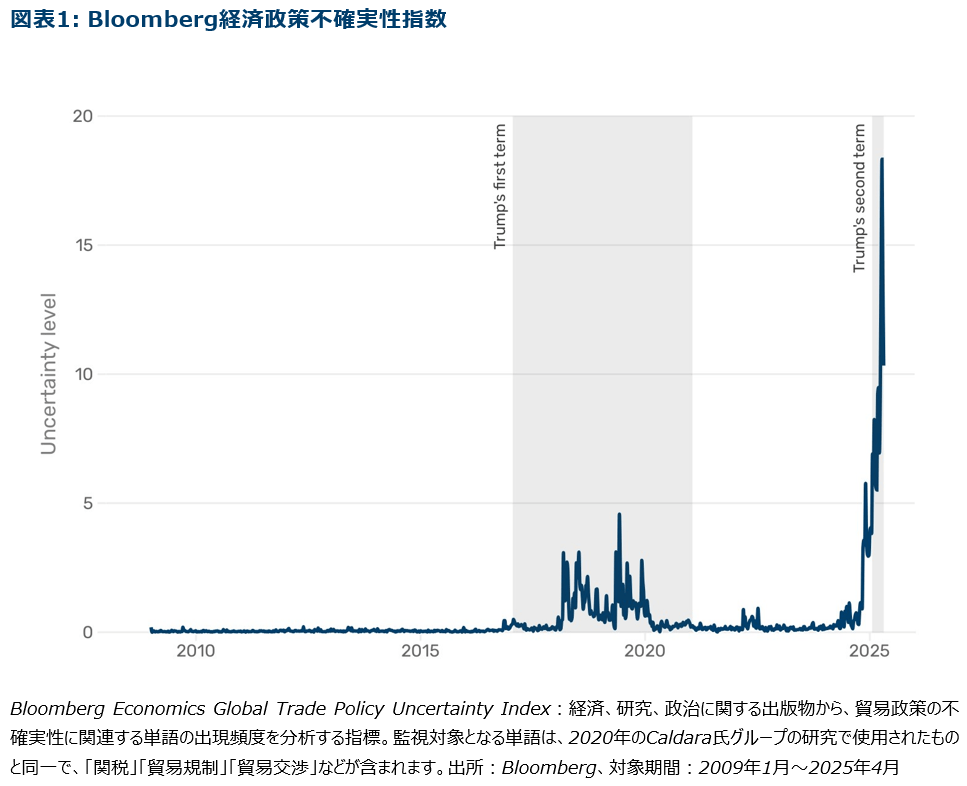

1-3月期は、地政学、貿易動向の変化、二極化した金融政策やインフレの道筋などにより、異なる市場間では乖離が確認されました。図表2の通り、S&P 500指数、DAX指数、CAC 40指数、ハンセン指数、日経平均などの主要株価指数はそれぞれ異なる動きを示しました。特に重要な点としては、これらの動きは、米国例外主義とマグニフィセント・セブンによって米国が他の地域をアウトパフォームしてきた最近の傾向とは著しく異なるものでした。

前述の通り、解放の日以降株式市場は全面的な売り越しとなり、それまでの格差を伴う相場とは対照的な展開となりました。一方、債券市場の分散は比較的維持され、米国債利回りが上昇する一方で、欧州の国債利回りはリスクオフ型の市場環境となる中で低下しました。米国の関税措置が貿易相手国によって異なるものとなる可能性が高いことは、債券市場における乖離が継続すると考える根拠となっています。

しかしながら、通商政策および市場のボラティリティの高まりによって不確実性が過去最高レベルに達している中、足元において多くの投資家は、「何をしたらよいか分からない時、どうすべきなのか」という根本的な問題に直面しています。

最も簡単な選択肢は現金への退避であると思われるかもしれません。現金は一定程度の金利を提供し、投資家を市場のボラティリティから守るかもしれないものの、機会費用やインフレによる価値の目減りリスクを伴います。さらに、多くの場合現金化した後にリスク資産へ資金が回帰する動きが発生する場合には、投資妙味のあるポジション再構築タイミングを見つけることが困難となるという新たな課題に直面します。

そのため、われわれは1)分散投資の強化、2)ダイナミックなエクスポージャー管理、3)テールイベントへの備え、の3点が、最も不確実性が高い時期においてアップサイドを確保しながら、ダウンサイドリスクを抑制する上で、最も効果的な方法であると考えています。それぞれについて以下で詳しく説明いたします。

1.分散投資の強化: 混迷する市場環境下で何に投資するか

分散投資は不確実性への解決策となり得ます。どの市場が良好なパフォーマンスを示すかを予測することは困難ですが、広範囲の地域や資産クラスにエクスポージャーを保有することで、混迷する市場環境下でのリスク管理が可能となります。

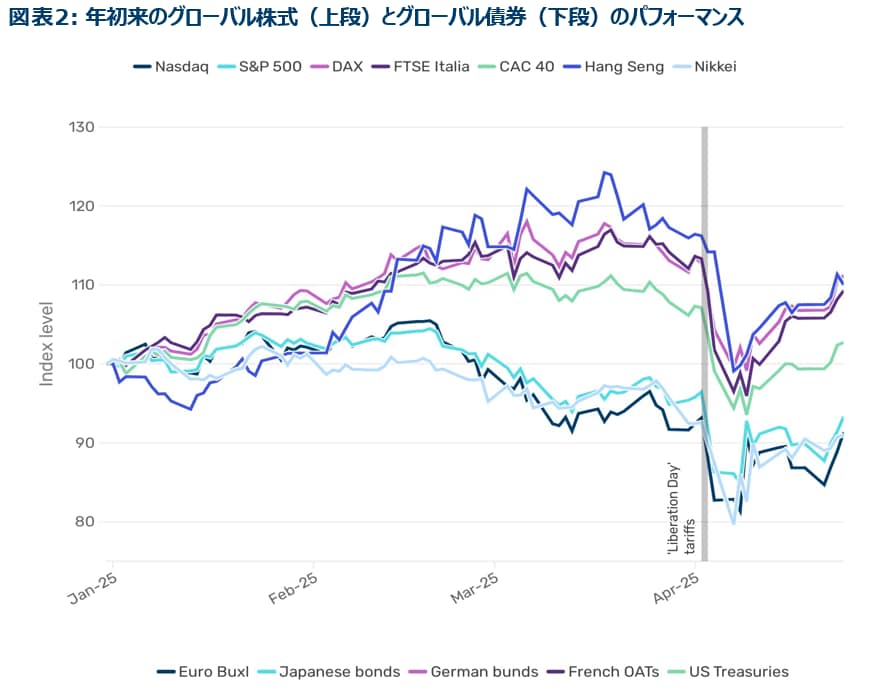

グローバル株式市場は、米国の関税措置発表直後に広範囲で下落した後、同じように広範囲で反発しました。しかしながら、主要国の政策の格差は近年では見られなかったレベルに達していることから、中期的に地域間のパフォーマンスの乖離が拡大する可能性があります。直感的には、グローバル株価指数への投資が地域分散の賢明なアプローチであると思われますが、2025年2月発行のレポート「Read This Before You Go All In on US Equities」で考察したように、時価総額ベースの株価指数は米国株に大きく偏っている(図表3上段)ため、想定ほどの有効な分散効果は期待できない可能性があります。投資家は米国株のパフォーマンスに大きく依存することとなり、特に現在のような集中リスクやバリュエーション面での懸念がある中、米国政府が市場にネガティブな政策を継続した場合、大きなリスク要因となり得ます。最大分散投資に基づいたポートフォリオ構築(図表3下段)は、異なる地域間でリスクのバランスを取ることでこのような問題を緩和させるとともに、長期的により良好なリスク調整後リターンをもたらすことが可能となります。

2.ボラティリティに着目したエクスポージャー調整

不確実性が高い局面において分散投資と同様に有用なツールとなり得るのは、ボラティリティに着目したエクスポージャー調整です。定量的なアプローチを採用することで、感情的な投資の意思決定が排除され、オール・オア・ナッシングのポジションではなく、エクスポージャーの段階的な調整が可能となります。この手法では、信頼性の低い予測への依存を最小限に抑え、政策転換のタイミングを予測して取引を行うのではなく、客観的なボラティリティ指標を用いてエクスポージャーの調整を行います。

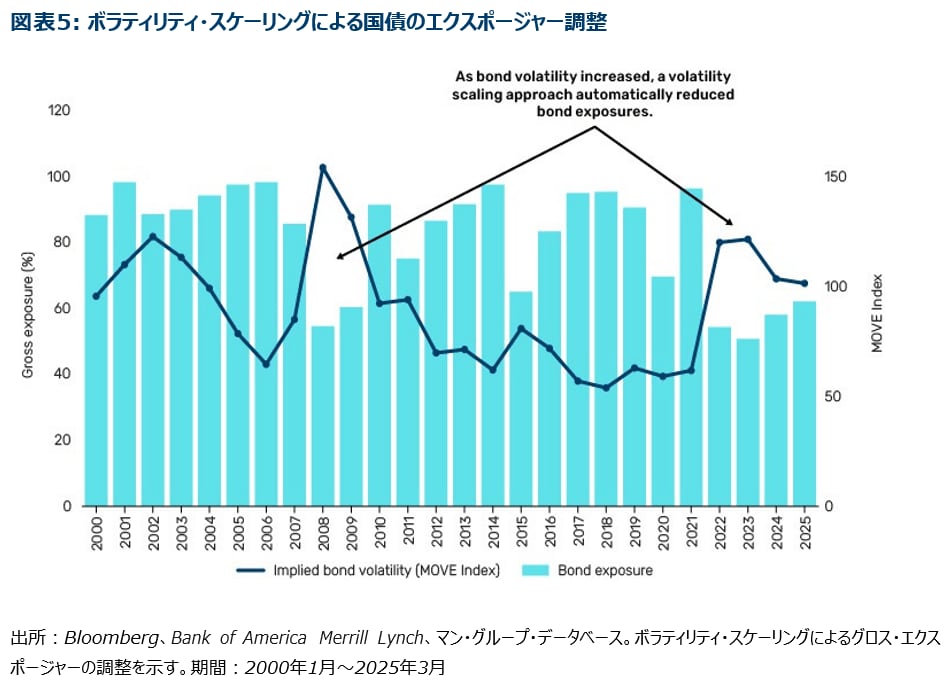

ボラティリティに基づいたエクスポージャー調整はシンプルであり、ボラティリティが急上昇する局面では、システム・モデルはエクスポージャーを削減し、ボラティリティが正常化するに従い、段階的にエクスポージャーを拡大させるというものです。この方法は、実証論文で示されているように、ボラティリティが高い期間が必ずしも高いリターンにつながるわけではないという認識のもと、金額ベースでエクスポージャーを固定するのではなく、市場環境の変化に応じてリスクが変動することを考慮してリスクを一定水準に維持するというものです。

ボラティリティについては、短期、長期、オプション・インプライドなど、様々な観点から見ることができます。2025年4月の市場混乱局面では、ほぼすべてのボラティリティ指標が、ポートフォリオのエクスポージャーを削減し、キャッシュ比率を引き上げる必要性を示唆していました。

ボラティリティに基づいたエクスポージャー調整は分散投資と親和性が高く、特定の市場のボラティリティが上昇すると、そのリスク寄与度が増加するため、市場間で適切なリスク配分を維持するためのリバランスが自動的に実施されます。

3.システミック・リスクの管理: 避けられないファットテールへの対処

完璧な分散投資とボラティリティ・スケーリング(ボラティリティに基づいたエクスポージャー調整)を行ったとしても、投資家は標準的なモデルが予測する以上の頻度で発生する極端な市場変動、すなわちファットテール・イベントに対処する必要があります。これらのイベントは金融市場に投資する上で避けられない現実です。しかしながら、管理が可能な損失と、投資資金を回復不能なまでに毀損してしまう事態との間には大きな違いがあります。

定量的なリスク管理アプローチでは、これらのテールリスクを認識した上で、その影響を緩和する客観的な手段を講じます。ボラティリティ、モメンタム、相関といった測定可能なファクターに注目することで、投資家は特定の市場の動きを完璧に予測する必要なくして、市場環境の変化に適応するポートフォリオを構築することが可能となります。

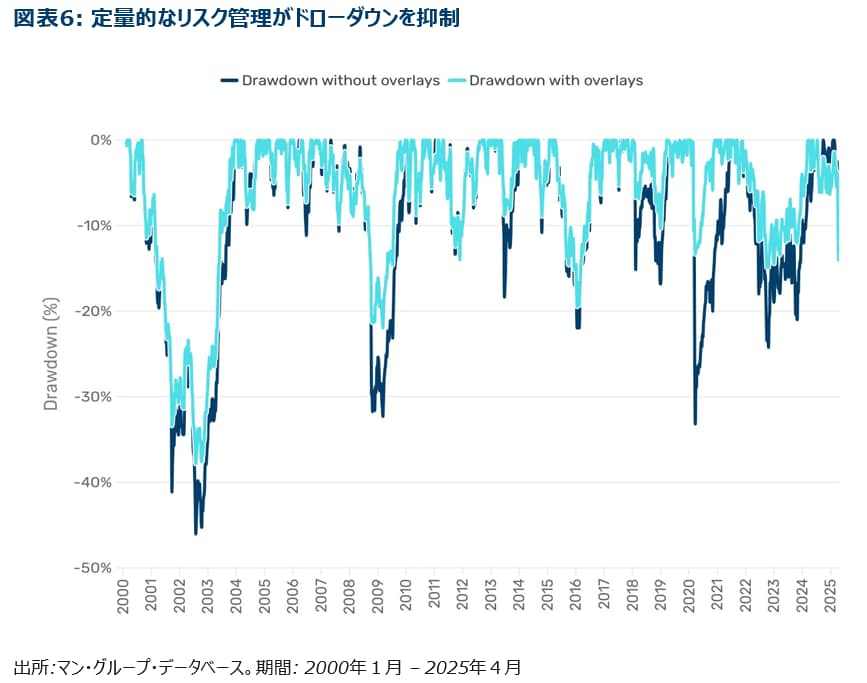

ボラティリティ・スケーリングと同様に、これらのリスク・オーバーレイは市場環境に応じてエクスポージャーの調整を行います。市場でストレスが高まる局面では、ポートフォリオのエクスポージャーを削減することで、ドローダウンを抑制し、リスク調整後リターンの向上が可能となります。

しかしながら、このようなリスク・オーバーレイにはトレードオフが存在します。一時的にボラティリティが急上昇し、その後急低下するような局面では、リスク・オーバーレイによるリスク削減が必ずしも必要ではなかったと考えられるケースもあります。このような状態を投資家が不満に感じることがあるものの、これはポートフォリオのリターンを積み上げ、致命的な損失を防ぐための必要なコストであると考えられます。

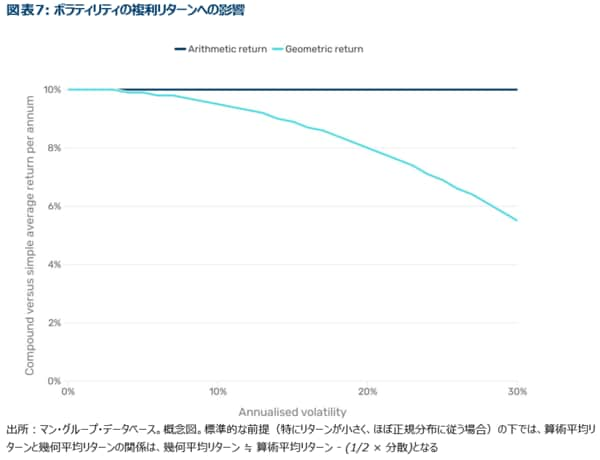

ボラティリティは、ボラティリティ・ドラッグ(訳注:価格変動によって長期的なリターンが期待よりも低くなる現象)というマイナスの影響を及ぼします。これは、月次の算術平均リターンが同じ2つのポートフォリオがある場合、ボラティリティやテールリスクの管理を行わないポートフォリオのような、リターンのボラティリティが高いポートフォリオの方が、複利(幾何平均)ベースのリターンは低くなる、というものです。その理由は損失と利益が非対称であるためです。例えば、50%の損失を取り戻すには100%の利益が必要となります。実際にボラティリティが上昇するにつれて、算術平均リターンと幾何平均リターンの格差は拡大し、複利ベースのパフォーマンス全体を押し下げることになります。このことは、ボラティリティとドローダウンを管理するダイナミックなポートフォリオ運営の必要性を浮き彫りにしています。

長期投資で成功するためのカギは、2つの補完的な要素を組み合わせることです。つまり、良好な市場環境下では適切な水準のレバレッジを活用してリターンを獲得し、環境が悪化した際には定量的なリスク管理を通じて資本を保全することです。ボラティリティと定量指標によるアクティブなリスク管理は、資本の保全のために設計されたものであり、その結果としてリターン向上にもつながります。

まとめ

不確実性は確信の対極にあります。不確実性とボラティリティが高まる局面において、投資家が直面する最も大きな課題とジレンマは、最適な投資方針を見出すことです。それが本レポートのタイトルの意味するところです。

リターンを予測する能力や水晶球を持っていないわれわれが注力すべきは、分散投資の強化、ボラティリティに基づいたエクスポージャー管理、そしてテールリスクを抑制するための定量的なリスク・オーバーレイ、であると考えます。

2025年初来がそうであったように、ボラティリティに基づいたエクスポージャー管理と定量的なリスク・オーバーレイは時として損失発生につながることがあるものの、回復不可能な致命的な損失を回避できる可能性が高まります。そのため、われわれはこうしたリスク管理手法はより有効な長期的アプローチであると考えています。

参考文献

Buchanan, M., Abou Zeid, T., Weidner, P., and Koutsouri, K. (2025), “Views from the Floor – Read This Before You Go All in on US Equities”, Man Institute, Available at: https://www.man.com/insights/views-from-the-floor-2025-february-11

Harvey, C, R, Hoyle, E, Korgaonkar, R, van Hemert, O. (2018), “The Impact of Volatility Targeting”, Man Institute, Available at: https://www.man.com/maninstitute/the-impact-of-volatility-targeting

Hoyle, E. (2024) “Risky Business: Why the Smart Money Forecasts Risk, Not Returns”, Man Institute, Available at: https://www.man.com/maninstitute/risky-business-why-the-smart

Korgaonkar, R., Robertson, G. (2021), “We See Risk Where Others May Not: Active Risk Management in Practice”, Man Institute, Available at: https://www.man.com/maninstitute/active-risk-management- in-practice

Korgaonkar, R. (2024), “The Big Picture: Forecast Fatigure – Diary of a Quant”, Man Institute, Available at: https://www.man.com/insights/the-big-picture-forecast-fatigue