「海外不動産投資」と言えば私募不動産を指すことが一般的だが、“食わず嫌い”で上場REITから遠ざかっている方も多いのではないだろうか。本稿ではその隠れた魅力について紹介したい。

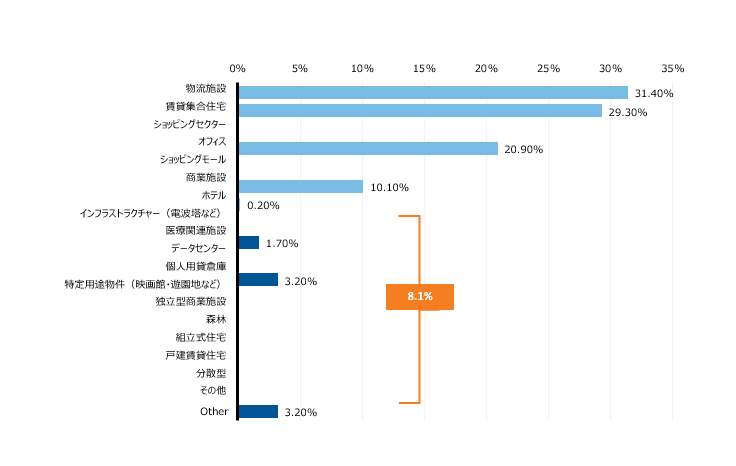

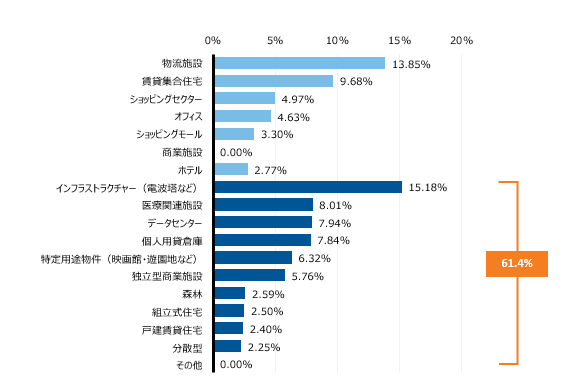

以下の図1および図2は、米国における上場REITと私募不動産のセクター構成比を示している。同じ「海外不動産投資」であるが、実はセクター構成は大きく異なる。

図1 米国私募不動産のセクター構成比

図2 米国上場REITのセクター構成比

一般的に、「不動産投資」と言えば、オフィス・物流施設・住宅(賃貸集合住宅)・商業施設(ショッピングセンター・ショッピングモールを含む)・ホテルなどが連想されることが多い(いわゆる伝統的セクター、図1および図2における水色の棒グラフ)。私募不動産ではそれらのセクターが中心的だが、実は上場REITではそれら以外のセクター(いわゆるオルタナティブ・セクター、図1および図2における青色の棒グラフ)の割合が高い。病院や医療研究施設などを指す「医療関連施設」、サーバーなどを設置・管理するための「データセンター」、家族向けに一戸建て住宅を貸し出す「戸建賃貸住宅」など、やや珍しい種類の不動産がオルタナティブ・セクターには含まれている。

オルタナティブ・セクターは、「市場規模が小さい」「取引量が少ない」等の理由でかつては機関投資家の間で一般的ではなかったが、近年では「高齢化の進行と医療関連施設の重要性の高まり」「IT化の進展とデータセンターへのニーズの拡大」「ミレニアル世代1の世帯形成による戸建賃貸住宅への需要の増加」など、社会的・経済的なトレンドが追い風になっているとされることが多い。いわば“次世代”を意識した不動産として運用会社・投資家から注目されているのである。

例えば、韓国のNPS(National PensionService、同国の公的年金基金)はそのような投資家の1人と言えるだろう。NPSは海外不動産のみで31兆ウォン(2021年末時点、10ウォン=1円として約3.1兆円)のポートフォリオを擁する2世界有数の不動産投資家だが、オルタナティブ・セクターのエクスポージャーを確保するために10億米ドル(1ドル=150円として約1,500億円)を上場REITに投資したと公表されている3。

近年日本で広がりを見せてきた海外私募不動産投資であるが、上場REITもオルタナティブ・セクターの将来性を背景として世界有数の投資家も取り組む資産クラスである点は意識しておくと良いであろう。

1 ベビーブーム世代の子供にあたるとされる、30代前後の世代を指して米国で使われる。ベビーブーム世代

の子供であることが背景となり世代人口が多いため、結婚や出産を通じて面積の広い住宅への需要を高める

牽引役になると予想されている。

2 NPS, 2021 National Pension Fund Annual Report

3 https://www.reit.com/news/blog/market-commentary/reits-complete-institutional-real-estateportfolios-

case-study-korean 2023年11月アクセス