カギは新興国投資特有のリスク

近年、日本の個人投資家の間で、外国株式にインデックス投資を行う際に、全世界株式(MSCI ACWI:オール・カントリー・ワールド・インデックス)と米国株式(S&P 500)のどちらに投資すべきかという議論が盛んだ。

しかし、そもそもこの2つに絞って検討することは果たして合理的なのだろうか。米国への比重の偏りに加え、新興国市場への投資の意義とリスクを再考し、その他の選択肢を検討することで、現在の二択が本当に最適なのかを問い直したい。

日本人投資家がグローバル指数を選ぶ妥当性

日本の投資家がMSCI ACWIやS&P 500といった外国株式の指数を用いたファンドに投資する背景には、分散投資のメリットと国内の低金利・低成長があるだろう。国内市場だけに依存せず、世界の成長を取り込むことで、ポートフォリオのリスクを分散し、潜在的なリターンを高める狙いには妥当性があると言えよう。

MSCI ACWIとS&P 500の特徴

MSCI ACWIは、先進国23カ国と新興国24カ国の株式を含むグローバルな指数である。一方、S&P 500は米国の大型株500銘柄で構成され、米国市場に特化している。ここで注意すべきは、MSCI ACWIへの投資は新興国市場のリスクも一定程度取ることになる点だ。

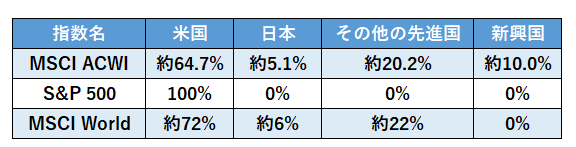

以下に、主要株価指数の地域別配分(概算)を示す。

主要指数の地域別配分(概算)

全ての指数において米国への比重が大きい。そしてMSCI ACWIにおいては、新興国への配分も全体の約10%を占め、日本への配分のおよそ2倍となっている。