2022年に急成長した話題のファンド

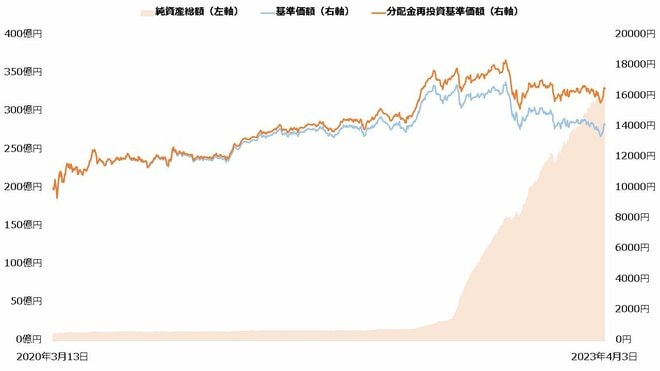

「東京海上・世界モノポリー戦略株式ファンド(毎月決算型)」に資金が集まっています。純資産総額は2022年6月ごろから顕著に増加し始め、2023年2月に初めて300億円に到達しました。

【東京海上・世界モノポリー戦略株式ファンド(毎月決算型)】

東京海上・世界モノポリー戦略株式ファンド(毎月決算型)は、なぜ急に資金が集まるようになったのでしょうか。

インフレに強い「モノポリー企業」への投資で注目

東京海上・世界モノポリー戦略株式ファンド(毎月決算型)は、インフレに強い企業へ投資する戦略が注目され、資金を集めていると考えられます。

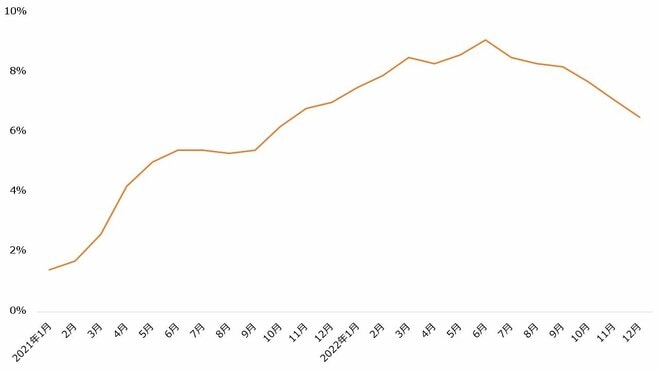

東京海上・世界モノポリー戦略株式ファンド(毎月決算型)の純資産総額が急増した2022年は、アメリカを中心に世界的なインフレが進んだ年でした。新型コロナウイルス対策として主要国がそろって実施した金融緩和の作用や、ロシアのウクライナ侵攻による資源価格の高騰などが原因とみられています。

【米国消費者物価指数の変化率(前年同月比)】

東京海上・世界モノポリー戦略株式ファンド(毎月決算型)の主要な投資対象は、日本を除く世界の「モノポリー企業」です。モノポリー(monopoly)とは独占や専売などを意味する言葉で、同ファンドでは「高い参入障壁等により、一定の地域においてモノ・サービス等を独占・寡占していると判断される企業」をモノポリー企業と位置付けています。

インフレはコストの増加を招くことから、企業にとって一般に減益要因です。値上げでコストの増加を吸収する選択肢もありますが、競合とのシェア争いに敗れてしまうかもしれません。

しかしモノポリー企業なら強力なライバルがいないため、比較的容易に値上げが可能です。またモノポリー企業は、インフレ率程度の値上げが法令で定められていることも少なくありません。

これらからモノポリー企業はインフレ下でも業績が安定しやすいとされており、それらに投資する東京海上・世界モノポリー戦略株式ファンド(毎月決算型)が選ばれた理由だと考えられます。

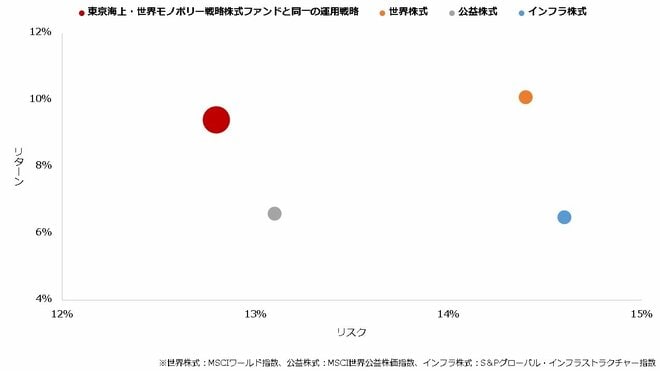

小さいリスクで大きく稼いだ運用も魅力

比較的低いリスクで大きなリターンを稼いだ運用戦略も、東京海上・世界モノポリー戦略株式ファンド(毎月決算型)の人気を支える要因の1つでしょう。同ファンドと同様の運用戦略は、主要な株価指数より低いリスクで同等かそれ以上のリターンを稼ぎました。

【リスク・リターン特性(米ドルベース、2011年12月~2023年1月)】

モノポリー企業は電力や道路といった公共性の高い事業を行っているケースが少なくありません。これらは生活に欠かせないものが多く、景気変動の影響を受けにくいとされています。

【組入業種の比率(2023年2月末時点)】

・総合電力:25.5%

・送配電:21.2%

・有料道路:12.1%

・空港:9.3%

・エネルギー・インフラ:8.1%

・通信:7.8%

・ガス:6.8%

・水道:6.5%

・社会インフラ:1.6%

このような特徴から、モノポリー企業の株式は比較的小さな値動きとなることが予想され、東京海上・世界モノポリー戦略株式ファンド(毎月決算型)の高い運用効率につながった可能性があります。