北米の金融市場は昨年、米国、カナダ及びメキシコが株式取引における決済期間(約定から決済までの期間)をT+2(約定日から2営業日後)からT+1(翌営業日に決済)に短縮したことで、大きな飛躍を遂げました。T+1への移行は決済の迅速化を実現するだけでなく、カウンターパーティリスクの低減、市場の流動性向上、オペレーションの弾力性向上、競争力強化など、金融市場全体にとって大きなメリットをもたらします。

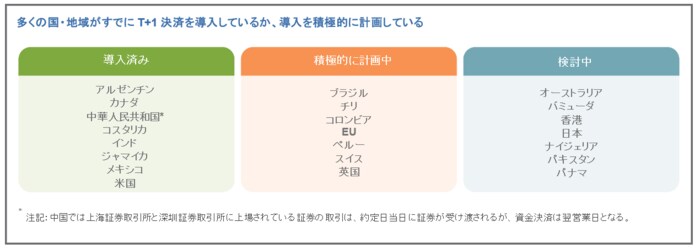

北米でのT+1移行の成功を踏まえ、欧州連合(EU)、英国、スイスは最近、T+1移行を計画し始めており、これらの3つの国・地域は2027年後半の一斉導入を目指しています。また、日本、香港、オーストラリアなど、世界の他の国・地域でもT+1への移行が検討されています。

世界中の政策立案者にとって、T+1への移行は世界の投資家のために金融市場の弾力性と効率性を強化するまたとない機会となります。

米国投資会社協会(Investment Company Institute: ICI)は、世界中の業界関係者や規制当局と緊密に連携し、北米での移行の成功から得られた教訓を共有することで、他の市場でもシームレスかつ効果的な導入が実現するよう支援しています。

時は金なり:T+1のメリット

T+1取引体制への移行は、国内市場と世界市場の双方に、さまざまなメリットをもたらします。

カウンターパーティリスクの低減

2営業日から1営業日に短縮されると、取引相手(カウンターパーティ)の債務不履行リスクにさらされる期間が半分に短縮されます。リスクにさらされる時間が短くなると、取引執行から決済までの間に大幅な価格変動に直面するリスクを最小限に抑えられるため、市場のボラティリティが高まる局面では、とりわけ重要な意味を持ちます。したがって、カウンターパーティによる債務不履行のリスクが軽減されます。

流動性の向上

決済サイクルに移行することで、カウンターパーティが差し入れる必要のある証拠金の額も減少します。これは証拠金でカバーが必要な潜在リスクが2日分から1日分になるためです。証拠金の額が減少すれば、市場参加者は、本来担保として縛られていた資金を他の投資機会に振り向けることで、資金をより効率的に運用できるようになります。米国が2024年5月にT+1に移行して以来、市場参加者は年間約8,500億~9,500億ドルの必要証拠金を他の用途に振り向けられるようになり、流動性が向上しました。

業務効率の向上と競争力の強化

T+1への移行に伴い、市場参加者はプロセスの自動化や技術の刷新を進めることになります。これにより、業務効率が大幅に向上し、長期的なコスト削減も期待できます。高度なシステムの導入により、エラーや手作業を減らすことができます。証拠金の額の減少は、担保の維持にかかる運用コストの減少も意味します。これらの進歩が相まって、より活発な投資環境が育まれ、T+1市場は世界の投資家にとってより魅力的なものとなっています。

弾力性の向上

決済サイクルによるカウンターパーティリスクの低減は、特に市場がストレス下にある局面で、市場全体の金融安定性の維持に寄与します。また、国内市場を世界的なT+1移行の流れに一致させることで、国境を越えた市場の整合性が促進され、市場の分断が解消されるとともに、弾力性が強化されます。弾力性の高い金融システムは、ボラティリティや外部からのショックに対処する力を備え、市場運営の安定化と投資家の信頼向上につながります。

T+1決済のメリットは理論上のものだけにはとどまりません。北米のT+1移行後、ICIと他の業界団体が作成したT1移行後報告書(T+1 After-Action Report)では、取引承認率の向上、取引失敗件数の安定的な低水準維持、担保要件の大幅な緩和など、取引環境の明確な改善が示されました。

これらの実績を受け、米国のT+1移行は速やかに成功と見なされ、国内外の投資家や政策立案者に信頼感をもたらしました。米国の主要報道機関は、その安定した取引状況を報じ、ゲーリー・ゲンスラー前米証券取引委員会(SEC)委員長はこの結果を高く評価しました。[1]

世界の取引決済状況

北米でのT+1導入が成功して間もなく、欧州の規制当局もT+1導入に向けてさらなる一歩を踏み出しました。欧州証券市場監督局(ESMA)は、「欧州連合における決済サイクル短縮に関するESMAの評価(ESMA assessment of shortening of settlement cycle in the European Union)」の中で、T+1移行の主なメリットとして、「リスク低減、証拠金の節約、世界の主要な国・地域との決済サイクルの差異から生じるコスト削減の観点で、T+1がもたらす好影響」を挙げ、2027年10月をT+1移行の目標時期に推奨しています。 EUの政策立案者たちは最近、T+1への移行を推進するための新しいガバナンス体制を導入しました。

同様に、英国の決済短縮タスクフォース(Accelerated Settlement Taskforce: AST)はその報告書の中で、決済サイクルの短縮は「市場の弾力性を向上させ」、「リスク低減とコスト削減」につながると指摘しており、この見解は2024年5月の北米での移行成功によって実証されています。スイス証券ポストトレード評議会も、T+1移行への独自の提言の中で、こうした評価を支持しています。ICIはこれらの発表を歓迎し、この重要な移行を計画するための活動を積極的に支援しています。

課題の克服

T+1決済がもたらす大きなメリットは、投資を正当化するには十分なものですが、その移行は容易なことではありません。規制や運営上の課題に対処するためには、政府と業界による広範な連携が必要です。多くの場合、企業にはポストトレードインフラの調整、技術システムの更新、取引処理のさらなる自動化が必要になるとみられ、こうした変更は、さまざまなタイムゾーンをまたいで調整する必要があります。

日本がT+1に移行するあたって直面すると想定される重要な課題の一つは、迅速な処理と短縮された決済サイクルに対応するための技術インフラの刷新です。この変更にはコストが伴うものの、金融機関にとってはシステムを一層近代化し、業務効率を向上させる好機ともなります。ポストトレードプロセスを自動化・効率化することで、企業はリスクを低減し、精度を高め、業務の迅速化を図ることができます。これはまた、業界全体での成長、連携、革新の機会を生み出すでしょう。

依然として多くの国がT+2(またはT+3)体制を採用しており、最短で決済される市場との足並みがそろっていない現状は、T+1への移行が世界標準として重要であることを浮き彫りにしています。資本市場は急速に進化を遂げており、国際的なつながりと競争が激化する中で、T+1への移行を先送りする国々は、競争力で後れを取るリスクを抱えることになります。

政策立案者と業界の協力が不可欠

取引決済の迅速化という明確なメリットを考えれば、T+1は着実に世界標準になりつつあります。ますます多くの国・地域がT+1移行へ向けて独自の道筋を描いており、ICIはその目標達成を支援するための専門知識とリソースを提供しています。

T+1への移行を検討している国にとって、米国の経験から得られる明確な教訓は、政策立案者と金融サービス業界の緊密な協力が不可欠であるという点です。米国におけるT+1導入に向けた準備を確実に進めるため、ICIは資産運用会社をはじめとするバイサイドの市場参加者に対し、移行プロセスの各段階で支援を行いました。また、ICIは米証券保管振替機関(DTCC)と米証券業金融市場協会(SIFMA)のパートナーと連携し、T+1ロードマップおよびその他のリソースを作成し、進捗状況を評価するために市場参加者を定期的に招集し、運用上の問題解決を支援し、導入前や導入時に重要な情報を提供しました。

T+1移行を成功させるためには、欧州全域および日本のような国・地域でも同レベルの協力体制が不可欠です。しかし、業界と金融庁など日本の規制当局が慎重に計画を立て、調整を進めれば、日本の金融エコシステムは国際競争力を強化する形でT+1へ移行できる可能性があります。

この問題についても、日本の資産運用業界に影響を与える他の重要課題と同様に、ICIは支援する用意があります。政策立案者が日本の資本市場の発展を促進し、家計にとって将来の安心に向けた投資機会を拡大していくうえで、ICIは有益な情報提供や協力を行うパートナーとしての役割を果たしていきます。

[1]ブルームバーグ記事、Wall Street Passes Early T+1 Test With No Rise in Failed Trades(2024年5月30日)、ゲーリー・ゲンスラー講演、Shortening Settlement Cycle:Benefitting Everyday Investors(2024年6月20日)。