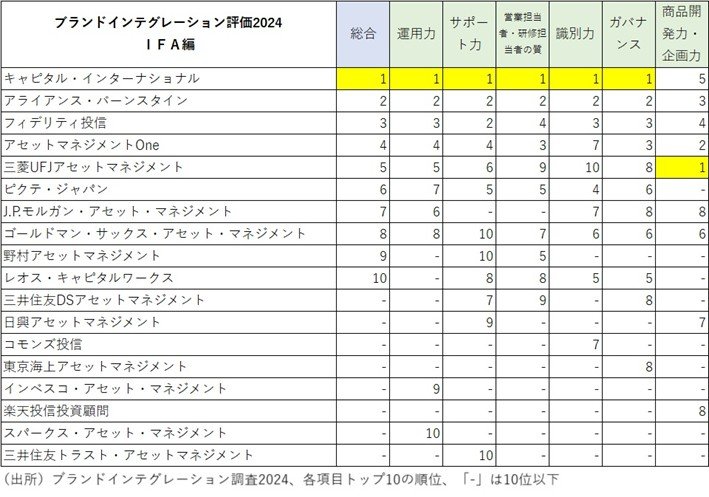

IFA(独立系ファイナンシャルアドバイザー)法人が選ぶ、優れた運用会社(ブランドインテグレーション評価)の全国調査で、2024年に総合的にもっとも高い評価を得たのはキャピタル・インターナショナルだった。同社は、「運用力」や「サポート力」など個別の評価項目でもほとんどでトップの評価を受け、総合的にもっとも優れた運用会社として評価されている。第2位はアライアンス・バーンスタイン、第3位はフィデリティ投信と外資系運用会社がトップ3を独占した。IFA法人が運用会社を評価する6つの軸(「運用力」「商品開発力・企画力」「営業担当者・研修担当者の質」「サポート力」「識別力」「ガバナンス」)の中で、もっとも重視しているのは「運用力」だ。それに次ぐのが「サポート力」「営業担当者・研修担当者の質」「識別力」「ガバナンス」であり、「商品開発力・企画力」は最後になった。

長期の運用実績が示す「運用力」とは?

IFA法人を対象にして運用会社の「運用力」について評価するランキングをつくると、おおむね総合ランキングと一致している。銀行や証券などの金融機関に属さず、自らの資産運用アドバイスの力を頼りに顧客に向き合っているIFA法人にとっては、提供する商品のパフォーマンスは、自らのアドバイス力の優劣に直結しかねない。それだけにIFA法人の評価は、「運用力」については厳しく見ていると考えられる。

トップに評価されたキャピタル・インターナショナルは旗艦ファンドである「キャピタル世界株式ファンド」が純資産残高7800億円を超える大型ファンドとなり、為替ヘッジなしの他に、「限定為替ヘッジ」、「年2回決算(分配重視)」、「年2回決算(分配重視/限定為替ヘッジ)」というシリーズがある。為替ヘッジなしのコースは2007年10月に設定され、新興国を含む全世界の上場株式を投資対象とし、投資市場の環境変化を超えて中長期に成長する企業に厳選投資している。同ファンドが投資している「キャピタル・グループ・グローバル・ニューパースペクティブ・ファンド」は1973年の設定で50年以上の運用実績がある。たとえば、1993年12月末から2023年12月末まで30年間にわたって毎月1万円を積立投資した場合、投資元本が360万円に対し、「キャピタル・グループ・グローバル・ニューパースペクティブ・ファンド」(円ベース)を使った場合は2058万円の評価額となり、これは、同時期に「MSCI ACワールド・インデックス」(2011年9月末以降、それ以前はMSCIワールド・インデックス)(円ベース)を使った場合の評価額1567万円を大きく上回っている。

同じように、1983年12月末から2023年12月末まで40年間のつみたて投資を行った場合は、投資元本480万円に対して「キャピタル・グループ・グローバル・ニューパースペクティブ・ファンド」(円ベース)を使った場合は4973万円、全世界株式インデックスを使った場合は3116万円という結果だった。このような良好な運用実績によって、米国籍のアクティブファンドの純資産残高ランキングで上位20ファンド中に13本はキャピタル・グループの運用ファンドが占めている(2023年12月末時点)。このような圧倒的な実績が、客観的な実績としてIFAの評価のつながっていると考えられる。

また、「運用力」で第2位にランキングされたアライアンス・バーンスタインは、国内のアクティブファンドの中で最大の純資産総額約3兆1700億円の「アライアンス・バーンスタイン米国成長株投信D毎月決算型(為替ヘッジなし)予定分配金提示型」を運用する会社。第3位のフィデリティ投信は、米国籍アクティブファンドではキャピタル・グループに次ぐ大型ファンドを運用し、日本国内で設定運用する外国株式ファンドでは残高が8760億円の「フィデリティ・世界割安成長株投信Bコース(為替ヘッジなし)(愛称:テンバガー・ハンター)」を運用している。

「運用力」の評価で外資系運用会社が上位に評価される傾向にあるのは、ここ数年間にわたって米国株式の上昇率が大きく、また、円安傾向も進んだということもあって、外国株式型ファンドの運用成績が相対的に良かったということも影響しているものと考えられる。

「サポート力」と「人材」の評価ポイントは?

「サポート力」と「営業担当者・研修担当者の質」とで高く評価されているのは、やはりキャピタル・インターナショナルだった。「サポート力」の第2位は同ポイントでアライアンス・バーンスタインとフィデリティ投信。「営業担当者・研修担当者の質」では第2位がアライアンス・バーンスタイン、第3位がフィデリティ投信だった。

キャピタル・グループは、2020年以降、米国においてアドバイザー(IFA)への定期的な実態調査「アドバイザー・ベンチマーク・スタディ」を実施。高成長しているIFAの成長の秘訣についてさまざまな分析を行っている。この米国での実績と経験を踏まえ国内においても「キャピタル・アドバイザー・スタディ・ジャパン 2024 (IFA実態調査)」を実施し、国内の実態を客観的に把握するとともに、成功のポイントを分析してレポートにまとめている。このような取り組みは、キャピタル・グループが投資信託の販売チャネルとしてIFA法人を非常に高く評価し、その成長をサポートしようという姿勢の表れといえる。この姿勢がIFA法人からの評価にもつながっているのだろう。

「商品開発力・企画力」だけ国内運用会社

「識別力」「ガバナンス」でもトップはキャピタル・インターナショナルだった。そして、評価のポイントは高くないものの「商品開発力・企画力」でトップに評価されたのは三菱UFJアセットマネジメントだった。第2位がアセットマネジメントOneとなり、この項目だけが国内運用会社になった。

IFA法人が「商品開発力・企画力」を重視しないのは、ビジネスモデルとして長期の資産形成をサポートするという姿勢に重きを置いているからなのだろう。市場の変化に応じて目先の変わる新商品が出てくるよりも、一貫して長期で投資し続けることができるファンドの方にニーズが高いのだろう。ただ、その長期で投資するファンドがインデックスファンドであれば、IFA法人のアドバイザーとしての魅力は薄まってしまう。IFA法人の大きな役割として、投資家が長期に投資を継続できるように伴走するという役割もあるが、それに加えて、提案するファンドのパフォーマンスがインデックスを上回る成績を実現することが望ましい。

もっともパフォーマンスの点を強調し過ぎると、市場の変調によって一時的にパフォーマンスが悪化した時に顧客の信頼を失うことにもつながりかねない。そのようなIFAの事情を考えると、50年以上にわたってインデックスを上回るパフォーマンスの実績があるキャピタル社が圧倒的に支持される理由がわかる。

一方、「商品開発力・企画力」について近年はインデックスファンドの提供で大きな支持を集めている三菱UFJアセットマネジメントが高く評価されているのは、どういうことなのだろうか。IFA法人が「商品開発力・企画力」において重視しているポイントは、「商品のコストとリターンの整合性がある」、「先⾒性が感じられる商品を開発している」というような点だ。「低コストのインデックスファンド」は「コストとリターンの整合性」という点において、特に外国株式インデックスファンドは非常に優れた商品といえた。ところが、円安トレンドに変化があらわれ、史上最高値を連続して更新し続けてきた海外の株式市場についても先行きに不透明感が強まってきた。外国株式インデックスファンドで大きなシェアを持つだけに、今後の市場変化への備えについてもどこよりも真剣に知恵を絞っているのは三菱UFJアセットマネジメントであるという見方は可能だ。その期待を込めた評価なのかもしれない。それは、国内の運用会社に対する期待でもあるのだろう。

米国でアクティブファンドの販売でIFAに存在感

IFAは米国におけるアクティブファンドの重要な販売チャネルになっている。米国においても国内と同様にインデックスファンドの利用が急速に進み、インターネット販売が主流となる流れはあるのだが、近年、米国におけるIFAを通じたアクティブファンドの販売力は、米国の投信業界が注目するほど成長を遂げている。

日本においては2024年1月スタートの新NISAによって、資産運用や投資信託の活用ということが、ようやく国民的な関心事になりはじめたところといえよう。国内のIFAの市場もそれほど大きいとはいえない。日本証券業協会が発表している金融商品仲介業者の登録外務員(IFA)数は2024年6月時点で8619人と2019年6月の3632人から5年間で約2.4倍に拡大しているものの、証券会社の従業員である登録外務員の6万9965人に遠く及ばない。これが米国では2017年時点で証券会社の外務員が約4.7万人でIFAが約12.7万人で約2.7倍の人員規模になっているというデータがある。

国内において資産運用について第三者のアドバイスを受けるという習慣がない。むしろ現在は、出所の不確かなYoutubeやSNSの情報を手掛かりに「自己責任」で投資することが当たり前になっている。この状態では投資や資産形成が一時的なブームに終わってしまうことにもなりかねない。国が推進しようとしている「資産運用立国」など夢となろう。資産運用利国を目指すのであれば、IFAの育成は重要な要素になる。そのIFAに対してしっかりと向き合って情報提供を行うキャピタル・インターナショナルのような取り組みが投信業界にとっても意味があることといえるだろう。