信用リスク・アセットに影響を与えるリース会計

先月の小欄『リースのオンバランス化とリスク・アセットへの影響を探る』でも取り上げたとおり、2027年4月以降、いわゆる「リースのオンバランス化」が始まる。企業会計基準委員会(ASBJ)が昨年9月に公表した、『リースに関する会計基準』(以下「基準」)、『リースに関する会計基準の適⽤指針』(以下「指針」)および『適用指針設例』が適用されるためだ(本稿では便宜上、これらをまとめて「リース基準等」ないし「新しいリース基準等」と称したい)。

前回はリース会計について、オンバランス処理とオフバランス処理を比較し、それが煩雑であるだけでなく、金融機関経営という観点からは、信用リスク・アセットの膨張をもたらす可能性があるという点を指摘した。

正直、ASBJが『リースに関する会計基準』等を開発した理由はよくわからないが、彼らの言い分をとてもわかりやすくかみ砕くならば、「国際会計基準審議会(IASB)や米国財務会計基準審議会(FASB)が基本的にすべてのリース取引をオンバランスにすることに決めたから、日本もそれに従うことにした」、とするもので、そこに理論性と呼べるものはほとんどない。

ただ、ASBJがおそらくまったく想定していない論点があるとすれば、この新基準が金融機関にとって信用リスク・アセットの増大を招き、結果的に支店の撤退などを通じて金融機能を低下させるおそれがある、という点だろう。これについて、本稿では前回の続きとして、「リースによる信用リスク・アセットの増大」問題を深掘りしてみたい。

不動産賃貸借取引の会計処理

新たなリース基準で最も大きな影響を受けるのは、不動産地貸借取引であろう。

そもそも不動産賃貸借取引は、現行基準であっても、ファイナンス・リース取引に該当するか、それともオペレーティング・リース取引に該当するかを判定することが求められており(『リース取引に関する会計基準の適用指針』第19項)、ファイナンス・リース取引に該当する場合は、不動産賃貸借取引であってもオンバランス処理が求められてきた。

ただ、現実問題として、不動産賃貸借取引をリースと認識し、オンバランス処理しているという事例は、正直、聞いたことがない。いったいなぜなのだろうか。

著者の想像だが、不動産賃貸借取引は実務上、そのほとんどがファイナンス・リース取引には該当しないこととされ、結果的にオンバランス処理することがなかったのではないだろうか。

しかし、今般の新リース基準では、「ファイナンス・リース」、「オペレーティング・リース」を問わず、基本的にすべてのリース取引がオンバランス処理されることとなった。したがって、従来であれば「ファイナンス・リースには該当しない」とされていた不動産賃貸借契約も、今後は新しいリース基準等に従い、オンバランス処理が求められると考えられる。

すると、金融機関経営上、何が考えられるか。

真っ先に懸念されるのは、信用リスク・アセットの増大である。

信用リスク・アセットはオンバランス取引項目やオフバランス取引項目の与信相当額などにリスク・ウェイトを乗じて算出されるが、リース物件などについては多くの場合、「その他の資産」として100%のリスク・ウェイトが適用されると考えられる(たとえば銀行自己資本告示第77条等参照)。

そして、不動産賃貸借契約のように、契約期間が長期化する傾向がある取引の場合、これをリース取引としてオンバランス処理すれば、毎月の家賃等の支払額がさほど多くなかったとしても、意外なほどに資産項目が増えてしまうかもしれない。とりわけ近年、リスク・アセット対比の収益性(いわゆるRORA)などを重視する金融機関が増えてくる中で、「RORA改善を理由に、賃借している支店を統廃合べき」などといった議論が生じてしまうと、結果的に金融機関利用者の利便性を損ねる結果をもたらす可能性も懸念される。

リース取引のオンバランスの具体的なプロセス

ただし、各金融機関などにおいて、具体的にどのような影響が生じるのか、現時点で正確に予測することは困難である。その理由は、オンバランス処理がもっぱら「リース期間」に依存するためであり、リース期間は各金融機関がそれぞれの判断に基づいて決定しなければならないと考えられるためだ。

ここで、リース取引のオンバランス処理について、具体的なプロセスを確認してみよう。

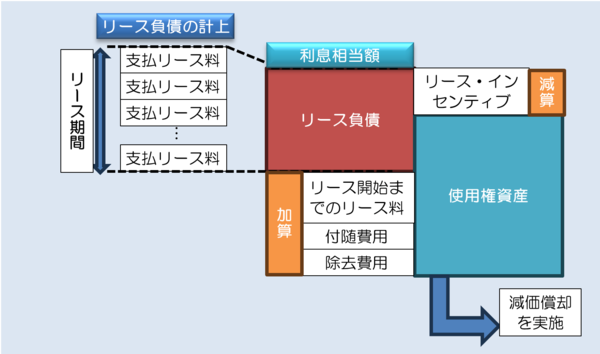

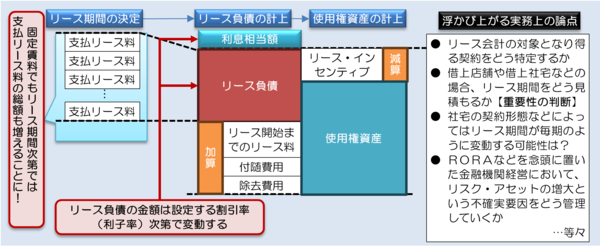

支払リース料、リース負債、利息相当額、使用権資産の関係をざっと図示すると、図表1のようなイメージだ。

図表1 支払リース料、リース負債、利息相当額、使用権資産の関係

リース取引のオンバランス処理は、具体的には、だいたい①支払リース料の総額の決定、②適用利率の決定、③リース負債の計上、④使用権資産の計上、というプロセスを踏む。実務家としての感覚で申し上げるならば、いったんリース負債が決定されれば、これに付随費用や除去費用などを加減算することで、(多少の計算の面倒さはあるにせよ)使用権資産自体は比較的簡単に算出できる。

要するに、支払リース料とリース期間さえ決まってしまえば、(利率をどう見積もるかなどの問題や計算の手間などの問題はあるにせよ、)リース負債や使用権資産などの額は、なかば自動的に決まってくるのである(細かい数値例などを用いた設例は前稿などもご参照いただきたい)。

リース期間をどうやって決めるのか

しかし、ここで実務上、大きな問題となり得るのが、「リース期間」である。

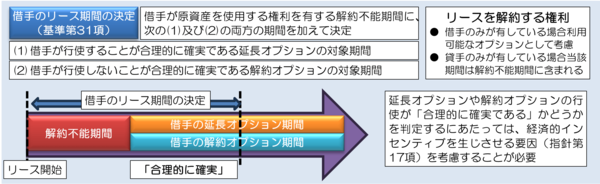

新しいリース基準等によれば、借手のリース期間は単なる契約上の期間ではなく、①解約不能期間、②借手が行使することが合理的に確実である延長オプションの対象期間、③借手が行使しないことが合理的に確実である解約オプションの対象期間、という、少なくとも3つの要素を考慮することが必要とされる(図表2)。

図表2 借手のリース期間の決定

「解約できない期間」が借手にとってのリース期間に含まれるのは当然だが、問題は「延長オプション」、「解約オプション」の考え方だろう。

たとえば、商業施設に店舗を間借りしている金融機関は非常に多いが、これらの店舗の賃貸借契約、多くの場合は物件オーナーとテナントである金融機関のいずれも解約を申し出ない限り、契約が自動更新され、結果的にはテナントである金融機関が当該建物の耐用期間にわたってその物件を使用する、といったパターンが多いのではないだろうか。

そうなると、「延長オプションを行使する可能性があるかどうか」、「行使するなら何回行使するか」、などが大きな問題となり得る。

適用指針設例8には、この延長オプションに関する考え方の判断事例が紹介されているが、これらを著者自身の言葉でざっくり要約すると、「各社が合理的にシナリオを作って、そのシナリオに従ってリース期間を決定せよ」、といったものだ。

たとえば「新宿銀行」という架空の銀行があったとする。

この「新宿銀行」はその名の通り、新宿に本拠を置く銀行だが、本店は新宿の繁華街にある建物を間借りしており、ほかに渋谷にも建物を間借りして支店を出していたものとする。この銀行にとって新宿にある店舗はまさに基幹店舗で、店舗が赤字になったとしても撤退することは考え辛いが、渋谷支店は新宿銀行の営業戦略上、さほど重要ではないものとする。そして、新宿支店も渋谷支店も、現在入居しているビルの耐用年数がどちらも今後20年と見積もられていた場合、これらのリース期間をどう決定するか。

たとえば、同行の経営計画上、10年後に店舗の収支状況で支店戦略を見直すこととされている場合は、新宿支店は多少採算性が悪くても撤退する可能性が低く、渋谷支店は店舗の採算状況次第で撤収する可能性があると判断されるため、新宿支店のリース期間は20年、渋谷支店のリース期間は10年と決定される、といった流れが考えられる(もちろん、これら以外にも考慮すべき要素は多々あるだろうが)。

これだけでもなかなかに大変な作業だが、新しいリース基準等が適用される2027年4月までに全ての借上げ店舗、借上げ社宅などについてこのシナリオ分析を行え、というのも実務的な負荷が大きすぎるように思えてならない(図表3)。

図表3 リース期間をどう決めるか

リース契約をどう洗い出すか

また、それ以上に実務家が頭を悩ませるのが、リース契約をどう洗い出すか、であろう。

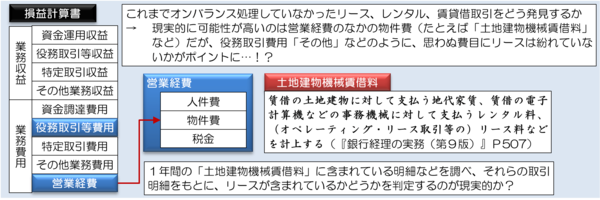

これについては銀行経理上の「営業経費」→「物件費」の内訳にある「土地建物機械賃借料」という経費項目に計上されている費目から契約をさかのぼる方法なども考えられるが、とある金融機関などへのヒアリングによれば、リースに該当する可能性がある契約であるにもかかわらず、「土地建物機械賃借料」という勘定科目を使用していないケースもあるとの指摘もある(図表4)。

図表4 リース契約をどう洗い出すか

ASBJが本当にこうした状況を踏まえて基準を策定したのかどうか、個人的には知りたいところである。