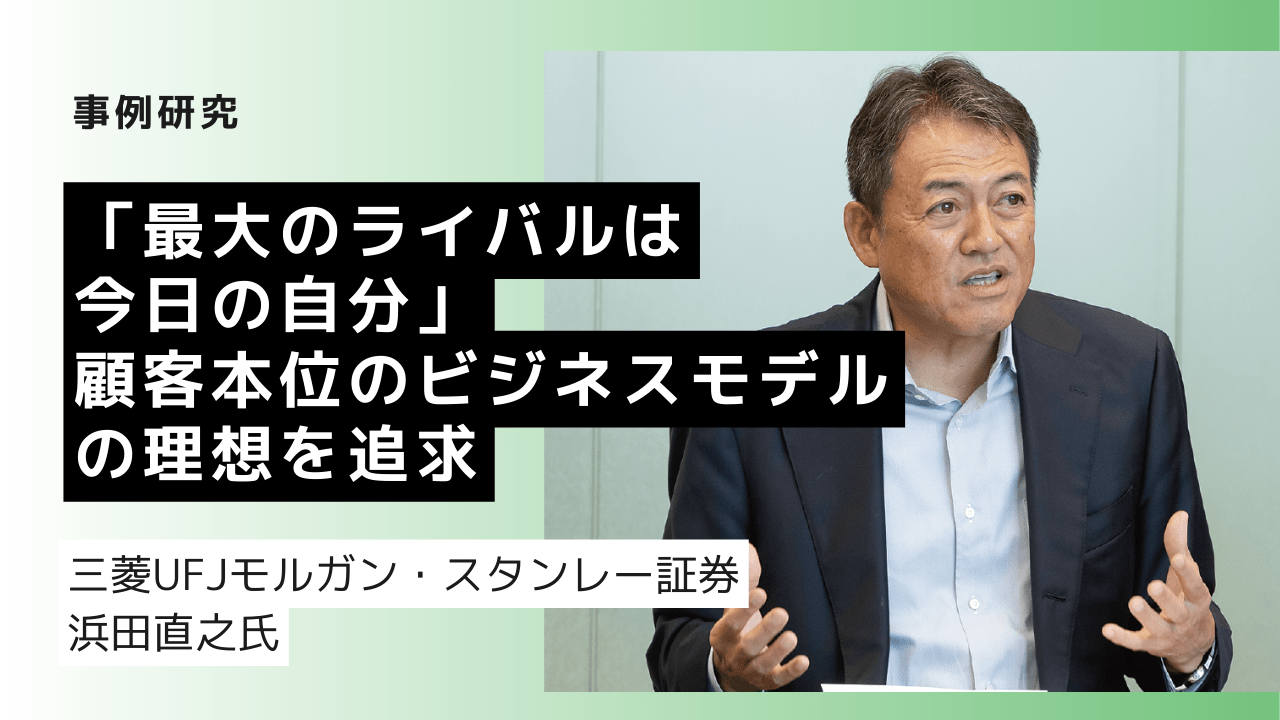

「生涯でBest-year(最も充実した1年)はいつですか?と聞かれたら、選ぶのはなかなか難しい。だけど、Best-3yearsは?と聞かれれば、迷うことなく答えることができます。それは、改革を進めてきたこの3年です」。そう話すのは、三菱UFJモルガン・スタンレー証券(以下、MUMSS)の代表取締役で副社長執行役員を務める浜田直之氏だ。

富裕層の投資行動変化が課題 そこにビジネスチャンスもある

浜田氏と言えば、旧山一證券でキャリアをスタートさせ、その後は国内外の運用会社で要職を務めるなど資産運用業界では広く知られる存在だが、2020年4月にMUMSSに転身。以降、さまざまな改革を推し進め、特に富裕層向けの戦略で注目を浴びてきたが、冒頭の言葉はその改革が前進していることの表れでもあるのだろう。「もちろん、まだまだ道半ばではありますが、社員全員が改革を真正面から受け止めてくれ、私が考えていた以上のスピード感で進んでいるという手応えはあります」(浜田氏)。

それでは、その改革にはどんな狙いがあったのか。新NISAの始動もあり、ここ数年で「貯蓄から投資へ」「貯蓄から資産形成へ」の流れが急速に進んだのは間違いない。一方で、日本の個人金融資産の内訳を見てみると、株式や投資信託の比率が増えてはいるが、欧米と比較すると引き続き現金・預金の比率が高いのも事実だ。

この点に関して浜田氏は、次のように分析する。「ネット証券の口座開設数、NISA口座の活用状況から見ても、一般層を中心に大きな潮流が生まれているのは間違いありません。一方で、課題は富裕層の動向です。米国では上位10%の富裕層が金融資産の約8割を保有していると言われ、その層の現金・預金の保有比率が低いため、全体を引っ張っている面があります。同様に日本でも、富裕層の投資行動が変容しなければ、目に見える形で変わらないのではないでしょうか」

この富裕層が動いていない原因の1つに、「海外と比較すると富裕層向けの金融サービスが行き届いていない」ことを浜田氏はあげる。日本には世界第2位の富裕層のマーケットがあり、欧米と比較して資産に不動産が占める割合が高いという特徴もある。つまり、その特徴に応じたサービスが提供できれば、大きな胎動が始まり、そこに大きなビジネスチャンスがあるわけだ。

セグメンテーションに応じたソリューション提供を

そこで浜田氏が手掛けたのが、中核となる「ウェルス&ミドルマーケット本部」の新設だ。「三菱UFJフィナンシャル・グループ(MUFG)の総合力とモルガン・スタンレーのノウハウを掛け合わせれば、ワールドクラスのサービスを提供できるはず。本格的なウェルスマネジメント・ハウスを目指すには、組織から変えていく必要があったのです。私は営業を、『お客さまの課題を解決してその対価をいただくこと』だと定義付けていますが、まず個人の評価から収益目標を撤廃しました。お客さまのプロファイリングを徹底し、見えてきた希望や課題にソリューションを提供することに専念するためです。それは従来の営業の概念とは異なるため、組織からあえて『営業』という言葉を外しました」

併せて、顧客セグメントに応じた戦略も再定義し、対面でのメイン顧客は富裕層と法人であると明確にした。個人に関しては金融資産1億円以上、総資産3億円以上を目安にした富裕層をアドバイザーが担当し、それ以外は原則としてリモートで対応するという思い切った体制に切り替えた。

もっとも、それまで対面で対応していた顧客がリモート中心に変更となるケースもあるわけだから、ともすると顧客の満足度は下がりかねない。しかし、同社ではデジタル技術をフルに活用することで、むしろアフルエント層(準富裕層)の活性化を進展させている。この層はリモートFAが電話やWeb会議システムなどで対応する他、「フィンシェルジュ」と呼ばれるバーチャル担当者が顧客をサポートするサービスなども導入している。

MUMSSは世界的に著名な米国の市場調査会社J.D.パワーによる顧客満足度調査の対面証券部門で、3年連続の1位になった。また、拠点の従業員満足度はヒストリカルハイとなり、まさに改革の成果が顧客の意識にも従業員の意識にも表れていると言っていいのだろう。

アドバイザーの役割の明確化と「三位一体改革」の推進

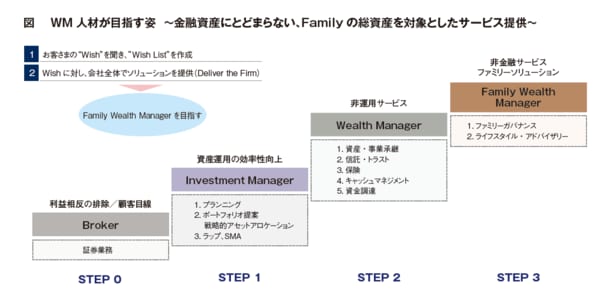

ここからは改革の内容について、もう少し詳しく見ていきたい。まず浜田氏はアドバイザーが目指すべき姿を、ステップ0から3の4段階で整理した(P10図参照)。

「ステップ0」がいわゆるプロダクト・ブローカー。次の「ステップ1」がインベストメント・マネジャーで、顧客のポートフォリオを管理し、ソリューションを提供できるアドバイザーを指す。

次の「ステップ2」がウェルス・マネジャーで、保険や不動産、相続、事業承継など金融領域の中の非運用サービスも提供できるアドバイザーのこと。最後の「ステップ3」がファミリー・ウェルス・マネジャーであり、この段階では、ファミリー・ガバナンスなど、非金融領域についてもアドバイスできなければならない。

このように目指すべき姿を提示したうえで、推し進めたのが「評価」「処遇」「店舗チャネル」という「三位一体の改革」だった。

第一の「評価改革」の第一歩として、従来の中心的な指標だった収益目標を廃止。とはいえ、それは決して簡単なことではなく、「私自身、全ての部支店を回ってタウンホールを実施してきましたが、当初よく出てきた質問が『私たちのボーナスは収益から出ているのに、その目標をなくしてしまって大丈夫なのか』というものでした」と浜田氏。「その質問に対しては、『私も収益はとても大事なものだと思っている。だから収益目標を廃止したんだ』と答えるようにしていました」

収益目標があると、どの顧客にどの商品をいつまでに販売するのかといったように、収益から「逆算」して考えるようになってしまう。「逆算」という言葉がある以上、クライアント・ファーストではない。結局は顧客の期待に応えられず、信頼も獲得できないため、安定的な収益にはつながらない。つまり収益が大事だからこそ、収益目標を廃止するという考え方になる。あくまで収益は、結果として後からついてくるというわけだ。

もっとも、それは経営という面から見ると、難しいかじ取りであるのも確か。浜田氏も、「個人の目標の総和が組織の目標になるわけで、個人の目標がないということは、左辺がない右辺だけの方程式を解けと言っているようなもの」だという。「それでも部店長には、収支の管理をお願いしています」

では、具体的にどう管理するのか。参考になる例として、浜田氏はレストランの経営をあげる。レストランの料理人はそこに座っている顧客からいくらの収益をあげるかなどは頭になく、最高の料理を提供し、喜んでもらうことだけ考えているはず。それはホールで働いている人も同様だろう。一方でオーナーは従業員の給与を払う必要もあり、ビジネス拡大もしていかなければならない。

証券ビジネスも同様で、顧客への最適なソリューションが、レストランの料理やホールのサービスに当たる。「私たちは顧客のそうした望みや解決したい課題をウィッシュ、その道筋をパイプラインと呼んでいます。マネジメントの仕事はそのウィッシュのリストを作り、その実現に向けパイプラインの進捗を細かく管理することにあるのです」(浜田氏)。つまり、方程式の答えは、パイプラインの拡大と実現になるわけだ。

お客さまの信頼を測るバロメーターを評価の軸に

では、収益目標を廃止したMUMSSは、何を指標にして従業員を評価するのか。「まずは預り資産の純増額で、それはお客さまからの信頼を図るバロメーターでもあるからです」と浜田氏は話す。「さらに独自に設定している『メイン化』という指標や、第三者機関を使って測るお客さまの満足度などが評価のポイントとなるのです」

この「メイン化」については、顧客にどれだけソリューションを提供できたのかなど、顧客との関係の深さ、接点の多様さを数値化したものだという。これらの指標に基づく評価は、結果的に収益と高い相関がみられることも明らかになった。

「三位一体」のもう一つの改革である「処遇」については、長期担当総合職制度を新たに導入し、総合職ではあっても転勤はなく、プレーヤーとして顧客に伴走し続けるという道も選べるようになった。もちろん、その道を選べるのは一定の基準を満たしたプロフェッショナルのみ。一方で、やはりマネジメントの道を選択したいと思い直した時のために、一度だけ元の総合職に戻れる仕組みも取り入れている。

最後の「店舗チャネル」の改革については、都市部集中型の24の本支店に集約させ、さらに従来の営業所をブロックと名称変更し、こちらも37にまで絞り込んでいる。「ウェルスマネジメントのビジネスモデルは来店誘致型ではありません。百貨店の外商のように、私たちからお客さまのところに出向くのが基本ですから、もはや看板すら掲げる必要がないのです」(浜田氏)。

リスクオリエンテッドなポートフォリオ構築

続いて、MUMSSの運用に対する考え方を確認しておきたい。多様なソリューションの提供が求められるようになったとは言え、証券会社である以上、そのベースとなるのが運用であるのは間違いない。

同社では顧客のゴールを確認したうえで、ポートフォリオを構築するのが基本だが、「最も重視しているのがリスク」だと浜田氏は強調する。「私たちの仕事はお客さまのリターンを最大化するのではなく、お客さまが取るべきリスクの範囲でいかにリターンを最大化するか。いわばリスクオリエンテッドなポートフォリオの構築が不可欠になるのです」

その際に必須となるのが、ポートフォリオ提案ツールの活用だ。「単品の商品を勧めるとプロダクトプッシュになってしまうのではないかと誤解されたりもしますが、ポートフォリオを分解すれば当然、個別商品になりますから、それをご案内することに何ら問題はありません」と浜田氏は続ける。「要はそうした個別商品をポートフォリオでしっかり管理し、お客さまのゴールに近づいているのかを確認すること。そのためにはテクノロジーの活用が必須で、ツールを使えないアドバイスはもはや無免許運転だとすら言えるでしょう」

さらに、「1986年にBrinsonが唱えた、『ポートフォリオの93.6%はアセットアロケーションで決まる』という説がある」と浜田氏は語る。株式・債券の銘柄選定よりも、資産配分が重要だということだ。「今はアクティブとインデックスは両極化が進んでいる。βを取りに行くには、コストが低いインデックスファンドで十分。一方で、αについては、特徴あるアクティブファンドやオルタナも活用し、全体のポートフォリオを構築していくことが重要なのです」と浜田氏。

加えて、「リスクの分析は過去のレコードから導くもの、即ちバックミラーを見ることが重要となる一方で、リターンはフロントガラスの向こうにある、これからの環境の変化を見通す必要がある」と浜田氏は言う。そこで重要になるのが、同社の独自のハウスビュー「GMAP(Global Macro & Assetallocation Perspectives)」だ。これにより、アドバイザーがそれぞれの相場観で営業するのではなく、共通した見通しのもとでの提案が可能となり、モデルポートフォリオも提示されている。

「Quality(質)×Quantity(量)」で進化を続ける組織

ここまで見てきた通り、MUMSSの改革は着実に成果をあげてきているが、「課題も多い」と浜田氏は気を引き締める。「アドバイザー1人当たりの収益は、われわれが当初想定した以上に伸びているが、規模で見るとまだまだ小さい。現在の効率性を保ちつつ、今後は規模も拡大していきたいですね」

同社では現在、新卒採用はもちろん、中途採用も積極的に行うなど人材の強化を図っている。しかも、その人材は多彩であり、金融業界以外にも製薬会社や不動産会社の出身者など多岐にわたるという。「今のアドバイザーに最も必要な資質は、お客さまの話を聞く能力です。まずお客さまに話していただけなければプロファイリングはできませんし、お客さまのウィッシュを引き出すこともできません。もう1つ不可欠になるのが発想力で、何をすればお客さまが喜んでくれるのか、イメージできることも重要なのです」(浜田氏)。

顧客のウィッシュを把握し、その解決の道筋をイメージすることが重要で、それ以降の処方せんを書くのは本部の役割であり、そこではテクノロジーの活用が求められる。だからこそ、「今後はこれまで以上にテクノロジーを積極的に取り入れ、ペーパーレス化やシステム改善による業務効率化もさらに進めていきたい」と浜田氏。「自分たちの最大のライバルは今日の自分です。私たちは常に理想を求め、変化し続けなければならないのです」と締めくくってくれた。

「クライアント・ファースト」「収益は後からついてくる」など、いわば「きれいごと」を通し続ける一方で、着実に成果もあげてきたMUMSS。その革新的なビジネスモデルは、ここ数年、資産運用業界に問われてきた「顧客本位の業務運営」の答えの1つだとすら言えるのかもしれない。