銀行告示とQ&Aの関係

バーゼルⅢ最終化と呼ばれるあらたな金融規制が開始される。国際統一基準行や内部格付手法採用行の場合は2024年3月31日から適用が始まった。また、国内基準行(※多くの協同組織金融機関を含む)の場合、適用されるのは2025年3月31日以降であるが、あまり時間もないことから、各金融機関担当者はあの難解な告示と頭を突き合わせながら、日々、実務対応に忙殺されていることだろう。

こうしたなか、本連載ではおもに、著者自身が経営する会社に寄せられるさまざまな質問のなかから「実務担当者」的に有意義であろうと思われる論点をピックアップし、ダイジェスト版にして紹介するという試みを行っている。ここで取り上げておきたいのが、「Q&A」の存在だ。

ウェブブラウザで、金融庁のウェブサイトのトップページ(https://www.fsa.go.jp/)ではなく、URL入力欄で次の文字列を入力していただきたい。

https://www.fsa.go.jp/policy/basel_ii/

この文字列、バーゼル規制に関わる金融庁の告示や監督指針、そして本稿の主題である「Q&A」やそれらの改訂履歴を追うことができるなど、大変有益なリンクであるはずなのだが、(なぜか知らないが)金融庁のトップページからはこのページに直接アクセスすることができない。いずれにせよ、金融機関の実務担当者の方であれば、金融庁のトップページではなく、こちらの方の「/policy/basel_ii」の方のページをブックマークに登録することを強くお勧めしたい。

ただし、このページもいろいろとクセがある。ウェブデザインが大変わかり辛く、どこのリンクをどうクリックしたら何が出て来るのかが、大変わかり辛いのだ。せっかく「実務」と銘打っている以上、本稿では、まずは「金融庁ウェブサイトでの資料の探し方」を解説してみたい。

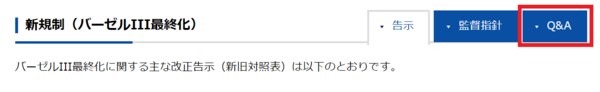

先ほどのページにアクセスし、スクロールしていくと、『新規制(バーゼルIII最終化)』との小見出しの塊に到達する(図表1)。

図表1 『新規制(バーゼルIII最終化)』の小見出しの箇所

この記載から、Q&Aを探してみてほしい。おそらく初めて金融庁のウェブサイトにアクセスした方は、100人中、90人くらいは、Q&Aを見つけることができないはずだ(著者の私見だが)。

もったいぶらずに答えを述べておくと、図表2で示した「赤枠」部分をクリックすれば、Q&Aのリンクが表示される、という仕組みだ。

図表2『新規制(バーゼルIII最終化)』小見出し横の部

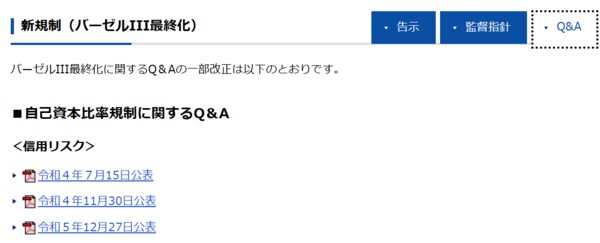

図表3『Q&A』部分をクリックした場合

いかがだろうか。

これでQ&Aが表示されたと思う。著者自身、顧客から「金融庁のQ&A、どこにあるのですか?」という趣旨のご質問を、酷い時には毎週のように頂戴していたが、これはたしかにわかり辛くないだろうか。

なんでも「証券化エクスポージャー」に該当してしまわないか?

余談は以上として、ここから先は、「ある商品が証券化エクスポージャーに該当するかどうか」、という観点から、少し一般的なことを述べさせていただきたい。

金融庁の告示(第1条第2号)によると、「証券化取引」とは次の取引をいうこととされている。

「原資産に係る信用リスクを優先劣後構造の関係にある二以上のエクスポージャーに階層化し、その一部又は全部を第三者に移転する性質を有する取引をいう。ただし、特定貸付債権に該当するものを除く。」

そして、同告示第1条第16号に基づき、「証券化取引に係るエクスポージャー」は「証券化エクスポージャー」と定義されることになる。ただ、この定義だと、「原資産をファンドなどに包み、優先劣後構造の関係にある二以上の階層に分けて販売した商品」は、広く証券化エクスポージャーに該当しかねない。中には法律の専門家の方などがこの条文を読んだうえで、「階層化されている商品はすべてこの条文に照らし、証券化エクスポージャーに該当する」、などと結論付けてしまった、といったケースも聞いたことがある。その典型例が、J-REIT(たとえば上場J-REITや私募REITなど)だろう。

J-REITは一般に、『投資信託及び投資法人に関する法律』(以下「投信法」)に定める投資法人の仕組みを利用して設立されているが、投信法上、投資法人は(株式会社でいう「株式」に類似する)「投資口」以外にも、(株式会社でいう「社債」に類似する)「投資法人債」を発行することが可能だ。したがって、「投資口」を「エクイティ」、「投資法人債」を「シニア」とみなせば、それは立派な証券化エクスポージャーに該当しそうにも思える。

ただ、結論的にいえば、リスク管理の実務上、J-REITや私募REITなどを「証券化エクスポージャー」として取り扱っている事例は極めて少ないのが実情だ。

具体的な判断は告示ではなくQ&Aで?

ではなぜ、J-REITは証券化エクスポージャーに該当しないのか。

結論的にいえば、自己資本比率規制を適用するうえで、事実上、告示だけでなく、Q&Aが判断指針の一部を担っているためだ。

ここで、バーゼルⅡ規制に関するQ&A( https://www.fsa.go.jp/policy/basel_ii/jikoshihon_QA.pdf )のP226以降に『<証券化エクスポージャーの定義>』と題したQ&Aが設けられている。

これによると、あるエクスポージャーが証券化エクスポージャーに該当するかどうかに関する判断基準が長々と書かれているが、その趣旨を要約すれば、こんな具合だ。

● 告示では証券化エクスポージャーを、①ノン・リコース及び②優先劣後構造の2つの特徴をもとに定義している

● 「ノン・リコース」とは通常、信用供与の返済原資が一定の責任財産に限定され、<中略>オリジネーターに遡及(リコース)できない形態をいう

● 「優先劣後構造」とは、裏付けとなる資産のキャッシュ・フローが、予め契約で定められた支払い順序<中略>に従って、まず優先部分(優先トランシェ)に対して割り当てられた後、残余の部分が劣後部分に割り当てられる仕組みをいう

正直、このQ&Aに示された記述を告示の条文から読み取ることは不可能に近いが、要するに、Q&Aでは「あるエクスポージャーが証券化エクスポージャーに該当するかどうかは、この①ノン・リコース性と②優先劣後構造の2つの特徴をもとに判断せよ」、と述べているようなものだろう(昔からのシンプルな疑問だが、告示本文からは読み取れない「ノンリコ」要件が唐突に出てくる一方、告示本文に明記されている「リスクを第三者に移転」云々の要件が行方不明になってしまっているように見えるのは、ご愛敬だろうか?)

金融庁としては、「個々の商品(エクスポージャー)が、こうした証券化エクスポージャーに該当するか否かについては、当該エクスポージャーがこれら2つの特徴をともに有しているのかを各金融機関が確認・判断することが求められます」、「法的形式や呼び名ではなく、あくまで経済実態をもとに判断することが必要です」などと述べ、最終的な判断については投資家に押し付けている格好だが、いずれにせよ、肝心の「ある商品が証券化エクスポージャーに該当するかどうか」の判断は(その商品を販売する証券会社などではなく)その商品を購入した投資家が行わなければならない、ということだ。

このため、結果的に同じ商品なのに、銀行によって判断が割れる可能性がある。A銀行では証券化エクスポージャーに該当するという判断がなされる一方、B銀行ではファンドのエクイティ出資に該当するという判断がなされるかもしれないのである。

証券化の規定は変わっていないが…取り扱いが変わる可能性が!

いずれにせよ、あるエクスポージャーが証券化エクスポージャーに該当するのか、不動産取得等事業向けエクスポージャーに該当するのか、ファンドのエクイティ出資に該当するのか、はたまた事業法人に対する融資やエクイティ(株式等)に準じた扱いが取られるのかについては、結局のところ、告示ではなく、このQ&Aの記述を参考に決定せざるを得ないのが実情だ。

そして、ここで大きな問題が生じる可能性がある論点が、2022年7月15日付で公表されたQ&Aだ。同Q&Aの末尾(P53~54)には、不動産証券化商品・ファンドや市場性証券化商品・ファンドなどを巡る、具体的な取り扱いを巡る事例が掲載されているのだが、従来のQ&Aと比べ、「証券化商品」の線引きが変更されている部分があるのだ。

図表4 従来のQ&A

(出所)金融庁のバーゼルⅡQ&A( https://www.fsa.go.jp/policy/basel_ii/jikoshihon_QA.pdf )のP228~229の記載を著者が要約

図表5新しいQ&A

(出所)金融庁・2022年7月15日付Q&A( https://www.fsa.go.jp/news/r4/ginkou/20220715.pdf )のP53~54の記載を著者が要約

これによると、「不動産証券化(裏付は不動産・信託受益権)TK+GK/KK」の欄と、不動産証券化(裏付資産は不動産・信託受益権):TMK」の欄で、証券化取引に該当するかどうかに関する線引きが変わっていることが変化していることがわかる。従来、標準的手法採用行の場合は証券化に該当することとされていたが、これがデット部分は「事業用不動産関連」として、エクイティ部分は「株式他」として取り扱うことができるようになったからだ。

したがって、バーゼルⅢ最終化以前であれば証券化エクスポージャーに該当していた商品が、バーゼルⅢ最終化によって証券化エクスポージャーに該当しなくなる、という事態が生じ得るのである。

正直、なんだかよくわからない。今回のバーゼルⅢ最終化の範囲には、証券化エクスポージャーの規定は基本的に含まれていないからだ。

いずれにせよ、銀行自己資本比率規制は「告示の条文だけでは判断が難しい」、という点については間違いないといえるだろう。