インド株ファンドへの資金流入が続く

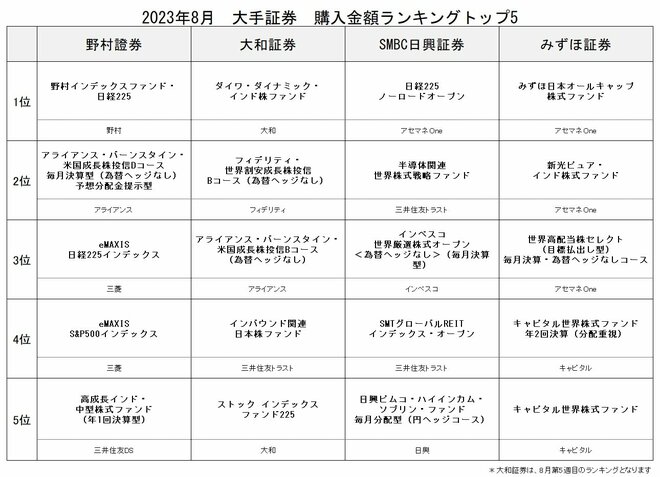

インドの株式市場が投資家の注目を集めている。ブルームバーグによると、外国ファンドがインド株の買い越しを続け、年初から9月1日までに約2兆5277億円分を購入した。これは昨年の売り越しを補填し、インド株式市場の時価総額を過去最高に押し上げている。その背景には、好調な企業業績や力強い経済成長、政治の安定がある。この流れはまだまだ続きそうで、国内大手証券でもインド株ファンドの人気は高い。

インド株式市場において、主要な指標であるS&P・BSEセンセックス指数とNSEニフティー50指数は、年間ベースで8年連続の上昇を達成する方向にある。センセックス指数はムンバイにあるボンベイ証券取引所に上場する30銘柄で構成され、企業規模や浮動株の時価総額などを勘案して銘柄が頻繁に入れ替わる。財閥系の企業が多く、金融と情報通信の比重が高いのが特徴である。一方で、ニフティー50指数はインド・ナショナル証券取引所に上場する50銘柄で構成され、時価総額比率で加重平均された株価指数である。これらの指数は、好調な企業業績や経済成長、政治の安定が背景にあるため、世界中の投資家から注目を集めている。

ただ、野村證券でランキング5位の「高成長インド・中型株式ファンド(年1回決算型)」は9月8日を最終受付日とし、新規購入の受付をとりやめている。これは、同ファンドの運用資産規模を、適正範囲に維持するための措置で、信託金の限度額が2本(「高成長インド・中型株式ファンド」「高成長インド・中型株式ファンド(年1回決算型)」)あわせて4000億円に対し、9月1日時点の2本合計の残高は3702億円だったためである。ただ、販売の一時停止後に環境が整えば、新規購入の申し込み受付を再開する予定となっている。このニュースはインド株ファンドの人気を表す話題であり、今後の動向が注目される。

野村アセットマネジメントが国内初のアクティブ運用型ETF

野村アセットマネジメントは、日本初のアクティブ運用型ETF「NEXT FUNDS 日本成長株アクティブ上場投信」と「NEXT FUNDS 日本高配当株アクティブ上場投信」を上場させた。「NEXT FUNDS 日本成長株アクティブETF」は自己資本利益率(ROE)に着目し、中長期で株価の上昇をとらえるグロース戦略を取る。一方、「NEXT FUNDS 日本高配当株アクティブETF」は、安定した配当(インカムゲイン)と中長期的なトータル・リターンの獲得を目指すバリュー戦略をとるETFである。

これらのETFは、リアルタイムに時価で売買できる利便性、一般的に低コストである性質、構成銘柄の日次開示を通じた透明性を備え、同社独自の投資先銘柄選定におけるプロセスを取り入れたアクティブ運用の付加価値を享受できる新しい商品である。野村アセットマネジメントは、これらのETFによって、日本企業の収益力が向上し、日本株の中長期的な上昇が期待される中、幅広い投資家に活用できるよう、異なる戦略を持つ2銘柄を設定したのである。なお、これらのETFは2023年9月7日より全国の証券会社を通じて取引所での売買が可能となっている。

■NEXT FUNDS 日本成長株アクティブ上場投信(2083)

信託報酬 0.6875%(年率・税込)

■NEXT FUNDS 日本高配当株アクティブ上場投信(2084)

信託報酬 0.5225%(年率・税込)

アクティブ運用型ETFとは、インデックス型やパッシブ型ではなく、運用成果を指数・指標に連動させない、または当該指数・指標を上回る運用を目標とするETFである。海外市場では人気が高まり、今年に入っても資金の流入額比率が大きくなっている。日本でも、日経平均株価やTOPIXなどの株式指数に連動するインデックスETFが導入されたことから、ETF市場が発展している。しかし、今回野村アセットマネジメントが上場させたアクティブ運用型ETFは、従来の指数・指標への連動を必要としないため、商品設計の自由度が増し、ETFの商品の多様化が進むことが期待される。