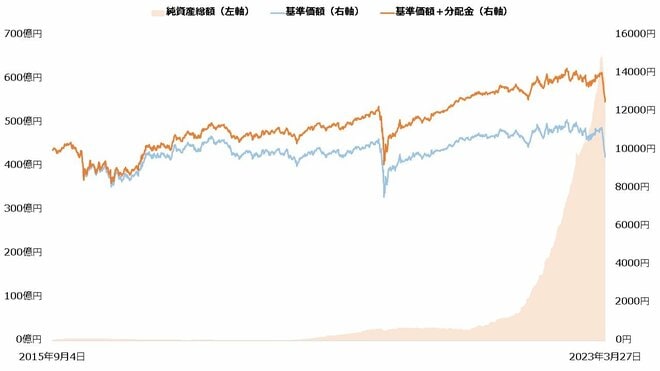

純資産総額が10倍に増加した注目ファンド

「パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)」の純資産総額が急増しています。2021年末時点ではおよそ60億円でしたが、2023年2月には約636億円と10倍以上に成長しました。

【パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)】

パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)は、なぜ急に資金が集まったのでしょうか。

金利上昇に対する耐性が選好

パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)は、金利上昇に対する耐性の強さが評価され、資金が流入している可能性があります。

パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)は2022年、金利が強く上昇する中、プラスのリターンを確保しました。円安によるところが大きいとはいえ、一般に債券価格を押し下げる金利上昇局面で債券型ファンドが利益を残すことは簡単ではありません。

パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)が利益を残せた要因として、「修正デュレーション」の短さがあるでしょう。金利変動に対する感応度を表す指標で、一般にこれが短いほど金利上昇時の値下がりは小さくなります。パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)の修正デュレーションは、2023年2月末時点で4.3年と比較的短い水準となりました。

【ポートフォリオ特性(2023年2月末時点)】

・修正デュレーション:4.3年

・直接利回り:7.0%

・最終利回り:7.5%

・平均格付け:BBB

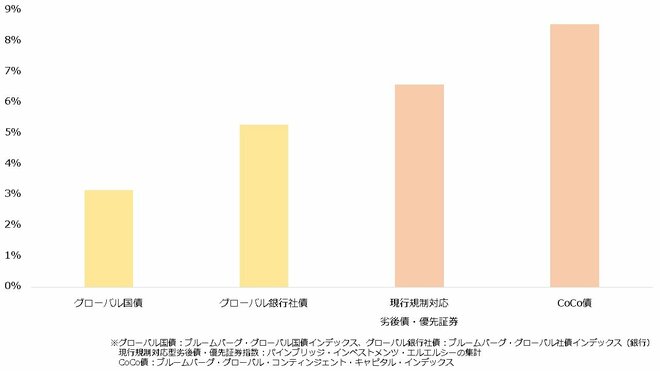

修正デュレーションは、基本的に利回りが高いほど短くなります。パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)が投資する「劣後債」や「優先証券」、「CoCo債(偶発転換社債)」は、いずれも普通債券より弁済順位が低く、その分利回りが高い傾向にあります。ポートフォリオ全体の利回りも高い水準となり、修正デュレーションの短さにつながりました。

【各資産の利回り比較(2022年2月末時点)】

世界的金融グループ発行という安心感

世界の大手金融機関が発行するキャピタル証券(※)に投資する点も、パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)に資金が流入する理由の1つだと考えられます。

※キャピタル証券:劣後債やCoCo債(偶発転換社債)など、株式と債券の両方の性質を持つ有価証券の総称。ハイブリッド証券とも。

パインブリッジ・キャピタル証券ファンド(為替ヘッジなし)が投資するキャピタル証券の発行体は、主に世界的な金融機関です。世界の大手金融機関はもともと財務が健全な傾向にあったところ、リーマンショック以降は「バーゼル規制」に基づき、より高い自己資本比率を求められるようになりました。

【組入れ発行体の例】

・UBS

・スタンダードチャータード

・バークレイズ

・クレディ・アグリコル・グループ

・ドイツ銀行

・BNPパリバ

・ソシエテジェネラル

これらの金融機関が破綻する可能性は相対的に低く、投資家もパインブリッジ・キャピタル証券ファンド(為替ヘッジなし)に資金を預けやすく感じているのかもしれません。