前回は、伝統的資産の主役である日本株式と日本国債との逆相関関係は、1993年以降の約30年間の情勢に限られたものであり、今後、わが国のインフレ率が2%程度で維持されるならば、逆相関を前提に考えるべきではない点を指摘した。今回は、その日本株式のリターンについて、超長期的に考えてみたい。株式は長期で保有すると、高いリスクの見合いで高いリターンが得られるとされているが、わが国の株式は果たしてどうだったのか?

100年間にわたるわが国の株式投資成果は?[1]

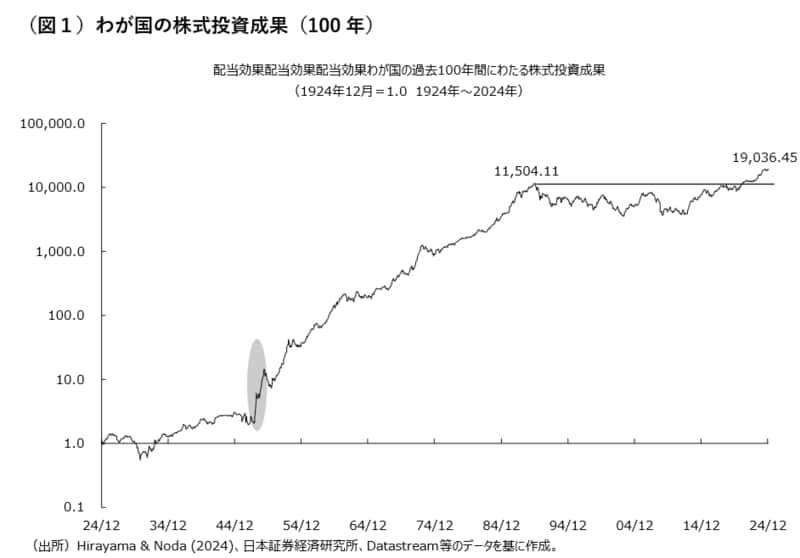

この問いに答えるには、長期にわたる配当込株価指数の時系列データが必要になる。しかし、1945年末以降の店頭取引・集団取引による株価データの取得困難性が高く、さらに1948年7月の商法改正までは、株式の分割払込制が続いていたため、株式投資成果を正確に算出しにくかった。そのため、わが国の場合には、超長期での投資成果の把握は限られたデータに依存しなければならなかった。当報告では、既存研究での困難性を克服し、Hirayama & Noda (2024)の手法を基に、改めて過去100年間にわたる日本株式の配当込投資成果の算出を試みた。もちろん指数の構築手法により、投資成果は左右されるものの、流動性が確保されている株価データ取得可能な銘柄を対象に、ファイナンス研究で一般化されている時価総額加重平均により算出し、汎用性の高いものにすることを意図している。

その結果、図1に示すように、2024年12月を基準に過去100年間の日本株式のトータルリターンを算出すると、1924年12月を基準にすると1万9036倍という投資成果になった。幾何平均年率では10.36%、月次収益率の標準偏差(年換算)は20.27%であった。1989年末以降のバブル崩壊により、2021年まで30年超にわたり高値(月次ベース)を超えられなかった影響が大きいとはいえ、配当込の株式投資成果は、日本株式の長期保有により一定水準を確保できたと言えよう。1980年代以降の配当効果は低下するものの(配当利回りが極端に低下するものの)、戦前期や1950年代初頭には、投資成果におけるインカムゲインの貢献は大きかった。

特に目を引くのは、終戦後の混乱から急激に株式投資成果が回復した1947年12月から1949年5月までの期間であろう。約1.5年で6.9倍になっており、年率換算でも264%のリターンになっている。終戦後、事態の収拾を図る混乱から、株価は大きく下落していたものの、その反動上昇の動きは大きな変動を伴ったわけである。太平洋戦争での敗戦というショックにもかかわらず、短期間で急騰したのに対して、アベノミクス以降の株価の回復は緩慢であったという評価ができるかもしれない。1990年以降の失われた時代の傷跡は、癒すには時間を要したわけである。ただし、現代と1940年代では圧倒的に異なる経済状態に注目しなければならない。インフレ率の水準があまりにも違いすぎるため、名目上の株価指数(配当込)の比較だけからでは、見えてこない事実があるに違いない。

物価変動の影響を勘案した場合の投資成果

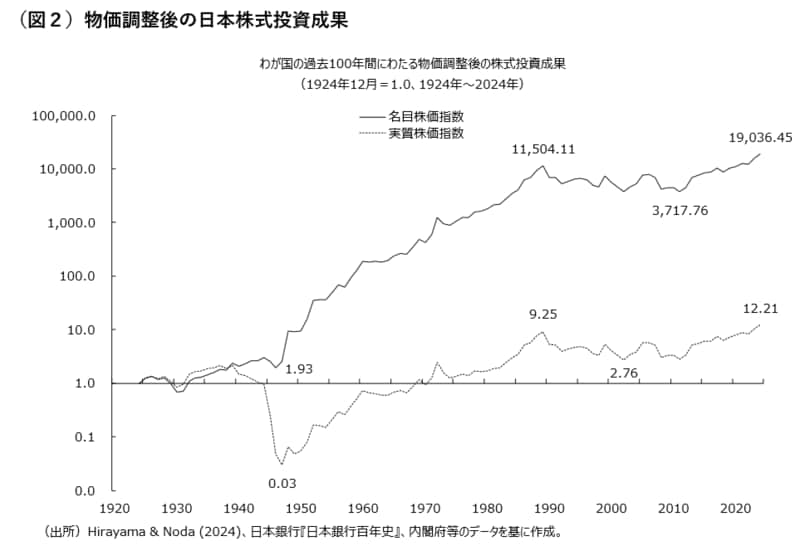

そこで、図2では、消費者物価指数の推移を勘案して、実質的な株式投資成果を算出している。終戦後の混乱期の株式投資成果を考える際には、急激な物価上昇を伴うものであったことや、取引所再開後には、ドッジ・ラインによるデフレ政策の影響で大幅に物価が下落したことから、物価変動の影響を考慮する必要があるわけである。戦前期の物価指数は、卸売物価指数や東京小売物価指数に代表されるが、戦後とのリンクを考えると消費者物価指数で計測したいところ。そこで、年次ベースでは、日本銀行が『日本銀行百年史』の統計として推計しているため、このインフレ率を基にして通期での推移を確認してみよう。

実質ベースでみた場合には、過去100年間にわたる株式投資では、12倍強になっているのが確認されよう。名目ベースの1万9000倍強とは比べものにはならないが、超長期で見た場合に、太平洋戦争の物価急上昇期間を含めても、物価を上回る投資成果を得ていたのである。また、1948年から1949年半ばにかけての株価は、1944年から1947年にかけての大幅な物価急上昇による実質株価指数の暴落の反動として急上昇していたのが明らかになってくる。1944年から1947年にかけて、『日本銀行百年史』の消費者物価指数は、27.2倍になっているからである。名目上の株価も下落しているものの、それ以上に物価上昇が激しかったため、実質株価指数は0.95(1944年)から0.03(1947年)まで、実に32分の1に減価しているのである。事実上、株券は、終戦直後に紙屑になったと考えてもよいだろう。

この紙屑化した株券であればこそ、その後の回復過程では見直しの機運が高まり名目株価も上昇したのである。それでは、このインフレーションと株価に対する見方は、終戦の混乱期でどのように変化していったのであろうか?

戦後の株式市場回復はどのようなプロセスをたどったのか?

一般には、株式は、インフレーションに対して強いとされてきた。しかし、実際にデータで確認すると、わが国の終戦直後の株式投資成果は、インフレーションに大幅に劣後している。興味深い点は、その劣後も時間の経過とともに回復基調に転じているのである。名目株価指数ほどではないものの、1948年以降の実質株価指数が上昇していることから、時間差でインフレーションに対して優位に立ちはじめている。1920年代のドイツのハイパーインフレ時にも、当初、物価上昇に劣後していた株価は、やがて優位に転じて物価を上回るまでに上昇しているように、急激なインフレーションに遅れて株価が反応すると考えてもよさそうだ。

企業の持分証券である株式は、物価急上昇により膨張する資産価値を時価ベースで評価し始めるのであろう。一方、過去計上された負債は、名目価格で確定しており、物価に応じて上昇することはないため、資産時価評価額と負債額の差は、急激なインフレーション下で急拡大していくわけである。価格上昇するモノを倉庫にしまい込んで買い占めるわけにはいかないため、金融資産をモノに換える替わりに株式を購入する動きが、証券民主化運動と同時に発生したのである。この運動は、財産税として現物納付された株券や財閥解体による政府接収株券を、従業員を含む国民に広く解放する運動であり、「換物証券」としての株式の魅力とともに一大ムーブメントになったのである。

資産形成の未来を語る株式投資成果100年史

株式への長期投資は、資産形成を図る手段として重要であることからも、金融史を遡り1世紀にわたる日本株式の投資成果を確認してきた。制度的な違いや経済環境は大きく変化しているため、将来100年間にわたる投資成果が同じになることはないものの、どのような経路で株式市場が変遷を辿ってきたのかを確認しておくことは意義があると言えよう。わが国の株式市場は、1990年から始まったバブル崩壊が長期化したため、市場参加者は、30年にわたり低迷期間を過ごすことを余儀なくされたが、現在は回復期間の到来を経験している。長期にわたり低迷した1940年代の株式市場も、その回復過程が急速であったことからも、超長期で見た場合の株式投資成果の平均回帰性を否定することはできないだろう。

その場合の平均的な株式投資成果の基準はどこになるのかという目途をつけるには、過去の金融史を振り返る必要があるだろう。今回は、この目途に相当する水準を過去100年間の歴史を振り返り、概ねリターン10%=リスク20%である点を示した。もちろん、この水準を上回り続ける期間が続くこともあれば、逆も発生し得るものの資産形成にとっての基準としてとらえていくことが可能であろう。また、物価変動を勘案するならば、株価は当初劣後しても、やがて優位に立つパターンが、太平洋戦争後にも確認された。株式は、短期的に物価に劣位しても長期ではキャッチアップしているわけである。

このような事実確認以外にも、超長期にわたる株式投資成果の細部を探っていくことで、これまで気がつかなかったパターンなども見いだせるかもしれない。金融史は、資産形成の未来を語っているのである。

[1] 当該記載の詳細は、Hirayama, K., & Noda, A. (2024). Measuring the time‐varying market efficiency in the prewar and wartime Japanese stock market, 1924–1943. Asia-Pacific Economic History Review. https://doi.org/10.1111/aehr.12297を参照。