前回は、富裕層が投資する資産(アセットクラス)が多様化し、特にオルタナティブ資産への注目が高まっている背景を明らかにした。この動きは、富裕層だけでなく、ソブリン・ウェルス・ファンド(SWF)や年金基金といったアセットオーナーからも熱い視線を浴びている。特に、2020年代初頭までは、世界中の長期国債利回りがマイナス圏に水没していたため、機関投資家は、低金利・カネ余りの常態化に頭を悩ませていたのも、その理由の一つである。以下では、「金利のない世界」で発生していたオルタナティブ化の潮流を整理し、今後の見通しを示したい[1]。

衝撃が大きかった国債利回りのマイナス化

グローバル金融危機以降、2022年初に米連邦準備制度理事会(FRB)が利上げに転じるまでの十数年間は、オルタナティブ投資が資産運用の現場を席巻してきた。その後、「金利のある世界」に戻っても、債券、株式、現金といった選択肢だけでなく、プライベートエクイティ(PE)、不動産、発電所や有料道路などのインフラ、ヘッジファンド、CAT債券(保険証券)といったオルタナティブ資産といった投資対象への関心が薄れないのは、単なる一過性のブームではなく、構造的な変化と考えてもよいだろう。

振り返ってみると、わが国においては、2016年1月に日本銀行がマイナス金利政策を導入したことから、一部の金融機関は、リスクを取らないとマイナスリターンを受け入れざるを得なくなる状況に陥った。もちろん、これは金融機関などの話であり、個人投資家の場合は、預金金利はマイナスになったわけではないが、無視できる現象とまでは言えない。預金金利は、ほぼゼロであったため、僅かでも物価が上昇してしまうと実質的に預金が目減りしてしまうからだ。

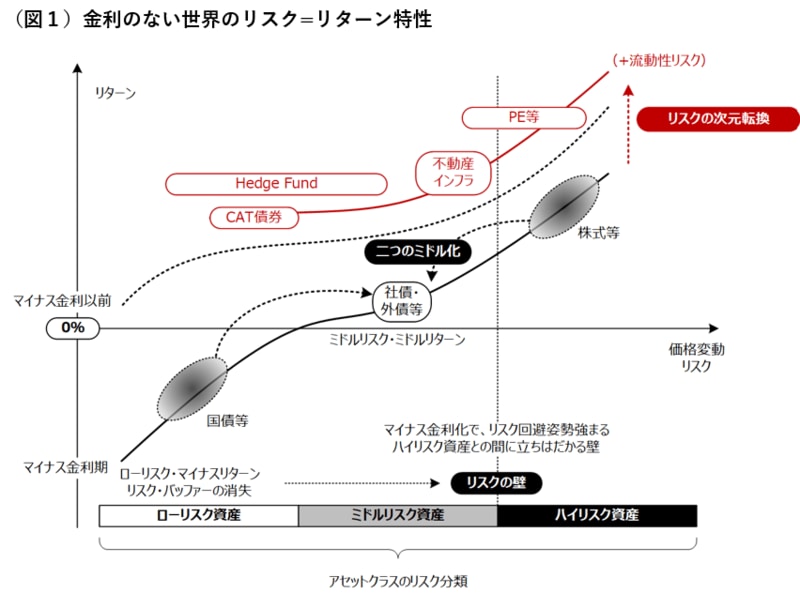

さらに、日本銀行は、長期金利の誘導水準も操作するイールドカーブ・コントロールを強化し、ローリスク(リスクの低い)資産の代表である国債への投資で得られる利回りは、長期国債を除くとマイナス圏に突入した。具体的には、残存期間5年から7年の国債の利回りは、2021年までマイナス圏で推移することになるのである。この金利のない世界への移行を描いた図1は、縦軸にリターン (上にいくほど高い)、横軸にリスク(右にいくほど高い)をとり、伝統的資産やオルタナティブ資産のリスクとリターンの関係をイメージしたものである。

マイナス金利以前のリスクとリターンの関係を描いた曲線は、中段に位置していたが(図の点線)、2016年以降にマイナス金利政策などの影響で、下段のマイナス金利期へと移動した (図の実線)。そのため、わが国の国債への投資だけでは、一定程度の投資成果を得ることは難しく、相対的に成果が期待できる外債や、国債に対する上乗せ利回りが得られる社債等への投資機会を探る動きが活発化した。投資家の資金は、日本国債に投資するよりも価格変動リスクが高いミドルリスク圏の資産へとシフトしたわけである。

ハイリスク投資からの逃避も誘発し、2つのミドル化が進む

次に、これまで、ハイリスク圏にある株式等へ投資する際に、機関投資家などは、仮に損失を被ってもローリスク圏にある国債などから得られる安定的な投資成果をリスクバッファー(緩衝材)として活用してきた。ローリスク資産と組み合わせて保有すれば、分散投資により株式が大幅に下落しても、株式比率を抑えておけば一定程度補えると捉えていたのである。

しかし、ローリスク資産で得られるリターンがゼロもしくはマイナス圏に沈み込んだ状態では、リスクバッファー機能は期待できなくなってしまった。そのため、ハイリスク資産そのものへの投資を回避し、ミドルリスク圏へと資産を入れ替える動きが加速したわけである。ローリスク資産で得られる投資成果のマイナス化は、ハイリスク投資からの逃避も誘発させたと言ってよいだろう。

これは、一定のリスク水準を上回る資産への投資を抑止する閾値(一種のリスクの壁)を形成し、マイナス金利下が、投資家のリスク回避姿勢を強化させた可能性を意味する。一定水準以上のハイリスク資産への投資を回避するという点では、「リスクの壁」と呼んでもよいだろう。行き過ぎた金融緩和が、当初意図したリスク許容度の上昇ではなく、想定外のポートフォリオ・リバランス逆効果をもたらしたならば、皮肉と言えよう。

ローリスク資産からミドルリスク資産への資金移動と、ハイリスク資産からミドルリスク資産へのシフトは「2つのミドル化」とも表現でき、グローバルに加速した金利を求める動きの一環と言える。このサーチ・フォー・イールドの動きは、価格上昇やスプレッド縮小を伴うミドルリスク資産への資金集中をもたらした。その期待リターンは大幅に低下したため、リスク=リターン曲線を凹型に歪ませたのである。結果的に2つのミドル化は、多くの投資家の期待リターンを低下させたわけである。

価格変動リスクから流動性リスクへの発想転換

そこで、低リターンに追い込まれた投資家は、リスクについての発想を転換して、より高いリターンを得るための道を模索し始める。価格変動リスクを基準にするのではなく、次元の異なる流動性リスク(換金可能性等の儀牲)を負うことで得られる投資成果の上乗せを目指したのである。ローリスク圏では、CAT債券に代表される保険リンク商品、そしてヘッジファンドなど。ミドルリスク圏では、不動産やインフラ投資など。そしてハイリスク圏では、プライベート・エクイティ(PE)などがオルタナティブ資産の一つとして注目され、投資家の資金を集めるようになっているわけだ(図の太線)。

これが、低金利が常態化する中で、投資家が投資成果の低下を乗り越えるために、オルタナティブ資産に注目するようになった一連の動向である。オルタナティブ資産は、今や資産運用における脇役から格上げされて主役へと位置づけられるようになっている。 行き過ぎた金融緩和が、リスク概念の次元転換を誘発したと言ってもよいだろう。冒頭記したように、この動きは、世の中が金利のない世界から金利のある世界に転じても、減退することなく継続している。

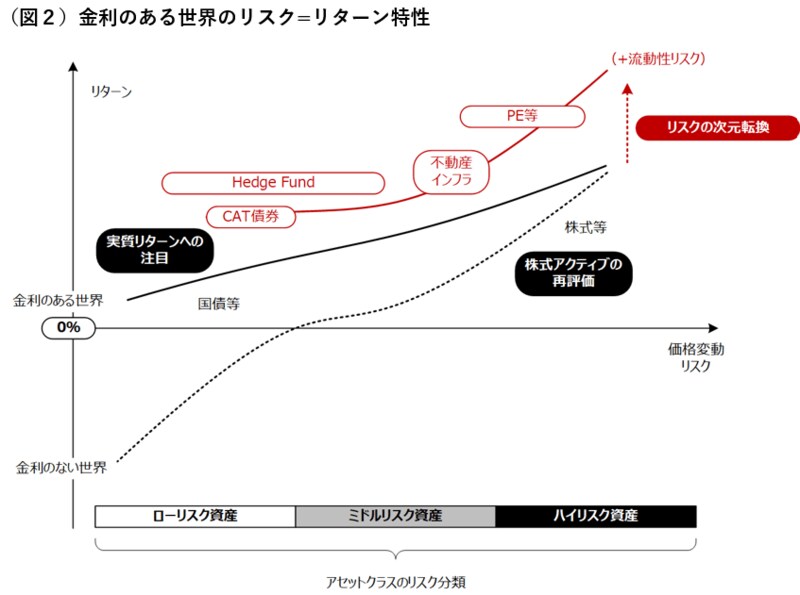

図2は、2022年以降に主要国が政策金利を引き上げて、金利のある世界に突入してからのリスク=リターン特性をイメージしたものである。総じてリスク=リターン曲線は上方にシフトし、ミドルリスク圏の歪みも解消されている。リスクバッファー機能が回復する中で、米国を主軸とする経済成長見通しが続いているため、株価指数も堅調地合いが続く。米国などでは株式益回りと国債利回りの乖離が縮小していることもあり、株価指数への魅力は低下しているとの声も聞こえてくる。そこで、ETFなどを介した株価指数への投資よりも、企業を選択していくアクティブ運用の再評価や、プライベートエクイティへの注目もさらに高まっている。

一方、数十年にわたり気にする必要がなかった物価に対する関心が高まっており、低リスク運用では物価連動資産、高リスク運用では実物投資(商品‧森林など)といった物価上昇率を上回る運用に対するニーズも喚起されていると言えよう。このように金利環境の変化により新たに生じた資産運用ニーズに対しては、伝統的、代替的と区別することなく、多様な資産を活用する動きは進展しているわけだ。つまり、マイナス金利は、資産運用におけるオルタナティブ化のキッカケに過ぎず、投資対象資産の多様化という潮流は、構造的な転換であったわけである。これは、資産運用における金融史観としても、大きな変化として位置づけられる構造転換の一つであると言えよう。

[1] 本稿は、拙編著(2020)『オルタナティブ投資の実践』中央経済社を、加筆修正したものである。