――地域金融機関の運用を取り巻く現状について整理していただけますか。

三木 地域金融機関の運用は毎年インカム目標を設定し、それを着実に達成することが求められています。そのため、金利中心の資産配分になる傾向があるのですが、2022年度に起きた海外発の金利上昇によって、多くの地域金融機関で大きな評価損が発生しました。さらに、現在では国内金利においても上昇局面が訪れており、債券に偏った運用はますます難しくなりつつあります。

こうした状況下で、ポートフォリオの基本的な考え方を見直し、市場環境に即した変化を受け入れていくことが求められています。実際に、最近の地域金融機関では、運用の枠組みとしてポートフォリオ運用を前提とした方法を模索することが増えていると感じています。特に中期経営計画などを見ると、有価証券運用での目標を明確にする、また、運用の高度化を目指すといった方針を打ち出すケースも見られますから、そうした文脈で運用機関などの外部の知見を求められているのでしょう。

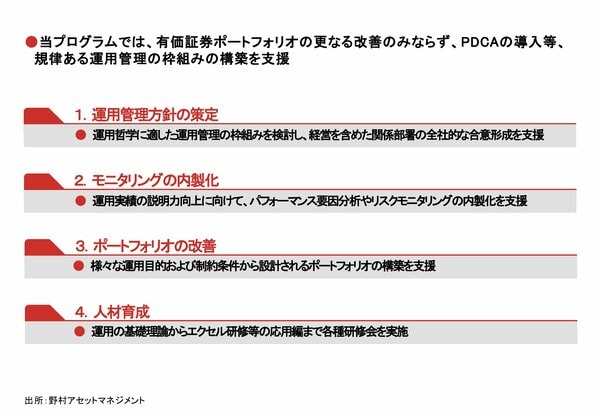

弊社としてもファンドを設計・提供するだけにとどまらず、運用会社としての知見を活用して金融機関の有価証券運用を支援する取り組みを開始しています。具体的にはストラテジック・パートナー・プログラムという名称で、個々の金融機関に合わせたソリューションを拡充させています(図)。

(図)ストラテジック・パートナー・プログラムの概要

中村 多くの地域金融機関では単年度の運用計画はあるものの、中長期的な投資ホライズンを見据えてポートフォリオ管理に基づき運営される、いわゆる「運用の基本方針」を有していませんでした。2023年9月に金融庁が発表した「地域銀行有価証券運用モニタリングレポート」においても中長期的な方針が不明確との事例も指摘されています。

地域金融機関のIR資料などを見ると1%のインカム収益獲得を運用目標と掲げるケースが多く見られます。安定的にインカムを獲得することはもちろん重要ですが、中長期的なキャピタルゲインの獲得によって資産を積み上げ、それを活用することによって様々な経営課題に貢献するという考え方もできるのではないでしょうか。

目標設定からリスク分析はもちろん 経営課題にも応える幅広いアプローチ

――それでは、地域金融機関に対して御社では具体的にどのような支援を行っているのでしょうか。

中村 各金融機関のニーズに寄り添った支援を実施しています。具体的には、運用哲学や運用目標といった大枠の検討から、基本ポートフォリオの設計、パフォーマンス分析やリスクモニタリングの導入、マネージャーストラクチャーの考え方などまで、幅広くカバーしています。

地域金融機関の運用の特徴として、債券や株式などの資産クラスごとに担当が分かれていることがあげられます。それぞれの資産では効率的な運用が可能ですが、ポートフォリオ全体として見れば、収益源泉やリスクに偏りが生じるなどデメリットもあるものと思われます。そこで、ポートフォリオ管理を取り入れると、金利やクレジット、株式、為替などそれぞれのリスクの状況が統一的に把握できるようになり、市場見通しに基づくリスク配分や、リスク配分の平準化、分散効果の改善等が容易になります。

また、2010年代後半から金融機関に普及したマルチアセットについては、その中身を見ると実はほとんどが金利リスクに偏っていたという話を聞きます。そこで、リスク源泉の異なるファンドを組み合わせてポートフォリオを構築するといったマネージャーストラクチャーの最適化などの提案も行っています。

このような支援は市場部門に対してだけではなく、企画部門やリスク管理部門、経営陣といった複数の部門にまたがることも多く、最終的には全社的な合意形成が必要であるものと考えています。なお、例えば銀行の統合に伴い、運用を一元管理するか従来通り各行で担うかなどの議論もあります。

三木 金融機関の経営において、最大の制約は自己資本比率やリスクアセットの制限で、運用でもリスクを取りにくい構造になっています。それでも、経営陣が明確にリスクコントロール強化の方針を打ち出せば状況は変わりますから、そのための説得材料の提供も我々に求められることの一つです。

加えて、外部への情報発信も積極的に行っており、金融機関向けにも有価証券運用のポイントについて複数にわたってレポートをリリースしています。こうした情報を見た金融機関から、弊社の提供するサービスについてお問い合わせいただくケースもあります。

――地域金融機関の有価証券運用を考える上で、外部の専門家を活用する意義はどんな点にあるでしょうか。

三木 これまでの銀行においては、自己資本が厚ければ安全性が高く、それが社会からも評価されるポイントになっていました。しかし、2023年に東証から「資本コストや株価を意識した経営」に関する要請があったことに代表されるように、その風向きは徐々に変化しています。株主をより意識し、取るべきリスクを取って、それがしっかりモニタリングされており、それに見合ったリターンを得ている方がより訴求できるようになってきていますから、PBR1倍割れの改善のためのROE向上にもつながるRORA(Return on Risk-weighted Assets:リスク・アセット対比収益率)の改善は有価証券運用においても重要と言えるでしょう。

こうした観点から、銀行経営の中で有価証券運用をどのように位置づけるかといった経営戦略や、どんなポートフォリオを構築するのかといった実務の両面から、外部の知見を活用する意義が生まれているのではないかと思います。加えて、日本全体として資産運用そのものにも注目が集まる中、弊社も運用会社としてのプラットフォームをフル活用して、投資家の運用高度化を支援していきたいと考えています。