個人の資産形成で見落とされがちな「節約」「世代またぎ」

古澤氏

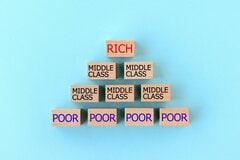

富裕層向けのファミリーオフィスやプライベート・バンキングから、中低所得層向けのリテールに至るまで、金融サービスの全体像を見ていく上では「個人としてのALM」という視点が極めて重要です。A(資産)だけでなくL(負債)のほうも一体で考え、無形資産的な要素を含め、どのように世代を超えて受け継ぎ広めていくかが大きなポイントだと思います。

米田氏

負債の面を一切考える必要のないほどの多額の純金融資産があれば問題ないのですが、多くの方々は負債サイドもマネジメントをしなければなりません。いろいろな節約も含め、ライフスタイル自身をどう見直し、どれだけ意味のある働き方をしていくか。そして今度はキャピタル(資本)のサイドに立ち戻り、給与収入を稼ぐ力としての「ヒューマン・キャピタル(人的資本)」を算出する必要があります。

金融商品の販売を生業としている人たちはどうしても、「ヒューマン・キャピタルなんて、われわれが関与すべき領分ではない」と見向きもしない。それから負債のコントロールについても「自分たちから提案したところで報酬を受けられるわけでもない」と関心を向けない。しかし実際には、資産運用だけでなかなか解決できない層が国民の大宗であることも厳然たる事実です。

そういう意味でいうと、負債サイドの問題をどうコントロールするか、長く働き続けることでヒューマン・キャピタルをファイナンシャル・キャピタルに足して百年時代の人生の負債をどうコントロールいくかといった、資産・負債の双方からみたALM管理が意味ある解決策になるでしょう。

一方、プライベート・バンキングの分野になると、やはり純資産の規模が大きいので、基本的に相続税以外の負債の問題は浮上しにくく、むしろ運用について積極的に考えていかなければなりません。金融庁は高齢に伴う認知症リスクの問題、すなわち高齢者の資金が凍結してしまうことの社会的な機会損失を指摘していますが、ほかにも見過ごされている問題があると思います。

例えば4億円の純金融資産を持つ70代後半の方がいらっしゃったとして、平均余命を考えれば、この方がご夫婦で余生に使うお金はせいぜい1億円程度でしょう。ということは、残りの3億円は基本的に世代をまたぐ運用になるはずです。ところが、もし財産を名義上保有する方が75歳以上だからという理由で、株式中心のリスクオン運用を受ける機会に恵まれないとなると、世帯としての機会損失になってしまいます。金融資産が4~5億円ほどあるようならば、資産管理会社をつくって一族管理を進めれば、わざわざ家族信託に頼る必要もなく、成年後見制度ではできないような2世代運用も可能になります。

古澤氏

まさに従来のリテールの世界で見る単位よりも長く広い単位で、世代をまたいで考えることが大切ですね。

その際、無形資産の継承も大切です。以前、ある租税法の先生が「ある意味で最も効率的な次世代への資産移転は教育だ」と話しておられたことが強く印象に残っています。それはプライベート・バンキングの顧客層に限らず、リテール一般で重要だと思います。

米田氏

無形資産の承継というのは、あらゆる資産階層にとって不可欠ですね。リテールの分野でいえば、若いときから時間を味方につけて複利の効果を得ていく資産形成が必要ですし、規律あるお金の使い方を身に付けることも大事です。誰もがバランスシート・リッチになれる可能性はあるものの、本当の意味でのバランスド・リッチになるには、ライフスタイルコストも自然に抑えられているかどうかという観点が欠かせません。生活水準はいったん上がってしまうと下げにくいものですから、給与所得の一部が強制的に貯蓄や投資に回る制度を活用したライフスタイルコストのコントロールが求められます。政府が進めるNISAやiDeCoの拡充は、ライフスタイルコストを抑制する必要性とも整合します。2022年から高校などで始まった金融教育やDCを通じた継続教育が、徐々に若い世代の間でSNSというITテクノロジーを通じて拡散していけば、お金に関する世帯間の文化資本の格差が縮まっていくのではないかと期待します。

ファミリーオフィスの資産を地域再生に活かす

古澤氏

リテールの全体像ということでいえば、米田さんが携わっておられるファミリーオフィス、プライベート・バンキングなどは総合的で全体感のあるサービスだと思います。

未公開株式など値付けが難しい商品や、プライベート・エクイティの持分といったバリュエーションの難しい商品は、まず機関投資家のようなプロの方々の間でトレードされ、その実務や取引の慣行がだんだんと固まっていくものです。どういうリスクをお客さまに取っていただき、どういうリスク分散をしなければならず、仮に大きな価格変動があった場合にどのタイミングでどういう対応が求められるかといったプラクティスが成熟すれば、その商品をリテールの世界に下ろしやすくなります。

米田氏

ファミリーオフィスは資産規模も多く、かつ経営を担っている方なので、リスクの取り方についても自覚的です。おっしゃるようにファミリーオフィスを使ってプロ投資家に金融商品をトライアルしてもらうことが結果として、プライベート・バンキング、さらに投資信託の形を取ってリテールの世界にも波及していきます。金融商品の高度化を市場でテストしていくという意味でも、ある種のトリクルダウン効果みたいなグラデーションがあっても良いでしょう。ですから金融当局が今、少人数私募だけではなくプロ私募というような考え方を積極的に打ち出しているのも合理的です。

古澤氏

例えば、暗号資産分野などで見受けられますが、いきなり一般リテール向けにリスクの十分見えていない新商品を投入することは、あまり望ましいとは思えません。規制当局の議論というのは、まずは投資者保護や消費者保護の視点を中心に据えて考えることになります。リスクの見えていない新商品については、まずはプロ同士で十分取引を積み重ねていただき、その上でリスクが見えて大丈夫ということなれば、リテールの方々にも提供できる素地ができます。

米田氏

ファミリーオフィスは基本的に、事業会社を持っている一族名義の資産をどうするか、あるいは事業を持っていたところが売却して生まれた多額の現金をどう資産運用していくかという課題に応える仕組みともいえます。そういう中で、実はそれぞれの地域に非常にコミットメントしている一族事業という特性から、地域のリスクキャピタルの提供者という役割があることは見逃せません。

古澤さんがおっしゃる「プロ・プロ投資」の重要性にも符合しますが、地域金融機関が地域再生のためのファンドをつくったときに、その地域で財を成した一族がファンドのリミテッド・パートナーとして入っていくことには大きな意義があります。彼らは地域の課題について知り尽くしており、自身の経営ネットワークも持っているので、投資案件のデューデリジェンスや投資後のモニタリングの能力も高い。保有する純資産が大きいリスク許容度の高さだけではなく、ファンドの案件に対する目利き能力や、そのあとのモニタリング、あるいはファンドを支援していく能力も秘めています。私はこういったファミリーオフィスのお金が、地域再生のために使われるような好循環を生むべきだと思います。

古澤氏

先日、新潟にお邪魔する機会があったのですが、新潟県では地域の事業に対するリスクキャピタルが、高校や大学といった教育レベルでの出資や町おこし、それから介護人材を養成するメカニズムも担う動きが出てきているとの話を伺いました。教育や福祉、医療まで含めた、大きな地域の基盤を支えておられる役割を果たしています。地域に根差したリスクキャピタルの議論は、その起点こそ金融ですけれども、お金以外の無形資産も大事な要素として入ってきますね。

インベストメント・チェーンは海外資産を巻き込まざるを得ない

米田氏

いまや「100歳リスクの時代」と言われます。一般的な定年が60歳から65歳に延びているとはいえ、その実態の大半は再雇用であり、給与の水準も半分に落ちてしまいます。その時期も65歳で終わりですから、それからさらに25年、30年もの先は、お金のことだけを取ってみても大変ですし、健康リスクも伴います。

60歳以上の方が保有する金融資産は国内全体の6割近くを占め、その5割が預金として眠ったままで、お金が働いている状態とはいえません。その金融資産の多くは退職金から得られたものですが、今の若い世代は将来、彼らの親世代のようにまとまった退職金を手にできると期待するのも難しくなっています。

日本の公的債務はますます膨らみ、国としてもこれ以上、無い袖は振れません。一連のインベストメント・チェーン改革の背景にあるのは、公助が限界をきたす中、自助というものをどのように支えていくかという問題意識だと思います。当局で改革の中心的な役割を担われた古澤さんから、詳しくご解説いただけますか。

古澤氏

インベストメント・チェーンの改革には2つの面があります。1つは、家計にどうやって将来へ備える意識を広めるかという問題です。もう1つは、長くメインバンク制の下で維持されてきた日本の産業構造をどう時代の要請にあわせて変えていくかという課題です。

国内には上場企業が約3900社ありますが、多くの企業は、別に外部からインベストメント・チェーンの課題やコーポレートガバナンス改革などを指摘されるまでもなく、グローバル市場の潮流に向き合い、戦略をもって事業の拡大・見直しに臨んでおられます。

もちろん必ずしもそうでない企業もおられるわけですが、その層には、政府の施策としてガバナンス改革の意義を説明し、機関投資家が企業との建設的対話に注力することで、企業価値の向上につながっていくことが期待されます。

また、家計への説明に際して気を付けなければならないのは、自助・共助・公助のバランスです。やはり公助は大事で、例えば医療であり年金であり、ここの部分で持続的に安心していただけるシステムを築くのが大前提です。ただし、その上でご自分のライフスタイルに合わせ、先々の将来や次の世代も考えた負担の在り方をどう設計していくかという問題意識につながっていきます。

もちろん国内のインベストメント・チェーンも大事ですが、海外も含めたチェーンが回っていくメカニズムも重要です。家計のほうもぜひ日本国内の経済だけではなく海外で起きていること、例えば資源やサステナビリティ、デジタルの問題などを幅広く見ていただけると有難いですね。

米田氏

わたしたちは国内で自然体に生きているつもりでも、カロリーベースでみた食糧自給率の低さひとつとっても、外貨資産を全く持たないということは外貨で投機していることに等しい状態なわけですよね。そうすると例えば保有する資産のうち2割は生涯、外国株式で持っても良いっていう考え方もありえますし、オープンで透明性の高いマーケットが求められています。

古澤氏

海外の事情を考えるときには、バックグラウンドの違い、情報の格差、非対称性にも注意を払う必要があります。日本経済に関する事柄であれば、好材料も悪材料も割と容易に特定できますが、海外の政治・経済リスクを認識するのは難しいものがあります。国際的なスポーツにたとえれば、大リーグで日本選手が活躍するのを喜びつつも、そもそも大リーグはどういうマネジメントが行われていて、誰がどういう形でシステムを支えているのかまで見据える視野が必要と考えます。米国は米国の、欧州は欧州の、それぞれのメカニズムがあります。ぜひそういう日本と違うメカニズムがあることを念頭に置くだけでも、情報の非対称性を克服してリスクに敏感になることができると感じます。

米田氏

英語には「複雑である」という意味の形容詞として2つ、ComplicatedとComplexがあります。Complicatedというのは、要素はたくさんあるけれども、その因果関係が分かっている。だから大きな組織、まさに官僚組織は、そういう問題を解くのには非常に重要な役割を果たすと。一方、Complex issueっていうのは要素が多いだけでなく、その因果関係も分からないということで、官僚組織などが課題を解くよりは市場が解くことが最も効率的であるというのが学識的な見方のようです。

日本の投資家の方々は、世界に向けた投資をされるということが世界の感覚を自分の中に取り入れていく、また、自分では予想もつかないことが市場には溶け込んでいるということを若いときから投資を通じて体感することが、やはりレジリエントな日本経済だけでなく、それを支える個人の資質を鍛錬していくと思います。