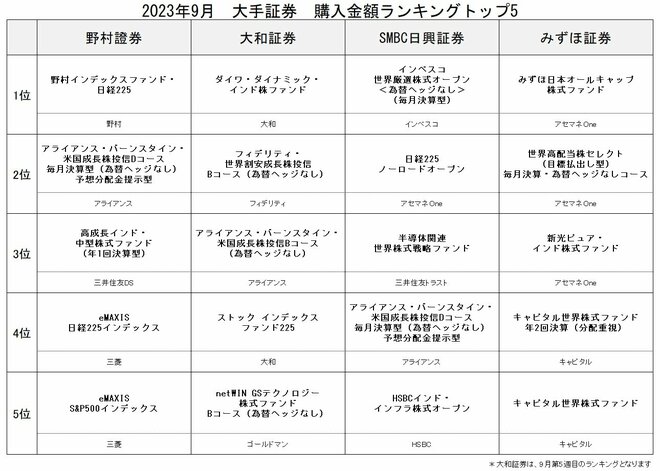

インド株ファンドに資金が集まる

野村證券 高成長インド・中型株式ファンド(年1回決算型)

大和証券 ダイワ・ダイナミック・インド株ファンド

SMBC日興証券 HSBCインド・インフラ株式オープン

みずほ証券 新光ピュア・インド株式ファンド

など、大手証券では、9月もインド株ファンドがランキング上位に入っている。インド株が人気を集める背景は、高い経済成長である。国際通貨基金(IMF) によると、インドの経済成長率は他の新興国、先進国と比較しても非常に高いと予測されている。経済が成長すれば、企業の売上高や利益も増え、株価が上昇する可能性が高まる。また、強い経済は市場の信頼を高め、世界中から投資を呼び込む原動力となるだろう。さらに、インドは個人消費を中心とした内需主導経済であり、世界景気の影響を比較的受けにくい。さらに、インドなどの新興国株式は、先進国株式とは異なるリターンを示し、先進国株と組み合わせて投資することで分散効果も期待できる。これは、国内株式との組み合わせにおいても同様であり、新たな投資先としてインド株ファンドは魅力が高いのだ。

ただ、インドなどの新興国ファンドは高いリターンが期待できるものの、値動きも大きいので、メインは先進国や国内株ファンドにし、分散投資の一部として利用するべきである。また、積立投資で時間分散を図るのも有効だ。また、野村證券でランキング3位の「高成長インド・中型株式ファンド(年1回決算型)」は、証券会社からの資金流入増を受け、5月25日に信託金限度額を2500億円から4000億円(3カ月決算型+年1回決算型)に引き上げたものの、8月末の純資産残高は3600億円を超えた。そして、限度額上限に近づいたので、9月8日を最終日として新規購入の申し込みを一時停止している。先行き不透明な国際情勢の中、米国や中国の影響を受けにくく、内需の拡大が期待できるインド株への資金流入は、今後も続く可能性が高いだろう。

■高成長インド・中型株式ファンド

基準価額 1万7671円

信託報酬 2.0505%(年率・税込)

純資産残高 1465.28億円

<騰落率>

1カ月 5.9%

3カ月 13.5%

6カ月 23.9%

1年 13.3%

※8月末時点

「アライアンス・バーンスタイン・米国成長株投信」で新ファンドが設定

野村證券のランキング2位に、「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型」、大和証券のランキング3位に「アライアンス・バーンスタイン・米国成長株投信 Bコース(為替ヘッジなし)」がランクインしている。同ファンドは、マイクロソフトやアマゾン・ドット・コムなど、米国の成長株に投資するアクティブファンドである。「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型」は6月に純資産残高が2兆円を超え、8月末の純資産残高は2兆634億円となっている。8月末時点における1年騰落率は+23.6%とパフォーマンスも好調であり、10月以降も純資産残高を増やすかどうかに注目している。

そして、「アライアンス・バーンスタイン・米国成長株投信」シリーズを運用するアライアンス・バーンスタイン株式会社 は、10月3日に「アライアンス・バーンスタイン・米国成長株投信Eコース隔月決算型(為替ヘッジなし)予想分配金提示型」を新規に設定すると発表した。同ファンドは、原則として毎年2月、4月、6月、8月、10月、12月の各15日(休業日の場合は翌営業日)に決算を行い、あらかじめ定めた分配方針に基づき分配する。2024年1月から始める新しいNISAの成長投資枠の対象商品になる予定で、同ファンドにも資金が集まるかどうかに注目している。

■アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし) 予想分配金提示型

基準価額 1万1770円

信託報酬 1.727%(年率・税込)

純資産残高 2兆634億円

<騰落率>

1カ月 2.9%

3カ月 10.7%

6カ月 26.8%

1年 23.6%

※8月末時点