動画(約17分)

今回のポイント

中小企業の経営者には様々な悩みがありますが、その悩みは①利益の上げ方、②今後のビジネスモデル、③後継者問題の3つに集約できます。このうち後継者問題は、経営承継において大きな課題となっています。近年、後継者不在により経営者の高齢化が進んでいますが、その原因の一つに「継ぎたくなるような魅力的な会社ではないから」という点が考えられます。現社長は、まずはより魅力的な会社となるよう努め、その上で時間をかけて後継者育成に取り組んでいく必要があります。後継者に会社を継いで引退すると、社長は退職金を受け取ることができます。しかし、退職後も経営が続いていく状態にならなければ、退職することは難しいため、その意味でも後継者育成が重要なのです。経営承継を進めていくためには、社長が自分の退職時期を決め、それにあわせて後継者の育成に取り組んでいくことが求められます。

スクリプト

前回は、財産承継と経営承継について全体的なお話をしましたが、今回は経営承継をテーマにお話しします。特に経営承継の課題と退職時期の決定問題を取り上げながら、「代表交代」という一言で終わるほど単純ではない、経営承継の複雑な側面について掘り下げていきたいと思います。

経営者の悩み

中小企業の経営者が抱える悩みには、以下のようなものが挙げられます。

② 経費の増加

③ 借入金の返済(資金繰り)

④ 金融機関との関係

⑤ 人件費負担の増大

⑥ 採用問題(人材確保)

⑦ マーケティング問題

⑧ 後継者問題

⑨ 取引先や納入先との関係

⑩ 継続雇用の問題

このように、経営者には様々な悩みがあり、ありとあらゆる意思決定を行わなければなりません。

本セミナーをお聞きの皆様の中には、バンカーの方々が多くいらっしゃると思います。皆様が融資を行う際には、経営者へのヒアリングを通じて経営上の悩みや課題を把握し、最終的にはその内容を決算書に落とし込んでいくと思います。つまり、決算書を通じて企業の業績や財政状態を評価するというのが融資担当者の視線ではないでしょうか。

一方で、経営者の視点から見ると、やはりお金に関する悩みを最も切実に感じている方が多いのではないでしょうか。常に資金繰りを考えなければなりませんし、人・物・情報のすべてにおいて、お金が関係してきます。結局のところ、あらゆる経営課題の背景には、「お金」の問題が存在していると言えるでしょう。

上の図をご覧いただくと、たとえば「人」というところの背景に「お金」があります。これはすなわち、人を採用するにも、育成するにも、継続雇用するにも、すべてにおいてお金が必要だということです。また、人が退職する際にも、退職金を支払えばお金が必要になります。つまり、すべて何らかの形でお金が関わってくるということです。

ただ、「人」の場合は感情がありますから、モチベーションをどう維持するかという問題も出てきます。ですので、人に関することだけでも、経営者はかなり苦労されていると思います。いわゆるミッション・ビジョン・バリューといったものを考えながら、組織を一つの方向にまとめていかなければならないわけですから、大変なことなのです。

物を仕入れるにも、当然お金がかかります。仕入れ先との取引にあたっては、与信審査を通さなければならないので、相手が大企業であればあるほど、なかなか口座が開設できないということもあるでしょう。さらに、物を仕入れると在庫を抱えることになりますから、それを売らない限り、次の資金が回っていかないという問題にもつながります。

サービス業など、無形の商品を扱う場合でも、やはりマーケティングをしなければ売れません。中には大手企業との取引があって、限られた数社とのみ取引しているケースもあるかもしれませんが、いわゆる寡占状態というのは非常にリスクが高いと思います。一つはしごを外されたら経営が一気に厳しくなる可能性があるので、販売先はできるだけ広げていく必要があります。

また、サービスや製品も多種多様になってきているので、顧客を飽きさせないように、さまざまな製品やサービスを導入していかなければならないという点も、常に意識していると思います。特にコロナ以降は状況が変わりましたし、そういった変化も含めて、様々なことを考えているのが経営者なのです。

そのベースになるのが、やはり「④金融機関との関係」とその返済ではないでしょうか。やはり儲けてなんぼの世界ですので、経営者がいつも考えているのは「どうやったら利益が出るか」「どうやったら売上を上げられるか」ということです。

売上を上げる方法は、「数を増やす」か「単価を上げる」か、この2つに1つしかありません。そして、売るためには人の目に触れる必要がありますから、「⑦マーケティングの問題」は必ず関わってきます。マーケティングは継続的に取り組まなければなりませんし、最近ではSNSの活用も欠かせません。とにかく、経営者は様々なことを考えていかなければならないのです。

また、企業はどんどん成長していきます。以前のセミナーでお話ししましたが、事業承継は、ある程度会社が成長し、安定したフェーズに入ってから行われます。つまり、ある程度の規模に達した会社で事業承継が行われるわけですが、その際に直面する問題の一つとして、「⑧後継者問題」が挙げられます。

経営の悩みとは、経営者の悩みです。経営者の悩みは現在の社長の悩みで、それを後継者が同じように考えてくれるかどうかはまた別の問題です。経営者の悩みをどのように後継者に引き継いでいくかが課題となります。実際のところ、後継者が十分に理解していないから継がせたくない、と考える社長も少なくありません。

このように、様々なことを考えている経営者ですが、その悩みをまとめると次の3つに尽きるでしょう。

① どうやって利益を上げるか

② このままのビジネスモデルでいいか?

③ 後継者をどうしようか?

大まかに言えば、これらが経営者が日々考えていることなのです。

経営者の高齢化と後継者問題

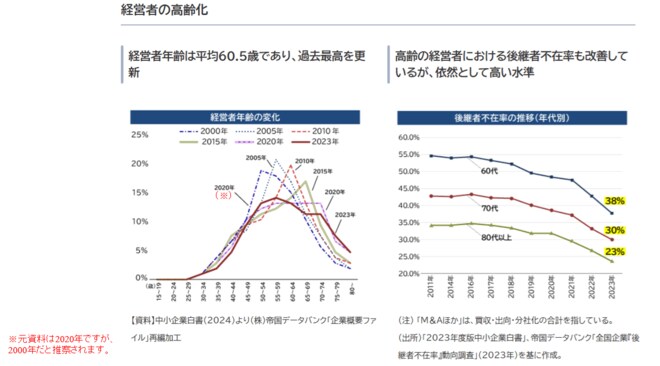

こちらは、本セミナーシリーズ第1回でご紹介したデータです。

左側のグラフの通り、経営者の高齢化が進んでいます。なぜなら、後継者が不在である、あるいは後継者がいても継いでくれないというケースが多いためです。

後継者が不在の場合、なぜ不在なのかを考えていただきたいと思います。おそらく、その会社に魅力がない、あるいは会社として十分に磨き上げられていないからではないでしょうか。魅力的な会社であれば、お子さんも継ぎたいと思うはずです。しかし、しがらみがあって、銀行の借り入れの個人保証に入る必要のある会社だとしたら、やはり継ぎたくないと感じるでしょう。

そのため、現経営者が会社を磨き上げていかなければ、後継者が継いでくれないという可能性はあると思います。後継者だけが悪いのではなく、現経営者にも責任があると言えるのではないでしょうか。つまり、後継者が継ぎたくなるような魅力ある会社にしていく必要がある、ということです。

前回、事業承継には次の2つの要素があるとお話ししました。

① 個人所有の会社に関係する「財産」を次世代に承継させること

② 会社「経営」者の立場を承継させ次世代に会社を運営させること

1つ目の財産承継は、株を承継することです。そして2番目の経営承継は、経営者の交代、つまり代表を辞めて次に継がせることを意味しています。代表を辞めるとは、退職するということです。

退職について税理士に聞くと、「退職金がいくら」という話になると思います。そして、社長自身の関心も、「自分の退職金がいくらもらえるのか」という点にあるのではないでしょうか。税務署に否認されない金額がいくらなのか、ということを気にしている社長は多いと思います。その退職金を老後の生活資金として活用しようと考えているわけですから、これは当然のことです。

退職すれば、確かに退職金は受け取れます。しかし、後継者に引き継いだあと、もし会社がうまく回らなかったらどうなるでしょうか。会社が回らなければ、破産に追い込まれる可能性もあります。解散・清算によって廃業することになりかねないわけです。そう考えると、後継者がきちんと育っていなければ、社長としても安心して退職することはできません。

そのため、事業承継においては「後継者育成」がキーワードになります。どんなに早くても、後継者の育成には3年はかかりますので、時間をかけた後継者育成が必要です。5年、あるいは10年かけて後継者を育て、継がせる準備をしている社長もいます。それくらい、後継者の育成というのは時間がかかるものなのです。なぜなら、社長が代わったときに、従業員がすぐに後継者の方を向いてくれるかというと、必ずしもそうではないからです。

もともと、ミッション・ビジョン・バリューといった会社の方向性を明確に定めている企業であれば、たとえ代表が変わっても、その方向性は大きく変わらないと思います。しかし、そういったことを決めていない会社では、中小企業の場合、どうしても社長のワンマン経営になりがちです。そのため、社長が代わると、会社自体が変わったように感じられることがあります。しかも、後継者はコピー人形ではありませんから、後継者の考え方が会社に入ってくることになります。それに対して、従業員が抵抗するケースもよくあるのです。

つまり、経営者の立場を承継するということは、退職時期を決めること。そして、退職時期を決めるためには、後継者育成が事前準備として非常に重要になるということです。

役員退職慰労金の支給

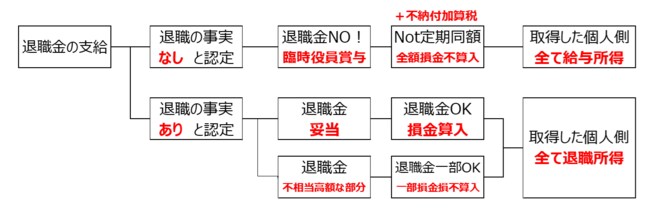

経営者が退職すると、退職金を支給します。

上の図の通り、退職して退職金が税務上妥当だと認められると、退職金を損金に入れることができます。一方、支給された側にとっては退職所得になりますので、税制上の優遇を受けることができます。税金を払った後は手取りが残りますので、手取りで老後の資金を考えることになります。

しかし、社長が考えなければならないのは自分の老後の生活だけではありません。退職後も、引き続き続いていく会社にしていく責任があります。それをしなければ、代表を退任するわけにはいきません。なんとかなる、ということはありませんので、準備が非常に重要です。

そのためには、できるだけ早い段階で後継者に会社へ入ってもらい、役員に昇格させて、会社全体のことを把握してもらうことが大切です。たとえば、現社長が代表取締役会長となり、子どもを代表取締役社長に据える両代表体制でも問題ありません。数年間はしっかりと見守りながらも、実務は後継者に任せ、口は出しません。

具体的には、社内的には従業員への指示はすべて新社長が行うようにします。組織の中では、役員や部長への指示も新社長が担い、会長は口を出しません。また、社外的にも、たとえば金融機関などとの窓口対応はすべて新社長が担当します。

会長はただ見ているだけ、相談に乗るだけで、「立場が人をつくる」ということを実践しなければ、後継者の育成はなかなかうまくいきません。後継者育成には、オフ・ザ・ジョブだけでなく、オン・ザ・ジョブで取り組むべきことが数多くあるからです。

金融機関にお勤めの皆様には、後継者の育成には時間がかかるということ、そして株の承継以上に経営承継のハードルが高いということをお伝えいただければと思います。後継者育成をおろそかにしてしまうと、後継者が会社を食いつぶしてしまう、あるいは退任したはずの社長が再び現場に戻ってくる、といったことがよく起こります。社長が戻ってくるというのは、後継者育成が不十分だった証拠ですので、社長の責任です。ですから、こういったことをきちんと認識して準備していく必要があります。

社長としての覚悟を持ってもらうためにも、最終的には後継者に連帯保証へ入ってもらうのがよいでしょう。もちろん、経営者保証ガイドラインを活用して、将来的に連帯保証を外すという選択肢もありますが、個人保証に入るくらいの覚悟を持つことが望ましいです。

そして、そのような覚悟を持ってもらうためにも、「この会社なら継ぎたい」と思われるような魅力ある会社でなければいけません。そのためには、現経営者が自分の退職時期をあらかじめ決めておき、計画的に準備を進めていくことが非常に重要です。

セミナーをお聞きの皆様には、是非そのお手伝いをしていただきたいと思います。「退職時期はいつにしましょうか?」「退職まであと○年しかありませんので、一緒に考えていきませんか?」といった問いかけをしていただいて、後継者育成の準備をしていただければと思います。

後継者育成は、どこかのセミナーに参加すればできると考えられていることが少なくありません。しかし、実際には、それだけで十分な後継者育成ができるはずがありません。たとえオフ・ザ・ジョブで学んだとしても、それを実践する場がなければ、身につけることは難しいのです。「立場が人を育てる」ということを、社長に促していただきたいと思います。

財産の承継は、税金さえ払えば何とかなります。しかし、それよりも重要で、さらに時間もかかるのが経営承継です。もちろん、税金の支払いによって資金繰りが苦しくなることもありますが、そもそも経営が続かなければ元も子もありません。事業承継とは経営を続けることですので、このあたりをしっかりと意識していただきたいと思います。

今回は、経営承継における課題の一つである「退職時期の決定」について、後継者育成を絡めてお話ししました。優先すべきは後継者の育成であり、自分の退職金がいくらになるかというのは、その後に考えるべきことです。皆様には、こうした経営承継の全体像を俯瞰する視点を持っていただき、経営者の方々に向き合っていただきたいと思います。